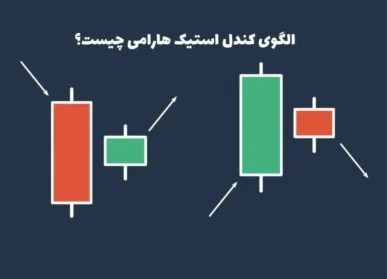

الگوی کندل استیک هارامی (Harami) از الگوهای شمعی پرکاربرد در تحلیل تکنیکال ارزهای دیجیتال است. در این راهنما با الگوی کندل استیک هارامی آشنا خواهید شد و ساختار این الگو، اجزای سازنده آن و نحوه تفسیر آن را به کمک مثال برایتان تشریح میکنیم.

الگوی کندل استیک هارامی چیست؟

الگوی کندل استیک هارامی از الگوهای رایج شمعی در تحلیل تکنیکال است.

الگوی کندل استیک هارامی از الگوهای نشانه دهنده تغییر جهت روند است که میتواند بسته به جهت پرایس اکشن نزولی یا صعودی باشد. در مقاله «پرایس اکشن چیست؟ از بهترین استراتژی و بهترین اندیکاتور تا نکات مهم» به توضیح پرایس اکشن پرداخته شده است.

کندل استیک هارامی به چه شکل است؟

الگوی هارامی بسته به رنگ کندلهایش میتواند صعودی یا نزولی باشد. هر الگو از دو کندل استیک تشکیل میشود که در روزهای متوالی شکل میگیرند.

وقتی به الگوی کندل استیک هارامی نگاه میکنید متوجه وجود دو کندل میشوید. کندل اول کاملاً بزرگ و دومی به طور قابل توجهی کوچکتر است. همچنین کندل دوم درون بدنه اصلی کندل اول قرار دارد.

اینجاست که نامگذاری این کندل (هارامی در زبان ژاپنی به معنی باردار یا بارداری است) معنا پیدا میکند. در واقع تصویر الگوی هارامی نشان دهنده یک مادر است که اولین کندل بوده و بدنه بزرگتری دارد. سپس کندل دوم دارای بدنه کوچکتری دارد که در بطن کندل بزرگتر قبلی (مادر) قرار گرفته و محصور شده است.

هارامی نزولی چیست؟

کندل هارامی نزولی در انتهای روندهای صعودی و هنگامی رخ میدهد که یک کندل سبز صعودی بزرگ در روز ۱ و به دنبال آن یک کندل کوچکتر نزولی یا صعودی در روز ۲ تشکیل میشود.

مهمترین نکته در مورد هارامی نزولی این است که قیمت در روز ۲ گپ رو به پایین ایجاد کرده و نمیتواند به سطح قیمت بسته شدن روز ۱ باز گردد. این نشانهای از احتمال عدم قطعیت در بازار است.

هارامی صعودی چیست؟

هارامی صعودی در انتهای روندهای نزولی و هنگامی رخ میدهد که یک کندل نزولی بزرگ در روز ۱ و به دنبال آن یک کندل صعودی یا نزولی کوچکتر در روز ۲ شکل میگیرد.

در این الگو نیز نکته بسیار مهم این است که قیمت در روز ۲ با گپ رو به بالا باز شده و به حرکت رو به بالای خود ادامه داده و خرسها نمیتوانند آن را به سطح قیمت باز شدن نزولی روز ۱ باز گردانند.

کندل استیک هارامی نشان دهنده چیست؟

نمودار زیر مربوط به قرارداد فیوچرز (آتی) است که نمونهای از هم الگوی کندل استیک هارامی نزولی و هم صعودی را نشان میدهد.

اولین الگوی هارامی در نمودار ۲ در بالا که مربوط به قرارداد فیوچرز بالا است یک الگوی هارامی بازگشتی صعودی است. اولاً، یک کندل نزولی قوی شکل گرفته است. دوماً، بازار با گپ رو به بالا باز شد. در مثال بالا کندل روز ۲ صعودی بود که باعث میشود هارامی صعودی بیش از پیش صعودی به نظر برسد.

آموزش ترید بر اساس هارامی صعودی

در نمودار بالا سیگنال خرید را زمانی میتوان دریافت کرد که در روز بعد از شکل گیری هارامی صعودی قیمت به طرف بالا حرکت کرده و بالاتر از خط روند مقاومت نزولی بسته شد. ترکیب الگوی هارامی صعودی و شکسته شدن خط روند میتواند یک سیگنال خرید باشد.

آموزش ترید بر اساس هارامی نزولی

دومین الگوی هارامی نمودار ۲ یک هارامی بازگشتی نزولی است که میتواند سیگنال فروش باشد. کندل اول یک کندل سبز صعودی قوی بود. در کندل دوم قیمت با گپ رو به پایین باز شد. روز ۲ یک کندل استیک نزولی است که باعث میشود هارامی نزولی بیش از پیش نزولی به نظر برسد.

در این مورد سیگنال فروش را زمانی دریافت کرد که در روز پس از شکل گیری هارامی نزولی قیمت باز هم پایین رفته و در زیر خط روند حمایت صعودی بسته میشود. ترکیب الگوی هارامی نزولی و شکسته شدن خط روند را میتوان سیگنال فروش در نظر گرفت.

در هنگام معامله کردن باید معیارهای زیر را به دقت در نظر گرفت تا بتوان الگوی کندل استیک هارامی را به خوبی شناسایی کرد. فارغ از نزولی یا صعودی بودن روند، بازار باید همیشه دارای یک روند غالب باشد (بازار خنثی نباشد).

لازم است که کندل اول یا بدنه اصلی باید در جهت روند اصلی تشکیل شود (در روند نزولی دارای بدنه قرمز و در روند صعودی دارای بدنه سبز رنگ باشد). این بدنه همرنگ روند فعلی بوده و همچنین دارای بدنهای بلند و قوی است. به علاوه، برای موثق بودن الگوی کندل استیک هارامی کندل دوم باید در محدوده بدنه کندل اول باشد (توسط آن پوشانده شود).

همچنین تمام فعالیتهای کندل دوم مانند قیمت باز و بسته شدن در داخل بدنه شمع اول انجام میشود. رنگ کندل دوم متفاوت خواهد بود و از لحاظ ظاهری دارای بدنه کوچکتری نسبت به کندل بزرگ خواهد بود. یک معیار اصلی برای هارامی بودن یک الگو این است که کندل اول بدنه کندل دوم را بپوشاند.

نظرات کاربران

اولین نفری باشید که نظر می دهید