وایت پیپر ارز پندل چیست؟

وایت پیپر ارز دیجیتال پندل در اصل اطلاعاتی راجع به چگونگی عملکرد اکوسیستم است که در کنار آن مفاهیم جانبی به کار رفته در این پروتکل را بیان میکند. همه این موارد در گرو محاسباتی است که از پیش تعریف شده و در یک پکیج تحت عنوان وایت پیپر به همگان ارائه شده است.

با مطالعه وایت پیپر ارز پندل اطلاعات مفیدی در ارتباط با اهداف تیم توسعه پندل بدست میآید که برای طراحان شبکههای بلاکچینی و توسعهدهندگان فوقالعاده است.

نحوه عملکرد اکوسیستم پندل

به طور خلاصه عملکرد پندل در تبدیل توکنهای تولیدکننده بازده (مولد بازده) به ۲ توکن در پروتکل پندل است که این ۲ توکن نقشهای اساسی را بازی میکنند. کاربران میتوانند یکی از توکنها را برای دریافت سود بیشتر نگه دارند و دیگری را به فروش برسانند تا از بازده ثابت آن بهره ببرند.

«ما به کاربران کنترل میزان سود داراییهایشان را میبخشیم.»

این شعاری است که پندل در همان ابتدای وایت پیپر خود به آن اشاره کرده و یک استاندارد توکن جدید تحت عنوان بازده استاندارد (SY) را معرفی کرده است.

به طور کلی برای شرح نحوه عملکرد اکوسیستم، پندل به ۳ بخش اصلی در وایت پیپر خود اشاره کرده است. با این حال در توضیحات توکنیزه کردن بازدهی، کارکرد اکوسیستم خود را به ۴ بخش تقسیم کرده است. توضیح نحوه عملکرد این ۴ بخش با در نظر گرفتن ترتیب، به شرح زیر است:

۱. بازده استاندارد (Standardized Yield)

بازده استاندارد (SY) نوعی استانداردسازی توکن است که یک API استاندارد شده را برای توکنهای مولد بازدهی (در قراردادهای هوشمند) پیادهسازی میکند. همه توکنهای مولد بازدهی را میتوان با یک رابط (Interface) مشترک به SY تبدیل کرد. SY مکانیسم توکنسازی داراییهای مولد بازده در Pendle را برای همه توکنهای دارای این ویژگی فراهم میکند.

از آنجایی که همه SYها مکانیسم یکسانی دارند، Pendle با SY به عنوان رابط اصلی برای همه توکنهای بازده تعامل دارد. PT و YT از SY استخراج میشوند و استخرهای Pendle AMM PT را در برابر SY معامله میکنند.

در حالی که ممکن است کمی گنگ به نظر برسد اما پندل به طور خودکار توکنهای بازده را به SY و بالعکس تبدیل میکند. این فرآیند بهطور خودکار در پشت صحنه اتفاق میافتد و کاربران به طور مستقیم دخالتی در انجام این کار ندارند.

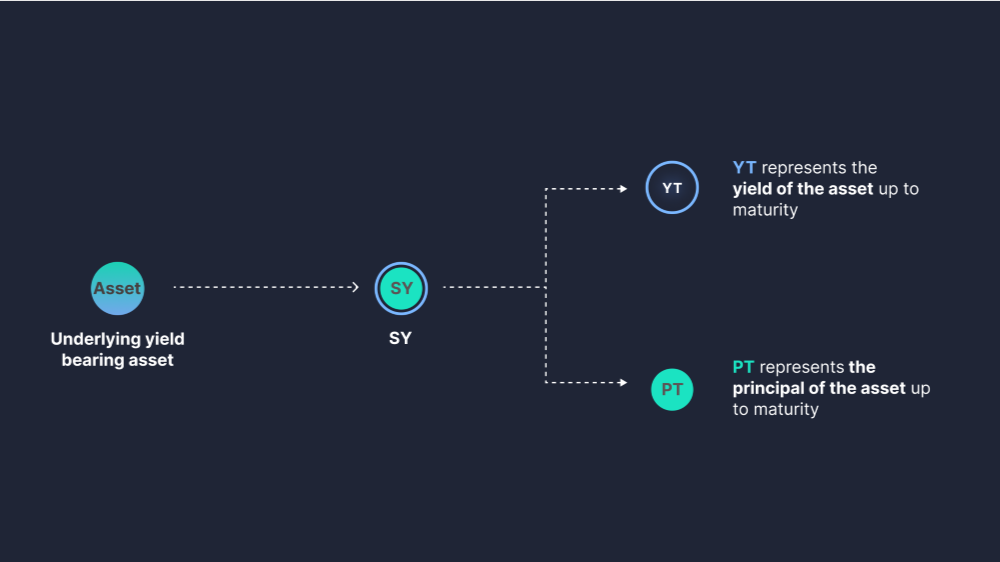

۲. ضرب توکنهای جدید (Minting)

کاربران زمانی که وجوه را به منبع بازدهی واریز میکنند داراییهای بازدهی را دریافت میکنند. در این مرحله، داراییهای مولد بازدهی استانداردسازی شده به توکنهای اصلی (PT) و توکنهای بازده (YT) تقسیم میشوند. نکته حائز اهمیت این است که داراییهای پایه (مثلا ETH) پیش از اینکه به توکنهای PT و YT تبدیل شوند، به صورت خودکار به داراییهای مولد بازده تبدیل میشوند.

۳. توکن اصلی (Principal Token)

توکن اصلی (PT) همانطور که از نامش پیداست، بخش اصلی یک دارایی مولد بازده است. پس از اتمام مهلت داراییهای قفل شده، میتوان توکن پایه را بازخرید کرد. این دارایی اصلی و پایه است که در پروتکل زیربنایی مانند Lido، Renzo و Aave مستقر شده است (به عنوان مثال ETH در stETH).

برای شرح دقیقتر ماجرا، پس از اتمام تاریخ انقضا سپرده stETH، کاربر قادر است تا دارایی پایه (ETH) را خریداری کند.

۴.توکن بازده (Yield Token)

توکن بازده (YT) مؤلفه بازدهی یک دارایی با بازده اساسی را نشان میدهد.

با نگه داشتن YT، بازدهی از دارایی پایه تا سررسید برای کاربران پخش میشود. این نرخ تولید بازده به عنوان “APY اساسی” در برنامه Pendle نشان داده میشود.

به عنوان مثال، خرید ۱۰ توکن stETH و نگه داشتن آنها به مدت ۵ روز امکان دریافت تمام سود حاصل از ۱۰ سپرده ETH در Lido را در همان بازه زمانی فراهم میکند.

ارزش YT با نزدیک شدن به اتمام زمان نگهداری آن (ceteris paribus) به سمت صفر دلار کاهش مییابد. کاربران زمانی سود میبرند که کل توکنهای بازده جمعآوری شده تا آن نقطه، بالاتر از هزینه خرید YT باشد.

یک نکته مهم این است که سود YT به صورت SY توزیع میشود و میتوان آن را مجددا با استفاده از SY Unwrapper به دارایی اصلی تبدیل کرد.

تعریف مفاهیمی مرتبط با عملکرد اکوسیستم پندل

این رمزارز نسبتا نوپا در کنار شیوه عملکرد خود، یک سری مفاهیم کلی را در پروتکل خود تعریف کرده است. این مفاهیم عبارتاند از:

Pendle AMM

سیستم بازارساز خودکار (AMM) قلب تپنده پروتکل پندل است. این سیستم با قیمتگذاری روی توکنهای اصلی و بازده، آنها را قابل معامله میکند. این قیمتگذاری براساس الگوریتمی انجام میشود که فاکتورهای دخیل در آن را در نظر میگیرد. فاکتورهایی نظیر کاهش بازده در آینده، میزان سود و تاریخ اتمام آن در قیمتگذاری تاثیرگذارند.

هم PT و هم YT را میتوان از طریق AMM Pendle معامله کرد. همانطور که در وایت پیپر ارز پندل آمده، AMM موتور اصلی اکوسیستم است. شایان ذکر است که درک AMM برای معاملات PT و YT لازم نیست.

مدل AMM از AMM Notion Finance اقتباس شده است. منحنی AMM برای در نظر گرفتن سود انباشته در طول زمان تغییر میکند و با نزدیک شدن به تاریخ انقضا، محدوده قیمت PT را محدود میکند. با تمرکز نقدینگی در یک محدوده باریک و معنادار و با نزدیک شدن PT به باز شدن داراییهای قفل شده، کارایی سرمایه برای بازدهی معاملات افزایش مییابد.

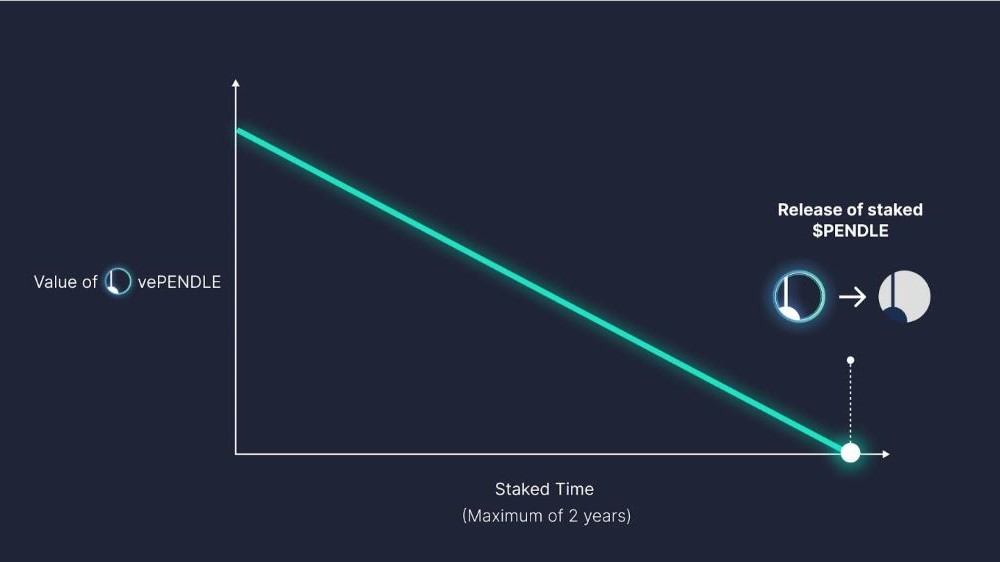

پندل و وی پندل (vePENDLE) و (PENDLE)

اکوسیستم پندل با معرفی دو رمزارز مکمل، فصل جدیدی از تمرکززدایی را آغاز کرده است. به کمک vePENDLE، دارندگان PENDLE به مجموعهای از ویژگیها دسترسی پیدا میکنند که کاربرد توکن را افزایش میدهد. وی پندل یک توکن اضافی برای کاهش عرضه توکنهای پندل (PENDLE) است. توکن وی پندل پایداری توکن و استحکام کلی پروتکل را افزایش میدهد و با انجام این کار به عنوان یک ابزار مهم برای حفظ سلامت و موفقیت طولانی مدت اکوسیستم پندل عمل میکند.

نحوه دریافت وی پندل، با استیک کردن توکنهای پندل (PENDLE) امکانپذیر است. در اصل با قفل کردن داراییهای پندل، کاربران توکن وی پندل دریافت میکنند که مقدار دریافتی آنها متناسب با میزان دارایی و مدت زمان قفل شدن داراییهایشان است. مقدار وی پندل به مرور زمان کاهش مییابد تا زمانی که مهلت قفل شدن داراییها به اتمام میرسد. با تمام شدن زمان استیکینگ، مقدار وی پندل کاربر صفر میشود.

توکن وی پندل زمینهساز قدرت بیشتر نودها در شبکه است. به عبارتی هر چقدر کاربران توکن وی پندل بیشتری داشته باشند حق رای بیشتری نسبت به بقیه در تعیین سرنوشت اکوسیستم دارند.

پندل چه استراتژیهای معاملاتی ارائه میکند؟

پندل با ایجاد بازار تولید بازده در DeFi، شرایط مناسبی را برای کاربران فراهم میکند تا استراتژیهای بازدهی پیشرفتهای را پیادهسازی کنند. این استراتژیهای معاملاتی شامل:

- بازده ثابت (به عنوان مثال کسب بازده ثابت در stETH)

- بازده طولانی (مثلاً سهامگذاری روی بازدهی stETH با خرید بازده بیشتر افزایش مییابد)

- کسب سود اضافی با حداقل ریسکها (مثلاً ارائه خودنقدینگی با stETH)

- ترکیبی از هر یک از استراتژیهای بالا

جمعبندی

در این مطلب به نحوه کارکرد اکوسیستم و مفاهیم مرتبط با ارز پندل اشاره شد. تمام این مفاهیم که در چارچوب وایت پیپر ارز پندل ارائه شده است، نوید آیندهای روشن از این دارایی دیجیتال را ترسیم میکند. ارز پندل با تمرکززدایی نوین خود، توانسته توجه بخشی از جامعه کریپتو را به خود جلب کند. باید دید این ساختار تعریف شده پروتکل پندل تا چه حد میتواند موفقیتهای بزرگی کسب کند.

سوالات متداول

ساختار عملکردی پندل در مقایسه با رقیبان چگونه است؟

ساختار پندل به عنوان یکی از نقاط قوت آن تلقی میشود. میتوان گفت که پندل دارای یک اکوسیستم قدرتمند از نظر معماری و نوع طراحیاش است.

نقطه ضعف پندل در برابر رقیبانش چیست؟

موضوعی که به طور جدی در پندل آشکار است، ارائه خدمات نه چندان خوب است. پندل در این بخش نسبت به رقبای خود دست پایینتر را دارد. از طرفی هماهنگی زیادی بین این رمزارز و پلتفرمهای مختلف وجود ندارد. به این ترتیب، بسیاری از ولتها از قابلیتهای مختلف این دارایی دیجیتال اعم از استیک کردن پشتیبانی نمیکنند که این باعث عدم شناخت بیشتر آن توسط کاربران میشود.

ساختار پندل چقدر تغییرپذیر است؟

پندل از تمام پیشنهادات برای اعمال تغییر حمایت میکند و بسیار پویا است. با نگاهی به آخرین تغییرات ساختاری پندل، موارد جدیدی را در سال ۲۰۲۴ میتوان مشاهده کرد. همچنین قراردادهای هوشمند پروتکل پندل متن باز هستند.

منبع: Pendle.Finance

اولین نفری باشید که نظر می دهید