تحلیل آنچین بیت کوین (Bitcoin Onchain Analysis) دادهها و شاخصهای مرتبط با فعالیت درون شبکه و بلاکچین بیت کوین را بررسی میکند. این مدل از تحلیل بیت کوین شامل بررسی تراکنشها، تعداد آدرسهای فعال، حجم نقل و انتقالات و اطلاعات مربوط به خروجیهای خرجنشده تراکنش (UTXOs) است. تحلیل آنچین میتواند اطلاعات دقیقی درباره رفتار سرمایهگذاران ارائه دهد و به درک بهتر از وضعیت فعلی و آینده بازار کمک کند.

تحلیل آنچین بیت کوین در تاریخ ۲۹ مهر ۱۴۰۴

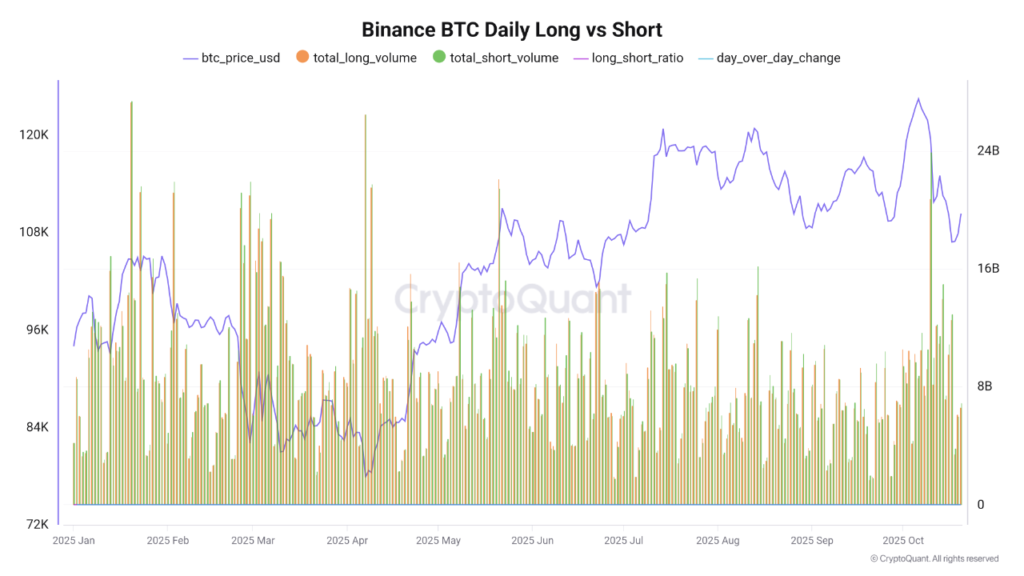

در ماه اکتبر، حجم معاملات فیوچرز بیت کوین در صرافی بایننس افزایش یافت؛ با این وجود، فروشندگان در بیشتر روزها بازار را در دست داشتند. دادهها نشان میدهد که در موقعیتهای فیوچرز بیت کوین نوعی تعادل محتاطانه برقرار شده اما تمایل اندکی به سمت فروش وجود دارد. همین امر باعث کاهش نسبت لانگ به شورت (long/short ratio) به عدد ۰.۹۵۵ شده است؛ عددی که بیانگر افزایش جزئی معاملات فروش نسبت به خرید است.

کاهش ملایم این نسبت، تغییر در احساس کلی معاملهگران از خوشبینی به احتیاط را نشان میدهد؛ یعنی موقعیتهای نزولی کمی افزایش یافتهاند. شاخص تغییر روزانه نیز عدد منفی -۰.۰۶۳ را ثبت کرده که از کند شدن شتاب مثبت بازار در هفتههای اخیر حکایت دارد. پس نتیجه میگیریم کاهش اعتماد معاملهگران به ادامه روند صعودی جدی شده است.

احتمال بروز اصلاحهای بیشتر در بازار وجود دارد؛ مگر آنکه در روزهای آینده شاهد بازگشت تقاضای خرید یا افزایش فعالیت موسسات بزرگ در سمت خرید باشیم.

تحلیل آنچین بیت کوین در تاریخ ۲۸ مهر ۱۴۰۴

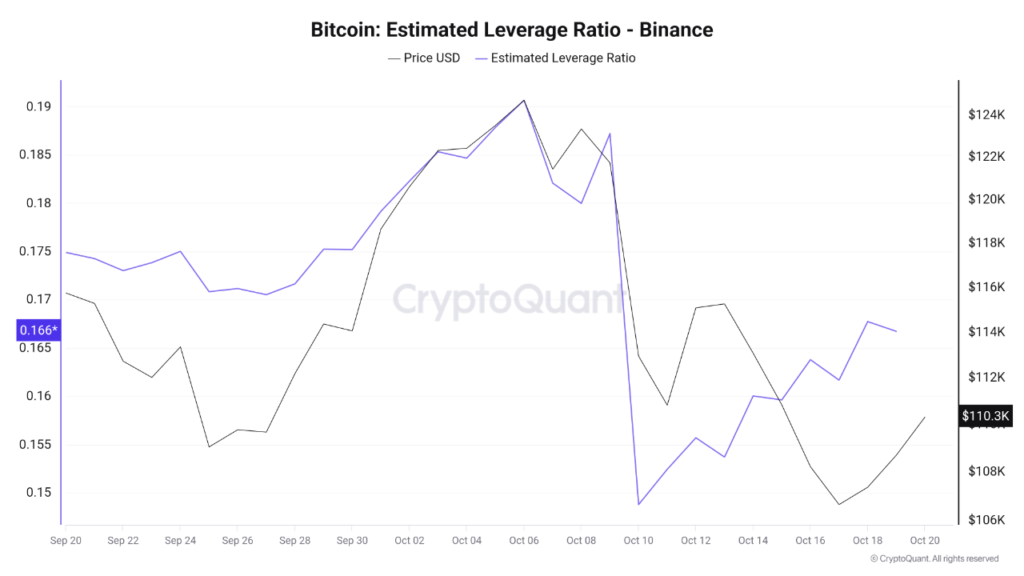

پس از افت شدید میزان اهرمهای معاملاتی در ماه اکتبر، نشانههایی از بازگشت تدریجی معاملههای اهرمی در بازار دیده میشود. در اواسط اکتبر، این شاخص به پایینترین سطح خود یعنی حدود ۰.۱۴۸ رسید؛ اما طی هفته گذشته دوباره افزایش یافت و تا پایان دوره به محدوده ۰.۱۶۶ برگشت. این رشد آهسته بیانگر بازگشت محتاطانه معاملهگران به بازارهای اهرمی است؛ حرکتی که احتمالا پس از توقف موج بزرگ لیکوئیدیشنها (liquidations) آغاز شده است.

از منظر قیمتی، بیت کوین پس از سقوط به محدوده ۱۰۴ هزار دلار، توانست با بازیابی تدریجی تا سطح ۱۱۰,۳۰۰ دلار پیش برود؛ سطحی که اکنون مثل یک حمایت جدید مورد آزمایش قرار گرفته است. همزمانی رشد ملایم قیمت و افزایش محدود اهرمها نشان میدهد که بازار در مرحله آزمون اعتماد قرار دارد و هنوز وارد فاز معاملهگری پرریسک نشده است.

از دید رفتاری نیز، معاملهگران نسبت به گذشته محتاطتر عمل میکنند. دیگر خبری از افزایش ناگهانی و سنگین اهرمها نیست؛ بلکه رشدها تدریجی و حسابشدهاند، که بیانگر انتظار برای نوسانات محدود در کوتاهمدت است.

در مجموع، بازار در حال تجربه دورهای از ثبات نسبی پس از نوسانات شدید اخیر است. اگر روند کنونی ادامه یابد و بیت کوین بتواند بالای حمایت ۱۱۰ هزار دلاری باقی بماند، این بازگشت آرام اهرمها میتواند نشانهای از بازسازی تدریجی اعتماد و احتمال شروع فاز صعودی جدید باشد.

تحلیل آنچین بیت کوین در تاریخ ۲۷ مهر ۱۴۰۴

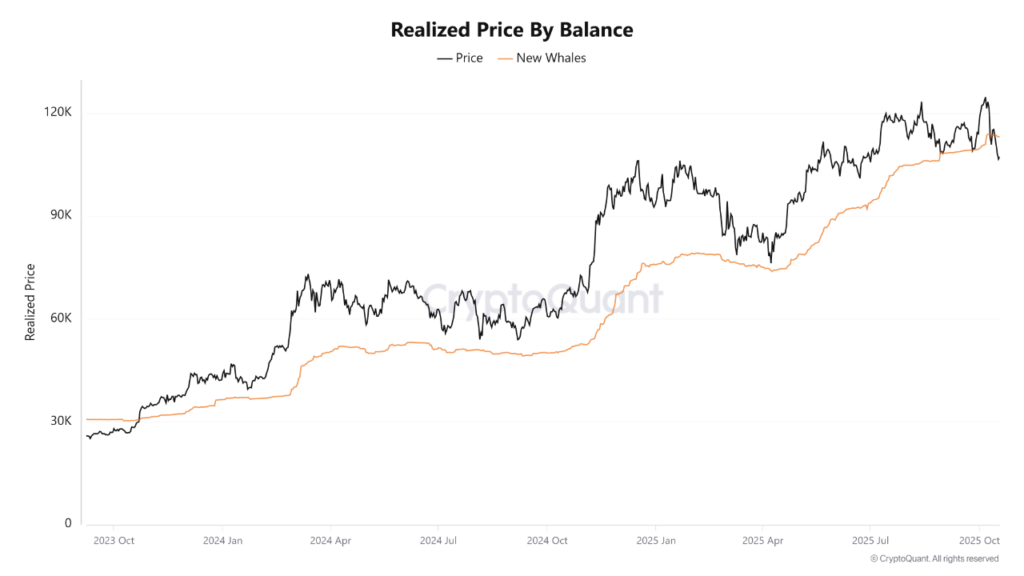

سیگنالی هشداردهنده در نمودار بیت کوین ظاهر شده است. برای نخستینبار از اکتبر ۲۰۲۳، قیمت لحظهای بیت کوین (خط سیاه) به زیر سطح میانگین قیمت خرید نهنگهای جدید (New Whales’ Realized Price)، که با خط نارنجی نشان داده میشود، سقوط کرده است.

این خط نارنجی نشاندهنده میانگین قیمتی است که نهنگهای تازهوارد، یعنی سرمایهگذاران بزرگ جدید، در آن اقدام به خرید بیت کوین کردهاند. طی دو سال گذشته، این سطح مثل یک حمایت کلیدی و قدرتمند عمل میکرد؛ به شکلی که هر بار قیمت به نزدیکی آن میرسید، تقاضا افزایش پیدا میکرد و نهنگها با دفاع از موقعیتهای سودده خود، قیمت را به سمت بالا بازمیگرداندند.

اهمیت شکست اخیر

عبور قیمت از این سطح حمایتی به این معناست که این گروه تاثیرگذار از سرمایهگذاران اکنون به طور میانگین در زیان تحققنیافته قرار گرفتهاند. این وضعیت دو خطر جدی برای بازار ایجاد میکند:

- ریسک تسلیم (Capitulation): وقتی موقعیتهای نهنگها وارد ضرر میشود، فشار روانی برای فروش و جلوگیری از زیان بیشتر افزایش مییابد. فروش سنگین از سوی این گروه میتواند موجی از فشار فروش دومینویی در بازار ایجاد کند.

- تبدیل حمایت به مقاومت: سطحی که تا پیش از این نقش کف حمایتی داشت، اکنون احتمالا به سقف مقاومتی تبدیل خواهد شد. بنابراین، هر تلاشی برای بازگشت قیمت ممکن است با فروش نهنگهایی روبهرو شود که میخواهند در نقطهی سربهسر از بازار خارج شوند.

در نتیجه، بازار وارد مرحلهای حساس شده است؛ جایی که استقامت و تصمیم نهنگهای جدید تحت آزمایش قرار گرفته. اینکه آنها در برابر ضرر مقاومت میکنند یا شروع به فروش مینمایند، نقش تعیینکنندهای در جهت حرکت کوتاهمدت بیت کوین خواهد داشت.

تحلیل آنچین بیت کوین در تاریخ ۲۶ مهر ۱۴۰۴

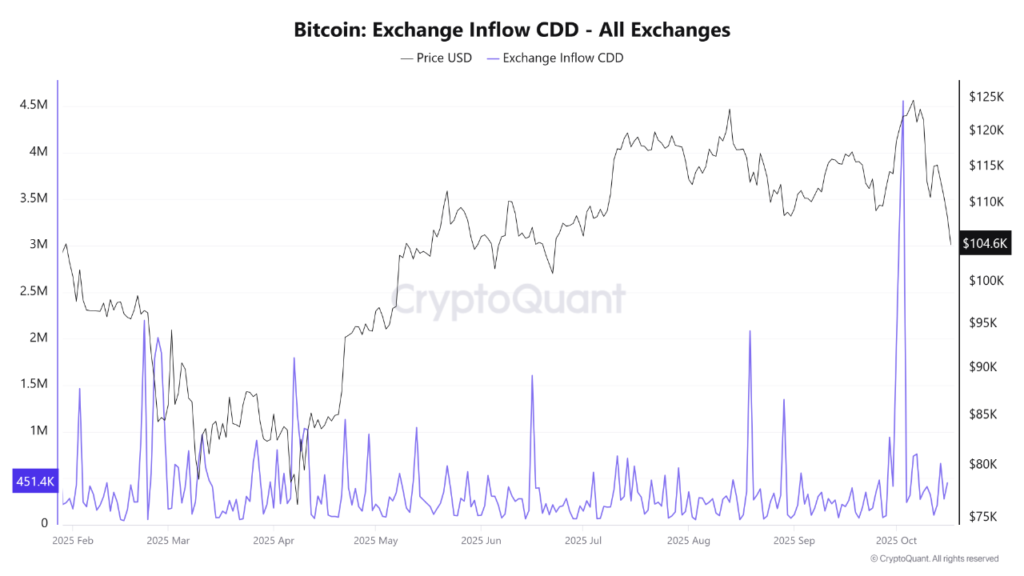

در تاریخ ۳ اکتبر، یکی از قویترین سیگنالهای هشدار در دادههای آنچین بیت کوین ظاهر شد. شاخص Exchange Inflow Coin-Days Destroyed (CDD) ناگهان به سطح ۴.۵ میلیون رشد کرد. این شاخص نشان میدهد که حجم زیادی از بیت کوینهای قدیمی و سن بالا، متعلق به سرمایهگذاران بلندمدت یا همان نهنگها، پس از مدتها سکون به صرافیها منتقل شدهاند.

این سیگنال چه معنایی دارد؟

انتقال کوینهای قدیمی به صرافیها معمولا تنها یک هدف دارد: فروش و برداشت سود. هولدرهای بلندمدت اغلب زمانی اقدام به فروش میکنند که بازار در نزدیکی سقف قیمتی قرار گرفته یا بیش از حد رشد کرده باشد. بنابراین، جهش بزرگ شاخص CDD یک هشدار جدی بود؛ نشانهای از افزایش فشار فروش احتمالی در بازار.

نتیجه چه بود؟

دقیقا همانطور که دادههای آنچین هشدار داده بودند، تنها پنج روز بعد بازار در محدوده حدود ۱۲۳ هزار دلار به اوج خود رسید. سپس موجی از فشار فروش باعث ریزش شدید قیمت شد و بیت کوین تا محدودهی ۱۰۴ هزار دلار اصلاح کرد؛ یعنی افتی حدود ۱۵ درصد نسبت به سقف اخیر خود.

تحلیل Arab Chain اینطور جمعبندی میکند:

این اتفاق بار دیگر ثابت کرد که دادههای آنچین، به ویژه رفتار هولدرهای بلندمدت، میتوانند شاخصی پیشرو و قدرتمند برای پیشبینی روندهای بزرگ بازار باشند. معاملهگران باید این شاخصها را دقیق زیر نظر داشته باشند؛ زیرا تغییرات آنها میتواند سرنخهایی از ادامه یا پایان فشار فروش از سوی «پول هوشمند» ارائه دهد.

تحلیل آنچین بیت کوین در تاریخ ۲۳ مهر ۱۴۰۴

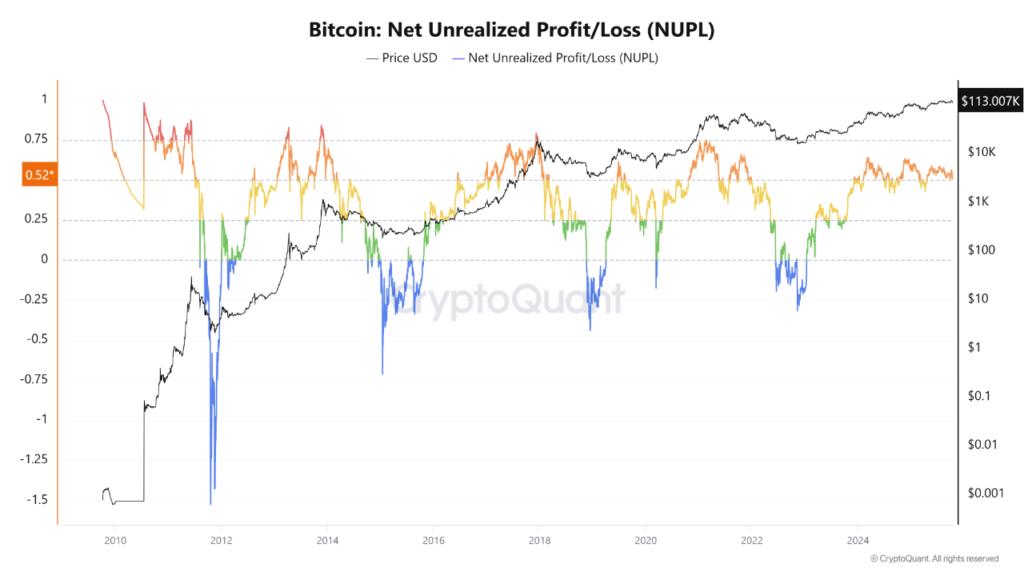

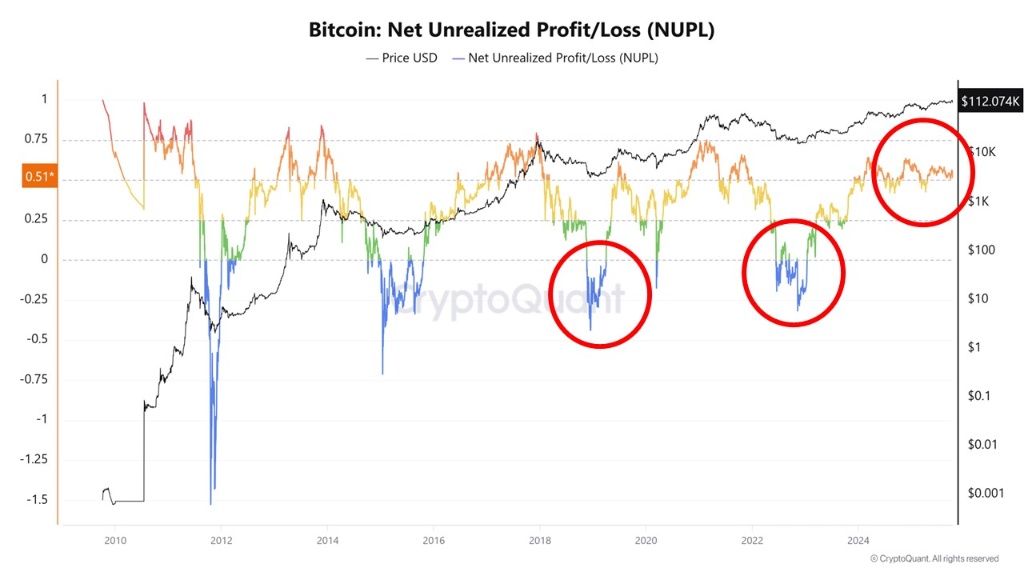

تحلیل آنچین بیت کوین نشان میدهد که بازار وارد مرحلهای تازه از چرخه صعودی خود شده است؛ مرحلهای که میتوان آن را «فاز معاملهگری» نامید. دو شاخص کلیدی در این زمینه یعنی NUPL (سود و زیان تحققنیافته خالص) و ترکیب ارزش تحققیافته (Realized Cap Composition) نشان میدهند که بیت کوین اکنون در بخش پایانی چرخه گاوی خود قرار دارد.

در حال حاضر، مقدار NUPL حدود +۰.۵۲ گزارش شده است؛ سطحی که نشاندهنده گذار از فاز «خوشبینی» به «هیجان و شیدایی» در بازار است. در چرخههای پیشین مانند سالهای ۲۰۱۷ و ۲۰۲۱، زمانی که NUPL از عدد ۰.۵ عبور کرد، اکثر سرمایهگذاران در سود بودند و همین امر موجب افزایش رفتارهای معاملهگرانه شد. اکنون نیز حدود ۹۷ درصد از عرضه در گردش بیت کوین در سود قرار دارد؛ موضوعی که اعتماد بالای بازار را نشان میدهد؛ اما در عین حال بیانگر آن است که احتمال رشد چشمگیر قیمت بدون یک دوره تثبیت، کم است.

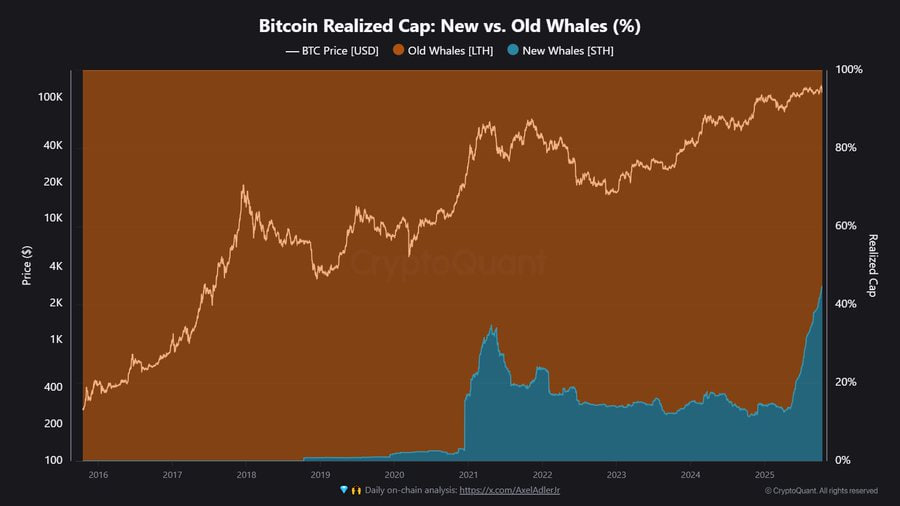

از سوی دیگر، دادهها حاکی از آن است که هولدرهای کوتاهمدت (STH) اکنون ۴۴ درصد از ارزش تحققیافته بیت کوین را در اختیار دارند؛ عددی که بالاترین میزان ثبتشده در تاریخ این بازار است. این بدان معناست که در حالیکه دارندگان بلندمدت (LTH) در حال برداشت سودهای خود هستند، موجی از سرمایهگذاران جدید، که به آنها «نهنگهای جدید» گفته میشود، در حال ورود و تسلط بر بازار هستند.

در چرخههای گذشته، چنین انتقالی از تسلط هولدرهای بلندمدت به کوتاهمدت با مرحله پایانی رشد بازار گاوی همزمان بوده است. با این حال، تفاوت مهم چرخه کنونی در ساختار آن است. ورود سرمایه از طریق صندوقهای ETF بیت کوین، رشد نقدینگی استیبل کوینها و افزایش مشارکت نهادهای مالی باعث شده که فشار فروش تا حدی جذب شود و نوعی «هیجان پایدار» در بازار شکل گیرد؛ حالتی که در آن احساسات مثبت با پشتوانه نقدینگی واقعی تقویت میشود.

در مجموع، دادههای درونزنجیرهای نشان میدهند که بیت کوین در مرحلهای بالغ قرار دارد؛ مرحلهای که توسط ورود سرمایههای جدید و حفظ نقدینگی تقویت میشود. نشانه کلیدی بعدی که باید به آن توجه داشت، کاهش سهم هولدرهای کوتاهمدت است؛ زیرا این اتفاق میتواند آغاز مرحله انباشت جدیدی از سوی سرمایهگذاران بلندمدت را رقم بزند و مسیر را برای چرخه صعودی بعدی هموار کند.

تحلیل آنچین بیت کوین در تاریخ ۲۲ مهر ۱۴۰۴

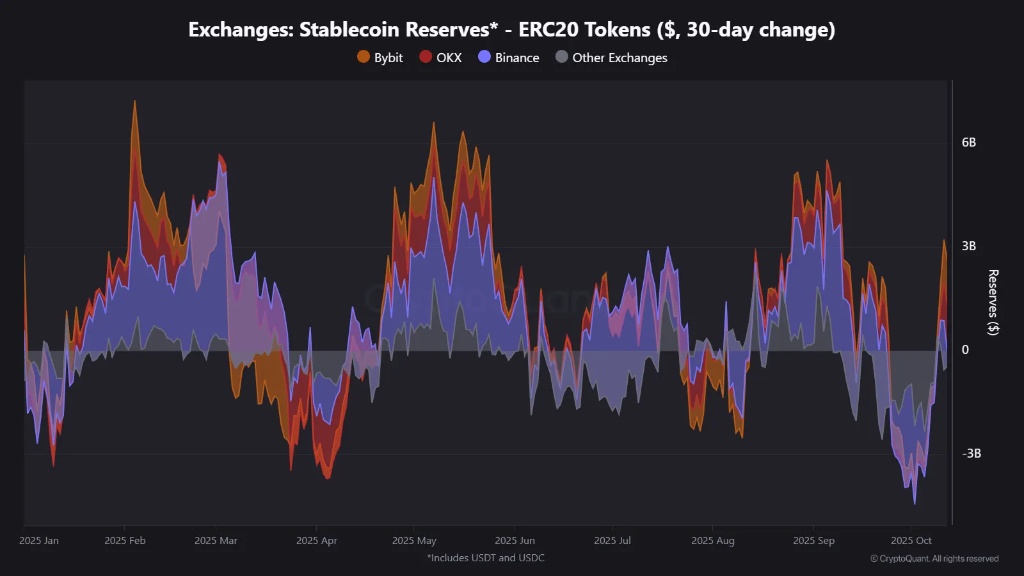

پس از ریزش اخیر بازار، جریان ورود استیبل کوینها به صرافیها بار دیگر شدت گرفته است. در هفته گذشته، بیش از ۳.۲ میلیارد دلار استیبل کوین وارد بازار شد که یکی از بزرگترین افزایشهای نقدینگی در بیش از یک ماه گذشته به شمار میرود. این روند نشان میدهد که معاملهگران در حال آمادهسازی خود برای یک حرکت بزرگ در آستانه انتشار دادههای جدید شاخص قیمت مصرفکننده (CPI) هستند.

بر اساس دادههای آنچین، طی ۳۰ روز گذشته ذخایر استیبل کوینهای ERC-20 (شامل USDT و USDC) در صرافیهای بزرگ به شکل قابلتوجهی افزایش یافته است:

- Binance: بیش از ۱.۴۲۳ میلیارد دلار

- Bybit: حدود ۱.۲۲۸ میلیارد دلار

- OKX: نزدیک به ۱.۱۱۴ میلیارد دلار

- سایر صرافیها: کاهش ۵۴۹.۶ میلیون دلاری

تحلیلگران معتقدند این تغییرات میتواند دو سناریوی متفاوت را رقم بزند. اگر CPI کمتر از انتظار بازار منتشر شود، احتمال دارد این نقدینگی تازه وارد به خرید بیت کوین و آلت کوینها منجر شود و بازار شاهد یک رالی صعودی باشد. اما در صورتی که CPI بالاتر از پیشبینیها بیاید، ممکن است این سرمایهها در حالت انتظار باقی بمانند یا حتی از بازار خارج شوند؛ نشانهای از احتیاط معاملهگران و احتمال ادامه فشار نزولی بر قیمتها.

تحلیل آنچین بیت کوین در تاریخ ۲۱ مهر ۱۴۰۴

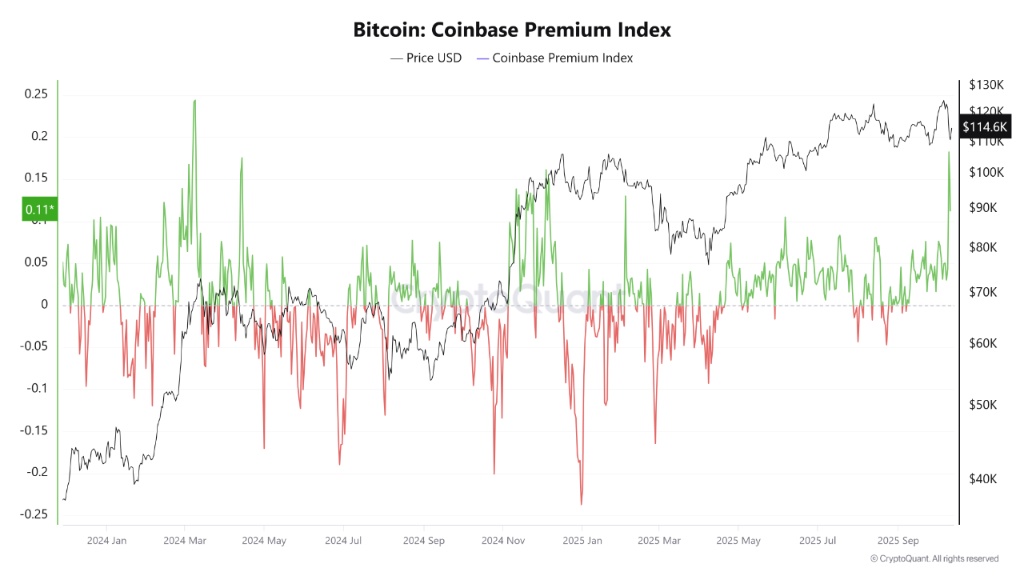

در تاریخ ۱۰ اکتبر، همزمان با اصلاح بزرگ قیمت بیت کوین از محدوده ۱۲۳ هزار دلار تا حدود ۱۱۰ هزار دلار، شاخص Coinbase Premium به عدد ۰.۱۸۲ رسید؛ بالاترین سطح خود از مارس ۲۰۲۴ تاکنون. این افزایش در حالی رخ داد که قیمت بیت کوین در حال سقوط بود و همین واگرایی میان قیمت نزولی و پریمیوم صعودی، نشانهای قدرتمند از فعالیت نهادهای مالی آمریکایی در بازار به شمار میرود.

شاخص Coinbase Premium در واقع تفاوت قیمتی میان جفتارز BTC/USD در صرافی Coinbase و جفتارز BTC/USDT در صرافی Binance را اندازهگیری میکند. این شاخص ابزاری برای سنجش فشار خرید یا فروش از سوی سرمایهگذاران آمریکایی است. در شرایط عادی، هنگام ریزش بازار انتظار میرود این شاخص منفی شود؛ زیرا سرمایهگذاران آمریکایی نیز در موج فروش شرکت میکنند.

در این مورد خاص، جهش شاخص به بالاترین سطح ۱۹ ماه گذشته دقیقا در زمان سقوط قیمت، نشاندهنده موج قدرتمندی از خرید در پلتفرم Coinbase بود؛ رفتاری که نمونه کلاسیکی از خرید گسترده در زمان اصلاح (Dip Buying) توسط نهادهای بزرگ محسوب میشود. در حالی که بازار جهانی در حال فروش بود، این بازیگران بزرگ از ترس و نقدینگی ایجادشده در بازار استفاده کردند تا بیت کوین را با قیمتهای پایینتر خرید کنند.

این رفتار که مشابه آن در همان روز برای اتریوم نیز مشاهده شد، نشاندهنده باور استراتژیک و بلندمدت نهادهای مالی بزرگ به داراییهای شاخص بازار رمزارز است. دادهها حاکی از آن است که محدوده ۱۱۰ هزار دلاری اکنون به عنوان سطح حمایتی قدرتمندی در حال شکلگیری است که توسط تقاضای نهادی پشتیبانی میشود؛ موضوعی که احتمالا باعث میشود هرگونه ضعف قیمتی بیشتر، با موج جدیدی از خریدهای گسترده مواجه شود.

تحلیل آنچین بیت کوین در تاریخ ۲۰ مهر ۱۴۰۴

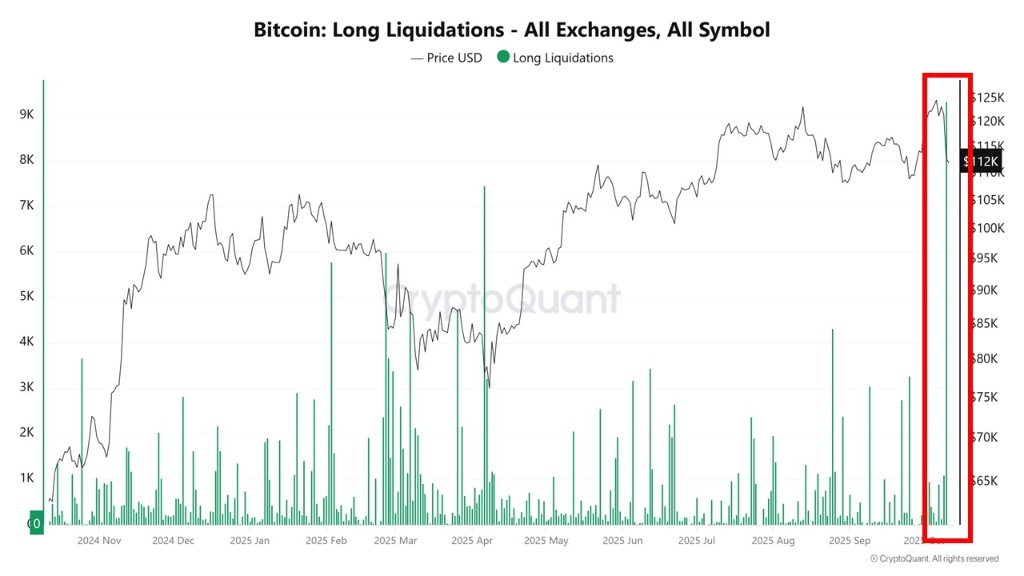

۱۰ اکتبر ۲۰۲۵، نقطهای خونین و کلیدی در چرخه کنونی بازار ارزهای دیجیتال ثبت خواهد شد! نه فقط به علت سقوط تند بیت کوین از ۱۲۶ هزار به ۱۱۰ هزار دلار، بلکه به علت واکنش ساختار بازار به این ریزش. این سقوط باعث لیکویید شدن حدود ۲ میلیارد دلار پوزیشن معاملاتی در صرافیها شد و میزان بالای اهرمهای جمعشده در هفتههای اخیر را آشکار کرد. با این حال، دادههای آنچین پردههای بیشتری از این بازی کنار زدهاند.

نقش دادههای آنچین در آشکارسازی بحران

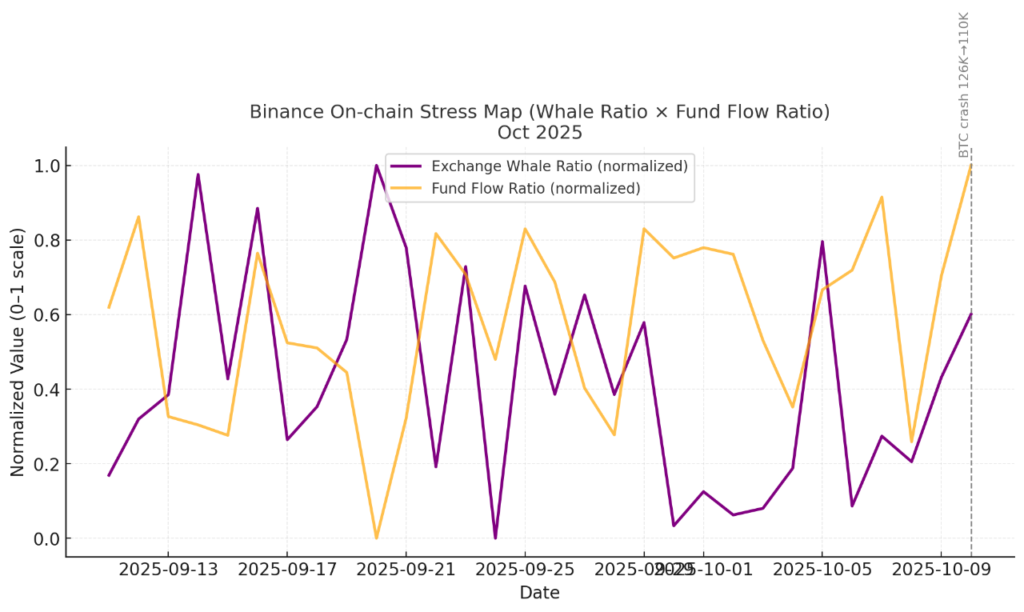

نقشه استرس آنچین بایننس (Binance On-chain Stress Map) بر اساس دو شاخص کلیدی ساخته شده است: نسبت نهنگهای صرافی (Exchange Whale Ratio) و نسبت جریان سرمایه (Fund Flow Ratio).

هر دو شاخص درست پیش از سقوط به شکل عجیبی افزایش یافتند؛ نشانهای از اینکه نهنگها در حال انتقال سرمایه به صرافیها بودند، درست در زمانی که ورودی کل سرمایه نیز جهش کرده بود. این همزمانی نشان میداد که بازیگران بزرگ بازار در حال بازتنظیم موقعیتهای خود هستند؛ یا برای برداشت سود، یا برای پوشش ریسک. همین رفتار، زمینه را برای یک بازتنظیم سالم بازار فراهم کرد.

پاکسازی بازار بدون تسلیم کامل

اگرچه بسیاری از موقعیتهای دارای اهرم لیکویید شدند، شاخص NUPL هنوز حدود ۰.۵۱ است؛ یعنی بخش زیادی از سرمایهگذاران همچنان در سود هستند حتی پس از این ریزش شدید.

این افت ناگهانی، بیش از آنکه نشانه تسلیم کامل باشد، حاصل فروشهای هیجانی بود. ساختار بازار اکنون تمیزتر است، زیرا اهرمهای اضافی حذف شدهاند؛ اما هنوز نشانهای از آن «چرخش احساسی» که معمولا در کفهای بازار رخ میدهد دیده نشده است. در کوتاهمدت، احتمال پر شدن کندل ۱۰۲ هزار دلاری بیت کوین وجود دارد.

سقوطی متفاوت: چرا این ریزش شاید کف واقعی نباشد؟

این سقوط اخیر، حدود ۱۹.۲ میلیارد دلار موقعیت معاملاتی و نزدیک به ۸۰۰ میلیارد دلار ارزش بازار را از بین برد. یکی از بزرگترین موجهای لیکویید شدن در تاریخ رمزارزها. دادههای آنچین نشان میدهد که هرچند اهرمها پاکسازی شدهاند؛ اما چرخش احساسات بازار هنوز به شکلی کامل اتفاق نیفتاده است.

در چرخههای گذشته، مانند مارس ۲۰۲۰ و نوامبر ۲۰۲۲، شاخص NUPL به زیر صفر سقوط کرد؛ به این معنا که اکثر سرمایهگذاران در زیان بودند. وضعیتی که با تسلیم کامل (Capitulation) همراه است و سرآغاز روندهای صعودی جدید میشود. اکنون، NUPL هنوز نزدیک ۰.۵ است؛ یعنی بسیاری از هولدرها همچنان در سود قرار دارند و هنوز وارد مرحله ناامیدی نشدهاند.

تاریخ نشان داده که چنین اصلاحاتی پیشدرآمد یک شوک دوم یا shake-out نهایی هستند. در سالهای ۲۰۱۸، ۲۰۱۹ و ۲۰۲۲، سقوط اولیه فقط اهرمها را از بین برد؛ اما کف واقعی زمانی شکل گرفت که احساس ترس و ضرر به اوج رسید. وضعیت فعلی نیز شباهت زیادی به مرحلهی پیش از آن تسلیم کامل دارد.

تحلیل آنچین بیت کوین در تاریخ ۱۹ مهر ۱۴۰۴

پس از ریزش دیشب، قیمت بیت کوین در حال حاضر در حال آزمایش یک سطح حمایتی مهم است که به آن «قیمت تحققیافته نهنگهای جدید» گفته میشود. این شاخص میانگین قیمت خرید نهنگهایی را نشان میدهد که جدید وارد بازار شدهاند و سرمایههای کلانی در بیت کوین دارند.

از نظر تاریخی، این ناحیه یکی از حمایتهای قوی بازار بوده است. نهنگها تمایل زیادی دارند از این سطح دفاع کنند؛ زیرا ریزش قیمت به زیر آن باعث میشود داراییهایشان وارد محدوده زیان تحققنیافته شود. در نتیجه، این دستان قدرتمند با خرید بیشتر در این ناحیه تلاش میکنند قیمت را حفظ کنند. اگر به نمودارهای گذشته توجه کنیم، بیت کوین بارها به این سطح واکنش مثبت نشان داده و آن را به شکل یک کف قیمتی حفظ کرده است.

حالا پرسش این است که آیا نهنگهای جدید دوباره وارد عمل میشوند تا از میانگین قیمت خرید خود دفاع کنند یا خیر. واکنش بازار در این محدوده میتواند جهت حرکت کوتاهمدت بیت کوین را تعیین کند و نشان دهد که آیا قدرت خریداران برای بازگشت روند صعودی کافی است یا نه.

تحلیل آنچین بیت کوین در تاریخ ۱۶ مهر ۱۴۰۴

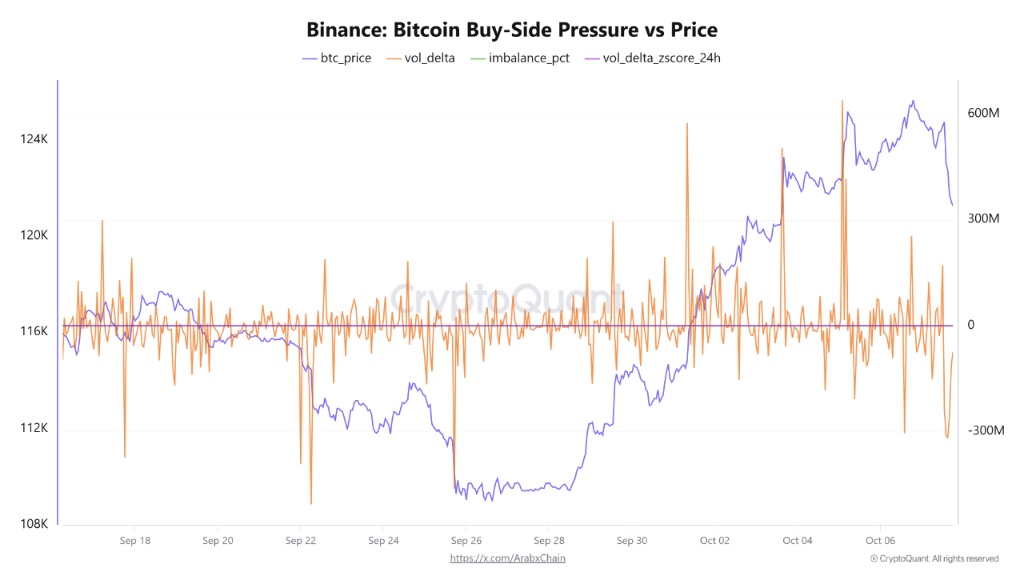

دادههای بایننس نشان میدهد موج جدیدی از خرید بیت کوین در جریان است؛ موجی که از نظر شدت، قویترین رشد خرید از جولای سال گذشته تاکنون به حساب میآید و توانسته قیمت بیت کوین را از مرز ۱۲۴ هزار دلار عبور دهد.

بر اساس دادههای منتشر شده از سوی بایننس، بیت کوین در این پلتفرم یکی از چشمگیرترین دورههای رشد تقاضا را تجربه میکند. از ابتدای ماه اکتبر، قیمت بیت کوین از حدود ۱۱۷ هزار دلار به بیش از ۱۲۴ هزار دلار افزایش یافته است. در برخی روزها، شاخص فشار خالص خرید (vol_delta) بیش از ۵۰۰ میلیون دلار را نشان میدهد؛ یعنی حجم خرید به همین میزان از حجم فروش بیشتر بوده است. نسبت عدم تعادل سفارشها (imbalance_pct) نیز به ۰.۲۳ رسیده که بیانگر آن است که سفارشهای خرید حدود ۲۳ درصد بیشتر از سفارشهای فروش بودهاند. همچنین شاخص Z-Score عدد ۰.۷۹ را ثبت کرده که نشان دهنده فعالیت خرید بالاتر از میانگین روزانه است.

این دادهها نشان میدهند نهنگها و سرمایهگذاران نهادی بار دیگر به بازار بازگشتهاند. همزمان با این رشد، حجم معاملات روزانه نیز به بالاترین سطح خود از جولای گذشته رسیده است؛ موضوعی که نشان میدهد رشد اخیر بیت کوین بر پایه نقدینگی واقعی شکل گرفته، نه صرفا معاملات کوتاهمدت.

در جمعبندی تحلیل Arab Chain میخوانیم:

در مجموع میتوان گفت که شتاب صعودی بیت کوین همچنان بر پایه خریدهای واقعی در بایننس ادامه دارد. شاخصهای تکنیکال و رفتاری هر دو از تداوم حرکت صعودی تا محدوده ۱۲۵ تا ۱۳۰ هزار دلار در کوتاهمدت حمایت میکنند. مگر آنکه موجی قدرتمند از فروش در بازار شکل بگیرد. اصلاحهای قیمتی احتمالی در این مقطع را میتوان فرصتی برای انباشت استراتژیک دانست، نه نشانهای از بازگشت روند نزولی.

تحلیل آنچین بیت کوین در تاریخ ۱۵ مهر ۱۴۰۴

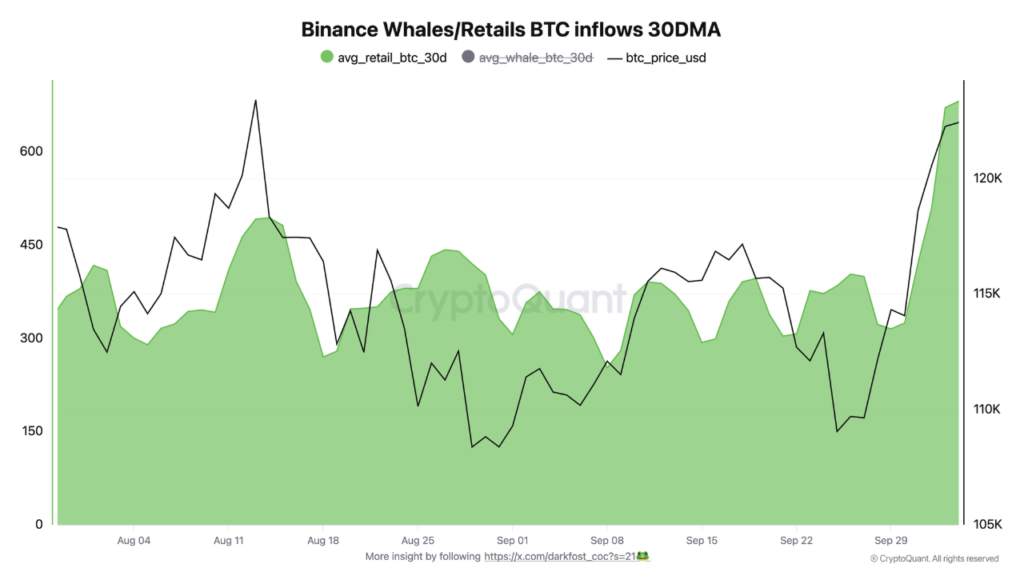

در هفتههای اخیر و همزمان با ثبت سقف تاریخی جدید بیت کوین، نشانههای روشنی از بازگشت سرمایهگذاران خرد به بازار دیده میشود. دادههای درونزنجیرهای نشان میدهند که جریان ورود بیتکوین به صرافی بایننس از سوی آدرسهایی که کمتر از یک بیت کوین در اختیار دارند، به شکل مشخصی افزایش یافته است. این تغییر رفتاری میتواند نشانهای از افزایش اعتماد مجدد کاربران خرد، به بازار و آغاز فاز جدیدی از هیجان خرید باشد.

میانگین ماهانه ورودی بیت کوین از سوی هولدرهای کوچک در ماههای اخیر هرگز به چنین سطحی نرسیده بود و این رشد چشمگیر نشاندهنده بازگشت تدریجی معاملهگران خرد پس از یک دوره رکود است. هرچند حجم کل بیت کوین منتقلشده از این دسته نسبتا اندک است؛ اما از نظر روانی و رفتاری اهمیت زیادی دارد. چرا که تغییر در رفتار سرمایهگذاران خرد یکی از نشانههای آغاز موجهای جدید در بازار است.

جالب است که این روند در تضاد با رفتار نهادهای بزرگ و شرکتهای سرمایهگذاری قرار دارد. در حالی که بازیگران سازمانی و خزانهداریها همچنان در حال انباشت و نگهداری بلندمدت بیت کوین هستند، سرمایهگذاران خرد بیشتر به حرکتهای کوتاهمدت و هیجان بازار واکنش نشان میدهند. در نتیجه، افزایش فعالیت این گروه میتواند نشاندهنده فاز جدیدی از مشارکت عمومی در بازار باشد؛ فازی که با افزایش نوسان، رشد حجم معاملات و شکلگیری فرصتهای کوتاهمدت همراه است.

تحلیل آنچین بیت کوین در تاریخ ۱۴ مهر ۱۴۰۴

در شش ماه گذشته، چانگپنگ ژائو (CZ) مدیرعامل پیشین بایننس، کارزاری بیسروصدا برای بازگرداندن اعتبار جهانی بایننس آغاز کرده است. از گفتوگوهای مستقیم با وزارت خزانهداری آمریکا گرفته تا ارائه پیشنهادهای سیاستگذاری Web3 در هنگکنگ و ارتباطهای استراتژیک با پروژه مالی World Liberty Financial وابسته به خانواده ترامپ، این اقدامات فراتر از سیاست بودهاند و به بازسازی اعتماد بازار منجر شدهاند؛ روندی که دادههای آنچین اکنون به روشنی تاییدش میکنند.

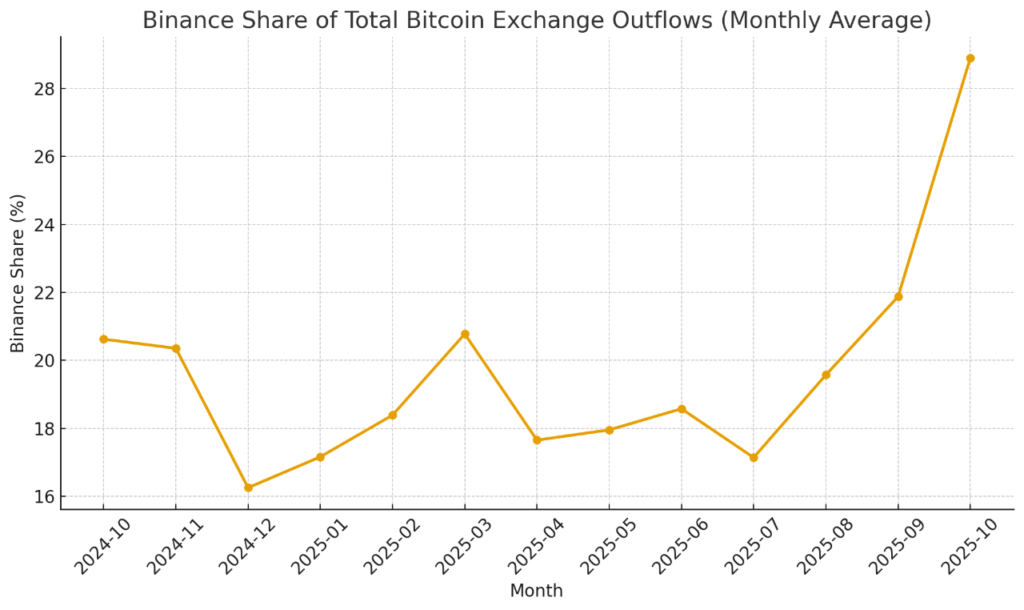

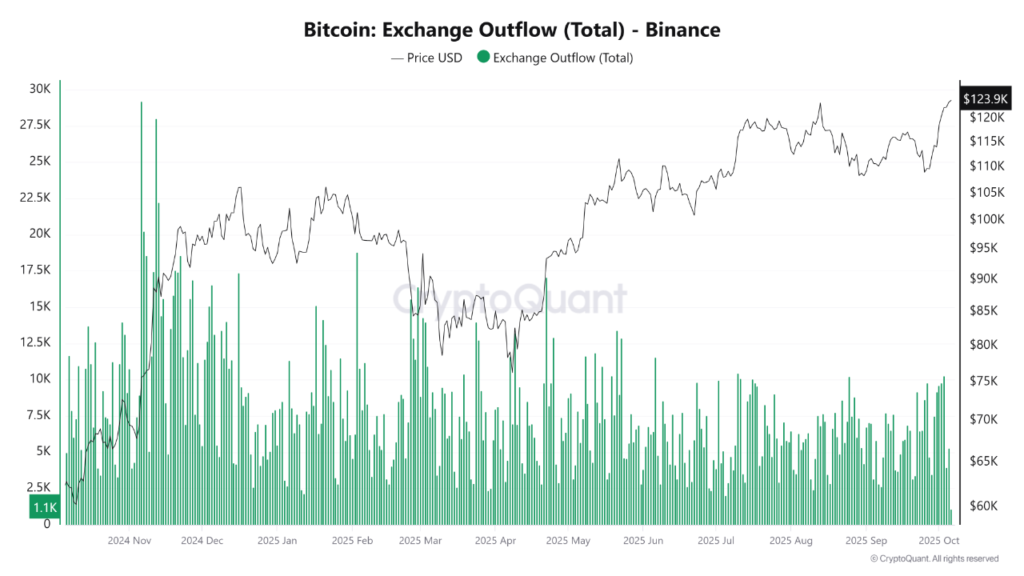

طبق دادههای تحلیلی آنچین، سهم بایننس از خروجیهای بیت کوین بین صرافیها از آوریل ۲۰۲۵ تاکنون به شکل پیوسته رو به رشد بوده است. این نسبت که در اوج فشارهای نظارتی اواخر ۲۰۲۴ به کمتر از ۲۵ درصد افت کرده بود، در سپتامبر دوباره تا حدود ۴۰ درصد بالا رفته است؛ نشانهای از قویترین دوره بازگشت سرمایه به بایننس طی بیش از یک سال اخیر. جالب این است که نقطه آغاز این بازگشت، همزمان با تلاشهای لابیگری CZ در واشنگتن و اعلام همکاری استیبل کوینی با خانواده ترامپ در ماه ژوئیه بود.

کمپین آمریکایی CZ با هدف کاهش الزامات نظارتی ضدپولشویی (AML) و کسب نوعی «معافیت اجرایی» از نظارت فدرال طراحی شد. اگرچه هنوز عفو رسمی برای او صادر نشده است، بازار این اقدامات را به عنوان بازگشت تدریجی به وضعیت عادی تعبیر کرد. در شرق آسیا نیز حضور CZ در WebX Tokyo 2025 و مصاحبههایش در هنگکنگ درباره «سرعت قانونگذاری» موجب بهبود احساسات سرمایهگذاران شد و نشانهای از بازسازی اعتبار برند بایننس در بازارهای آسیایی بود.

افزایش جریانهای ورودی استیبل کوین و رشد حجم معاملات مشتقه باعث شد بایننس دوباره جایگاه خود را به عنوان رهبر نقدینگی و اعتماد کاربران پس بگیرد. ترکیب دیپلماسی هدفمند و ارتباطات شفاف، تصویری تازه از بایننس ارائه داده است: صرافیای که در عین پایبندی به مقررات، همچنان نوآور باقی مانده است. دادههای آنچین نیز نشان میدهند هر دیدار، اظهارنظر یا همکاری بزرگ CZ با افزایش محسوس سهم بازار بایننس همراه بوده است. اگر این الگو ادامه پیدا کند، سال ۲۰۲۵ میتواند سال بازگشت بایننس به عرصه قانونگذاری و همچنین نقطه آغاز موج تازهای از ورود نقدینگی جهانی به بازار کریپتو باشد.

تحلیل آنچین بیت کوین در تاریخ ۱۳ مهر ۱۴۰۴

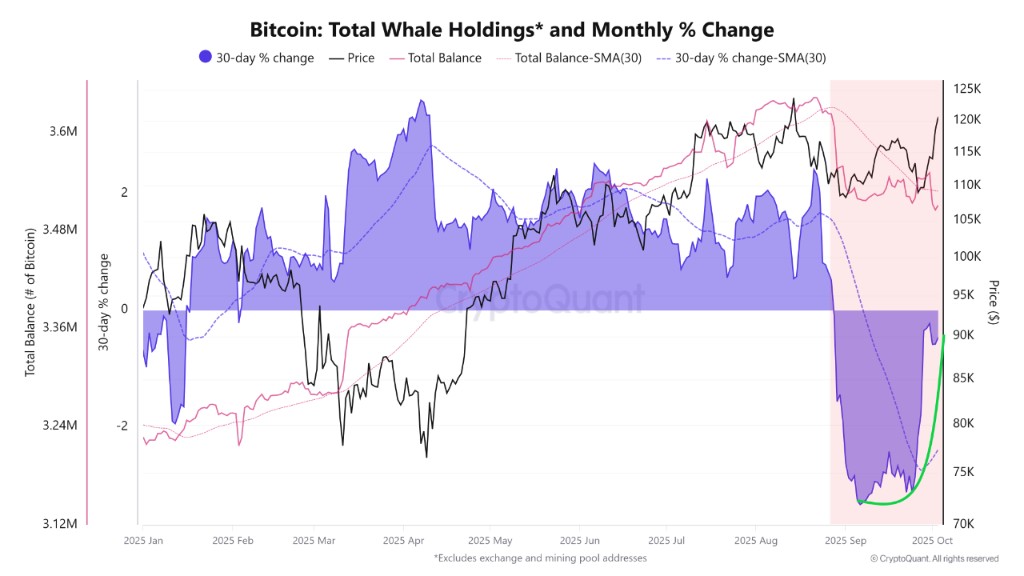

در هفتههای اخیر دادههای آنچین نشانههای جالبی از رفتار نهنگهای بیت کوین آشکار کردهاند. شاخص تغییر ۳۰روزه موجودی نهنگها (Whale Balance 30D Change) نشان میدهد که این گروه از سرمایهگذاران بزرگ در ماه سپتامبر به طور پیوسته در حال فروش بودهاند. مقدار منفی این شاخص به معنای کاهش دارایی نهنگها و در نتیجه افزایش فشار فروش در بازار است؛ عاملی که در کنار سایر متغیرها، باعث شد قیمت بیت کوین تحت فشار قرار گیرد و اصلاحهای مقطعی را تجربه کند.

با این حال، بررسی دقیقتر دادهها نشان میدهد که این موج فروش به تدریج در حال کاهش است. در نمودار، ناحیه قرمز به وضوح روند نزولی موجودی نهنگها را نشان میدهد، اما در روزهای پایانی سپتامبر و آغاز اکتبر، بخش بنفش رنگ نمودار باریکتر شده و نشانههایی از بازگشت تعادل به بازار دیده میشود. این تغییر میتواند به معنای آن باشد که نهنگها از شدت فروش کاستهاند و احتمال ورود به یک فاز تجمیع (Re-accumulation) در حال افزایش است.

در مجموع، نهنگها نزدیک به یک ماه در نقش فروشنده ظاهر شدند؛ اما اکنون فشار فروش آنها در حال فروکش کردن است. اگر این روند تثبیت شود، میتوان انتظار داشت که بازار بیت کوین در کوتاهمدت کمی نفس بکشد و حتی نشانههایی از بازگشت صعودی را نشان دهد. به بیان ساده، نهنگها به نقطه «خستگی فروش» رسیدهاند؛ نقطهای که میتواند مقدمهای برای شروع موج جدیدی از انباشت و بازیابی قیمت باشد.

تحلیل آنچین بیت کوین در تاریخ ۱۲ مهر ۱۴۰۴

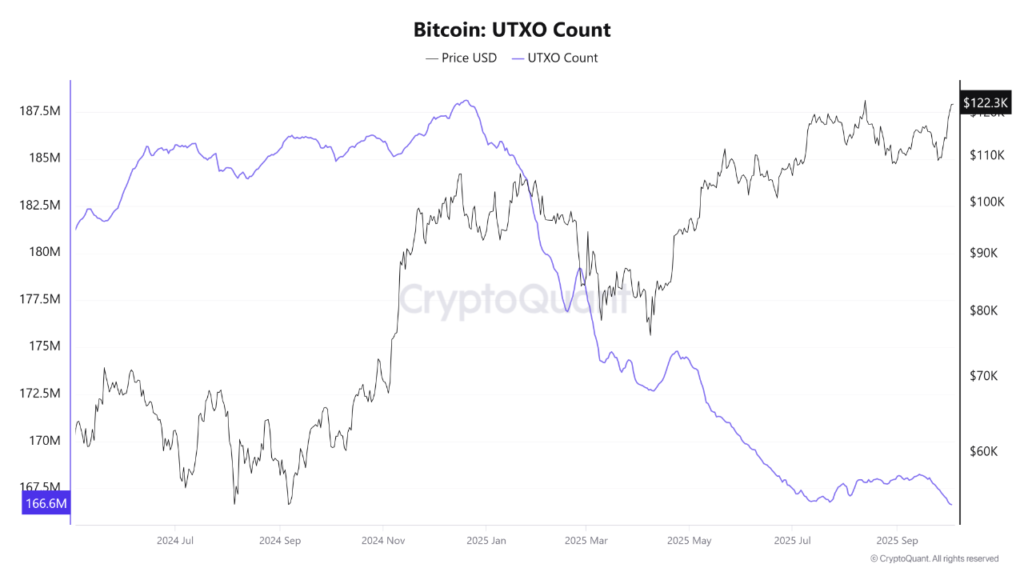

کاهش شمار UTXOهای بیت کوین به کمترین سطح از آوریل ۲۰۲۴

بر اساس آخرین دادهها، تعداد خروجیهای خرجنشده تراکنش بیت کوین (UTXO) به ۱۶۶.۶ میلیون رسیده است؛ سطحی که از آوریل ۲۰۲۴ تاکنون دیده نشده بود. این اتفاق در شرایطی رخ میدهد که قیمت بیت کوین در حوالی ۱۲۲,۳۰۰ دلار نوسان دارد. بررسی روندها نشان میدهد که کاهش تعداد UTXO از ژانویه ۲۰۲۵ آغاز شده و تاکنون حدود ۱۱ درصد نسبت به اوج خود در ابتدای سال (۱۸۷.۵ میلیون) افت کرده است. چنین کاهشی میتواند نشانهای از فاز تثبیت و یکپارچگی در شبکه باشد.

همبستگی معکوس با قیمت بیت کوین

نکته جالب توجه، رابطه معکوس بین تعداد UTXO و قیمت بیت کوین است. همزمان با کاهش UTXOها، قیمت بیت کوین از حدود ۹۹ هزار دلار به بیش از ۱۲۲ هزار دلار افزایش یافته است. این الگو میتواند به معنای انباشت توسط نهنگها و کاهش فعالیت معاملهگران خرد باشد؛ به بیان دیگر، سرمایهگذاران بزرگ در حال ذخیرهسازی بیت کوین هستند و عرضه کمتری از سمت بازار خُرد وارد چرخه میشود.

پیامدهای کاهش UTXO

کاهش تعداد UTXOها میتواند پیامدهای زیر را برای بازار به همراه داشته باشد:

- بلوغ بازار: هولدرهای بلندمدت تمایل دارند داراییهای خود را نگه دارند.

- کاهش فشار فروش: تراکنشهای کمتر به معنای عرضه کمتر در بازار است.

- بهبود کارایی شبکه: تجمیع UTXOها (مثلا ترکیب شدن ۵ UTXO در یک UTXO، که تجمیع نام دارد) موجب استفاده بهینهتر از فضای بلاکچین میشود.

نتیجه؟ نشانهای مثبت از فاز بازانباشت

ترکیب کاهش تعداد UTXOها و افزایش قیمت بیت کوین میتواند سیگنالی مثبت برای آینده بازار باشد. این روند نشان میدهد که با وجود رشد قیمتها، هولدرها تمایلی به فروش ندارند و بازار احتمالا در فاز بازانباشت (Re-accumulation) قرار گرفته است. چنین الگویی به معنای ادامه پایداری قیمت و فراهم شدن بستر برای حرکتهای صعودی بعدی است.

تحلیل آنچین بیت کوین در تاریخ ۹ مهر ۱۴۰۴

هولدرهای بلندمدت در برابر کوتاهمدت؛ آرامش در مقابل تهاجم

در دنیای رمزارزها اصطلاح نهنگها (Whales) برای کیف پولهایی استفاده میشود که بیش از هزار بیت کوین در اختیار دارند. اما در تحلیل آنچین، این دستهبندی کلی کافی نیست و باید بین دو گروه اصلی تمایز قائل شد: نهنگهای LTH (Long Term Holders) و نهنگهای STH (Short Term Holders). رفتار این دو گروه تفاوتهای چشمگیری دارد و شناخت آنها میتواند سرنخهای مهمی از آینده بازار به دست دهد.

آرامش LTHها و تهاجم STHها

نهنگهای LTH کسانی هستند که بیت کوینهای خود را بیش از ۱۵۵ روز نگهداری میکنند. این گروه با رویکردی استراتژیک عمل کرده و فشار فروش کمتری به بازار وارد میکنند. آنها در مواجهه با افتهای متوسط بازار، واکنشهای هیجانی نشان نمیدهند و ترجیح میدهند در سکوت به انباشت ادامه دهند.

در مقابل، نهنگهای STH کمتر از ۱۵۵ روز بیت کوین خود را نگه میدارند و بیشتر با حرکات کوتاهمدت و معاملهگری شناخته میشوند. این گروه در اصلاحهای قیمتی، فعالانه وارد عمل میشوند تا میانگین هزینه خود را کاهش دهند. همین رفتار تهاجمی آنها موجب افزایش نوسانات کوتاهمدت بازار میشود.

دادههای آنچین چه میگویند؟

بر اساس دادههای آنچین، قیمت محققشده (Realized Price) برای STH Whales حدود ۱۱۱,۲۹۹ دلار است و در مجموع نزدیک به ۱.۰۷ میلیون بیت کوین در اختیار دارند. در مقابل، LTH Whales با قیمت محققشده بسیار پایینتر، حدود ۴۱,۸۸۷ دلار، بیش از ۳.۷۲ میلیون بیت کوین را در اختیار دارند. این تفاوت نشان میدهد که LTHها در دورههای طولانیمدت و در قیمت پایینتر وارد بازار شدهاند و توان تحمل بیشتری در برابر نوسانات دارند.

چه کسانی STH Whale هستند؟

بخش قابلتوجهی از نهنگهای STH شامل موسسات مالی، شرکتها یا تازهواردهای بزرگ به بازار بیت کوین هستند. چون آنها بیت کوین را در سطوح قیمتی بالاتری خریداری کردهاند، رفتاری تهاجمیتر دارند و در تلاشاند با معاملات کوتاهمدت زیانهای احتمالی خود را جبران کنند. هرچند با گذشت زمان، کیف پولهای STH که بیش از ۱۵۵ روز دارایی خود را نگه دارند، وارد دسته LTH میشوند؛ اما همواره موج تازهای از STHها به بازار اضافه میشود که همان الگوی پرنوسان را تکرار میکنند.

چرا این تمایز مهم است؟

شناخت تفاوت رفتاری بین دو دسته نهنگها اهمیت زیادی دارد؛ زیرا تاثیر مستقیمی بر نوسانات بازار میگذارد. وقتی نهنگهای STH فعالتر میشوند، فشار کوتاهمدت بازار افزایش مییابد و حرکتهای تندتری در قیمت ایجاد میشود. در مقابل، انباشت آرام و مستمر LTHها نقش یک پشتوانه پایدار برای بازار ایفا میکند و به ثبات قیمتی کمک میکند. به همین دلیل، دنبال کردن دادههای آنچین این دو گروه میتواند به معاملهگران دید بهتری نسبت به روندهای آینده بیت کوین بدهد.

تحلیل آنچین بیت کوین در تاریخ ۸ مهر ۱۴۰۴

افت تاریخی در فشار خرید بیت کوین؛ زنگ خطر برای گاوها

دادههای آنچین نشان میدهد حجم خرید تیکرها (Taker Buy Volume) بیت کوین به پایینترین سطح خود از ابتدای سال ۲۰۲۴ رسیده است. بررسی میانگین متحرک یکماهه این شاخص در تمام صرافیها نشان میدهد که فشار خرید به شکل معناداری کاهش یافته است. روند نزولی این شاخص که از دسامبر ۲۰۲۴ آغاز شده، همچنان ادامه دارد و به وضوح از احتیاط سرمایهگذاران در سمت خرید و کاهش تقاضا حکایت دارد.

ثبات نسبی قیمت؛ اما خطر در کمین

هرچند بیت کوین همچنان در سطوح بالا (بالاتر از ۱۰۹ هزار دلار) و نسبتا باثبات معامله میشود؛ نبود جریان ورودی قوی از سمت خریداران میتواند روند صعودی را در معرض ریسک بازگشت یا اصلاح قابلتوجه قرار دهد. به طور تاریخی، افت شدید حجم خرید تیکرها اغلب نشانهای از تغییر مومنتوم بازار است؛ تغییری که میتواند به یک دوره تثبیت طولانی یا حتی نزول تحت فشار فروش منجر شود.

توصیه برای معاملهگران و سرمایهگذاران

در چنین شرایطی، معاملهگران هوشمند باید رفتار حجم معاملات و جریانهای نقدینگی را با دقت رصد کنند. در صورت ادامه ضعف فشار خرید، احتمال ورود بازار به فاز خنثی یا نزولی در میانمدت بالاست. در مقابل، اگر این شاخص دوباره به شکل پایدار رشد کند، میتواند نشانه بازگشت تقاضا و ادامه روند صعودی باشد.

تحلیل آنچین بیت کوین در تاریخ ۷ مهر ۱۴۰۴

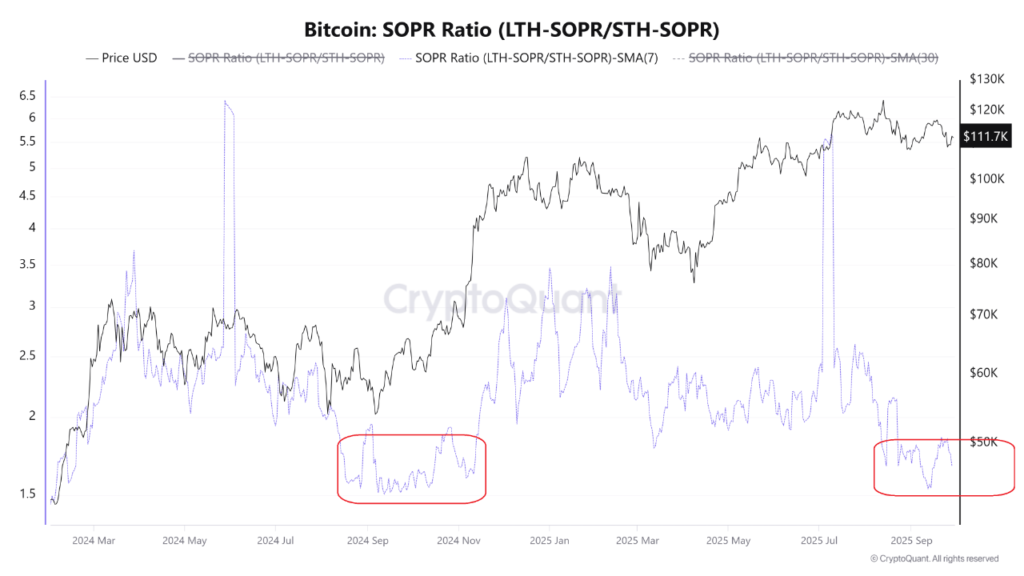

نسبت SOPR بیت کوین (LTH-SOPR / STH-SOPR) اخیرا دوباره به محدوده ۱.۵ بازگشته است. این شاخص که رفتار فروشندگان کوتاهمدت (STH) و بلندمدت (LTH) را مقایسه میکند، نشان میدهد که در حال حاضر هولدرهای کوتاهمدت زیان بیشتری را محقق کردهاند، در حالی که دارندگان بلندمدت همچنان با ثبات ماندهاند.

تکرار الگوهای آشنا در چرخههای قبلی

وضعیت فعلی شباهت زیادی به اواخر سال ۲۰۲۴ دارد؛ زمانی که فروشندگان کوتاهمدت با تسلیم بازار روبهرو شدند؛ اما اعتقاد و استراتژی هولدرهای بلندمدت بیت کوین تغییری نکرد. درست پس از آن دوره بود که یک بازگشت قوی در قیمت بیت کوین رخ داد و بازار وارد فاز صعودی شد.

نشانهای از کفهای قیمتی

از منظر تاریخی، نسبت پایین SOPR اغلب با مراحل پایانی اصلاحات قیمتی همزمان بوده است. به بیان ساده، زمانی که فشار فروش کوتاهمدت به اوج میرسد و ضررها محقق میشوند، بازار به سطحی میرسد که در آن احتمال شکلگیری کف و بازگشت قیمت افزایش پیدا میکند. این همان لحظهای است که معاملهگران حرفهای به دنبال نشانههای ورود مجدد به بازار هستند.

درد کوتاهمدت، سود بلندمدت

برآیند دادهها یک پیام کلیدی دارد: «درد کوتاهمدت میتواند مقدمه سود بلندمدت باشد.» فشار فروش از سوی دارندگان کوتاهمدت شاید هنوز ادامه داشته باشد؛ اما پایداری سرمایهگذاران بلندمدت نشان میدهد که بنیاد اعتماد به بیت کوین همچنان قوی است. در چنین شرایطی، بازار مستعد یک حرکت صعودی دیگر خواهد بود، درست همانطور که در چرخههای قبلی شاهدش بودیم.

تحلیل آنچین بیت کوین در تاریخ ۶ مهر ۱۴۰۴

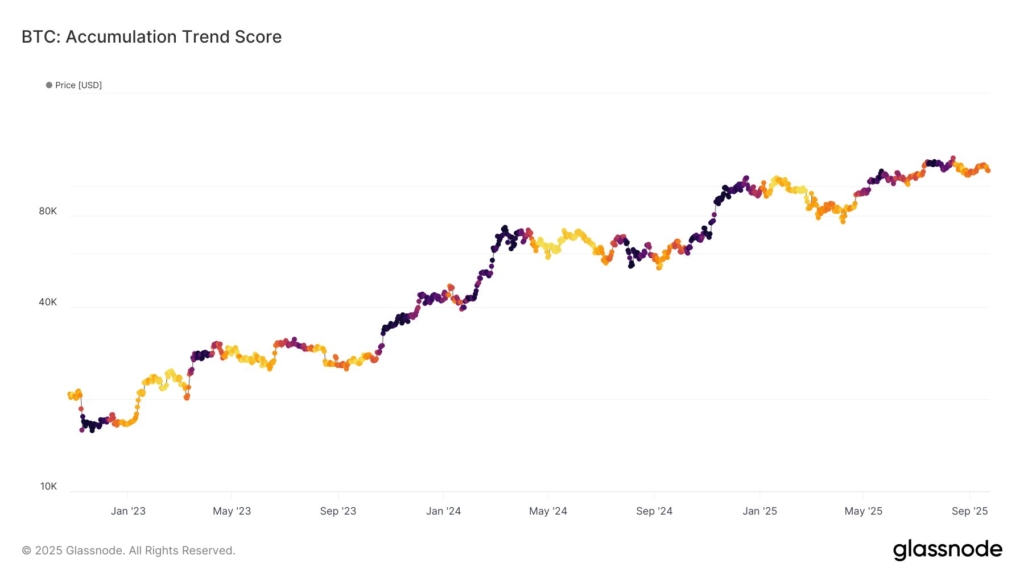

به گزارش گلسنود، Accumulation Score بیت کوین ضعیف شده است. یعنی نرخ انباشت بیت کوین نسبت به گذشته کمتر شده است. این رفتار را میتوان به معنای کاهش اطمینان از سوی سرمایهگذاران بزرگ (سرمایهگذاران عمده و نهنگها) توصیف کرد. انباشت کمتر نشاندهنده کمتر بودن سفارشهای خرید است که بازار را در برابر عرضه بیشتر آسیبپذیر میکند؛ مگر اینکه تقاضا دوباره تشدید شود.

نظرات کاربران