لیکویید شدن چیست؟ معنی و مفهوم لیکوئید شدن در ترید

بیتکوین امروز روی قیمت ۹۰,۰۰۰ دلار در نوسان است و شما با تحلیل شکست مقاومت، یک پوزیشن لانگ با اهرم ۱۰ باز میکنید. همهچیز عالی به نظر میرسد تا اینکه یک شدو ناگهانی قیمت را برای چند ثانیه به ۸۲,۰۰۰ دلار میرساند و دوباره برمیگردد. وقتی صفحه را رفرش میکنید، موجودیتان صفر است!

نه هک شدهاید نه صرافی کلاهبرداری کرده فقط با پدیده بیرحمی به اسم لیکویید شدن (Liquidation) روبرو شدهاید. لیکویید شدن بدشانسی و کارما نیست، فرمولهای ریاضی دقیقی است که احتمالا نادیده گرفتهاید. البته باید در نظر داشته باشید که میتوانید معاملات خود را با استفاده از استاپ لاس تا حد زیادی از لیکویید شدن معاملات جلوگیری کنید. بیایید ببینیم لیکویید شدن یعنی چی، فرمولهای پشت پرده آن چیست و چطور در سال ۲۰۲6 قربانی این مکانیزم نشویم.

لیکویید شدن (Liquidation) در ارز دیجیتال و فارکس چیست؟

فرقی نمیکند آن را لیکوئید سرچ کنید یا لیکوید، معنی کلمه لیکویید (Liquid) نقد کردن است. پس خیلی ساده وقتی میپرسید لیکوئید چیست، جوابش میشود تبدیل اجباری دارایی به پول نقد برای صاف کردن بدهی صرافی!

ماجرا با مارجین (Margin) یا همان پول اولیه شما شروع میشود. اگر قیمت بازار خلاف جهت پیشبینی شما حرکت کند و به قیمت لیکویید شدن برسد، صرافی ارز دیجیتال تعارف را کنار میگذارد و پوزیشن را میبندد. قانون بازی ساده است: در پوزیشنهای لانگ (خرید)، دره مرگ پایینتر از قیمت ورودی شماست و در پوزیشنهای شورت (فروش)، خطر در قیمتهای بالا کمین کرده است.

برای اینکه در این بازی زنده بمانید، باید همیشه مقداری سوخت در باک پوزیشن خود داشته باشید که به آن حداقل وجه تضمین (Maintenance Margin) میگویند. اگر نتوانید این شرط را رعایت کنید، سیستم لیکویید در ترید ارزهای دیجیتال بیرحمانه عمل میکند و مارجین اولیهتان از دست میرود. اگر قبلاً تجربه لیکویید شدن در فارکس (یا همان کال مارجین) را دارید، باید بدانید فضای کریپتو خیلی وحشیتر است! در فارکس شاید بروکر به شما مهلت دهد اما اینجا الگوریتمها در کسری از ثانیه کار را تمام میکنند.

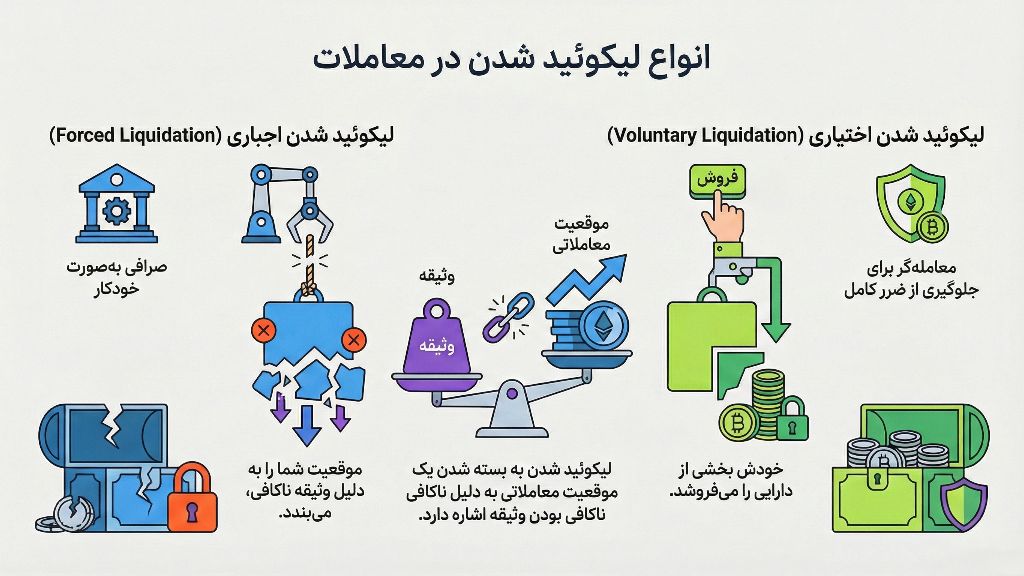

انواع لیکویید شدن در ارز دیجیتال؛ اختیاری یا اجباری؟

لیکویید شدن فقط یک سناریو ندارد که صفر شدن باشد. دو مفهوم و شکل متفاوت از لیکوئید شدن وجود دارد که دانستن تفاوتشان میتواند مرز بین یک ضرر کوچک و نابودی کامل باشد:

لیکویید شدن اجباری (Forced Liquidation)

این همان سناریوی ترسناکی است که اکثر تریدرها با شنیدن لیکویید شدن چیست به یاد آن میافتند. در این حالت، صرافی تشخیص میدهد که وثیقه (مارجین) شما دیگر زورش به پوشش ضررها نمیرسد. پس بدون اینکه نظر شما را بپرسد یا منتظر اقدامی بماند، برای حفاظت از خودش معامله را میبندد. اینجا هیچ راه برگشتی نیست و سیستم به طور خودکار عمل میکند.

لیکویید شدن اختیاری (Voluntary Liquidation)

اینجا فرمان دست خودتان است. در این حالت، تریدر باهوش وقتی میبیند اوضاع بازار خراب است، منتظر صرافی نمیماند. او خودش بخشی از دارایی را میفروشد یا پوزیشن را سبک میکند تا فشار را از روی مارجین بردارد. این در واقع نوعی استراتژی برای جلوگیری از لیکویید شدن کامل است؛ یعنی قبول میکنید که یک دندان لق را بکشید (ضرر جزئی) تا کل سرمایهتان سالم بماند.

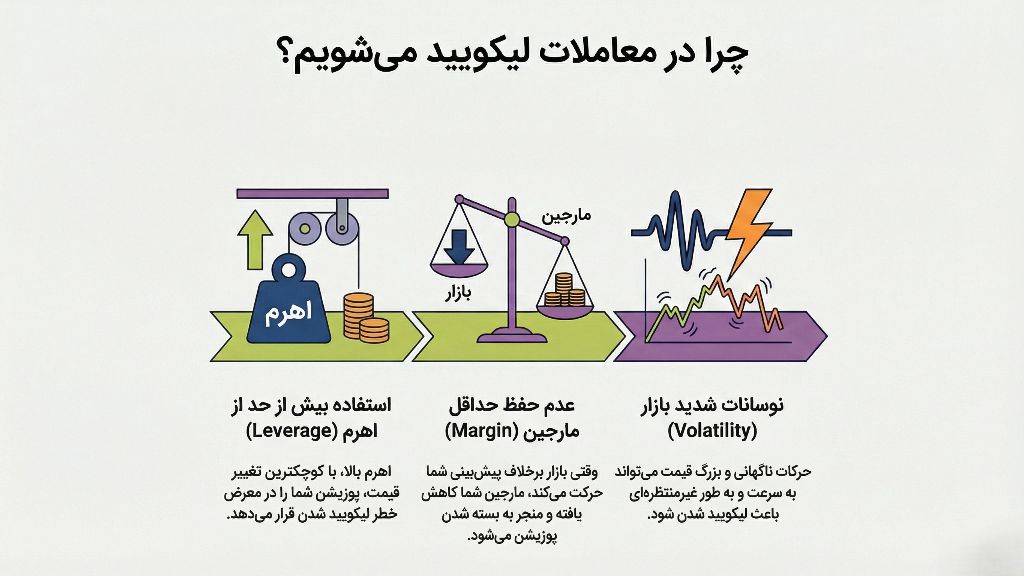

چرا لیکویید میشویم؟

لیکویید شدن دلایل متعددی دارد. این اتفاق که بیشتر در معاملات فیوچرز پیش میآید، اغلب به دلیل رعایت نکردن مدیریت ریسک است که کاربران با اهرم بالا و تحلیل سطحی وارد بازار میشوند و در نهایت تمام سرمایه خود را از دست میدهند. در ادامه دلایل عمده لیکویید شدن را ارائه دادهایم:

- استفاده بیشازحد از اهرم: هر چه اهرم بالاتر باشد، با تغییرات کوچک بازار، احتمال رسیدن به قیمت لیکویید شدن بیشتر است.

- نیاز به حفظ حداقل مارجین (Margin Requirement): اگر قیمت بازار برخلاف پیشبینی حرکت کند و مارجین شما کمتر از سطح مورد نیاز شود، لیکویید اتفاق میافتد.

- نوسانات شدید بازار: بازار ارزهای دیجیتال نوسانات زیادی را در یک روز تجربه میکند؛ حرکات بزرگ قیمت ممکن است باعث لیکویید شدن ناگهانی شود.

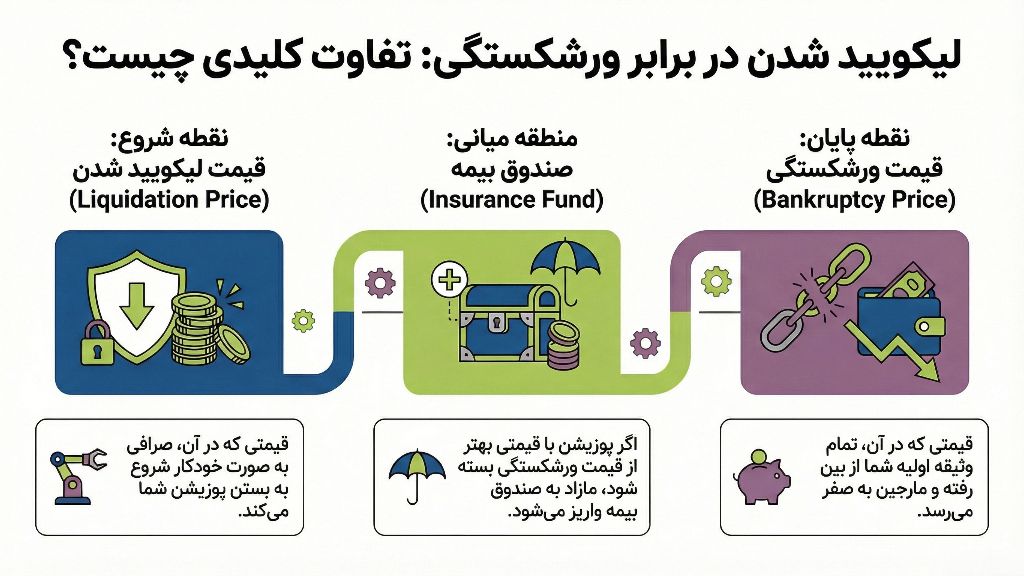

تفاوت قیمت لیکوئید شدن و قیمت ورشکستگی

بسیاری از تریدرها تفاوت مهم میان قیمت لیکویید شدن و قیمت ورشکستگی را نمیدانند و اکثرا با یکدیگر اشتباه میگیرند. در ادامه تفاوت قیمت لیکویید شدن، قیمت ورشکستگی در نهایت مفهوم صندوق بیمه را بیان کردهایم:

- قیمت لیکویید شدن (Liquidation Price): قیمتی است که پوزیشن شما شروع به بسته شدن خودکار میکند. به تاثیر اهرم، مارجین اولیه و مارجین نگهدارنده وابسته است.

- قیمت ورشکستگی (Bankruptcy Price): قیمتی که در آن کل وثیقه اولیه از بین میرود و مارجین به صفر میرسد.

- صندوق بیمه (Insurance Fund): برخی صرافیها برای پوشش ضررهای ناشی از لیکویید شدن بهجریان افتادن منفی حساب (Negative Balance)، از صندوق بیمه استفاده میکنند تا از متضرر شدن معاملهگر بیشتر جلوگیری شود.

پول لیکویید شده کجا میرود؟ بخار و گم که نمیشود! بخش عمدهاش برای تسویه سود طرف برنده معامله میرود و مابقی به صندوق بیمه صرافی واریز میشود. پس چیزی به نام لیکوییدی چیست به عنوان یک موجودیت جداگانه نداریم؛ فقط فرآیند انتقال مالکیت پول است.

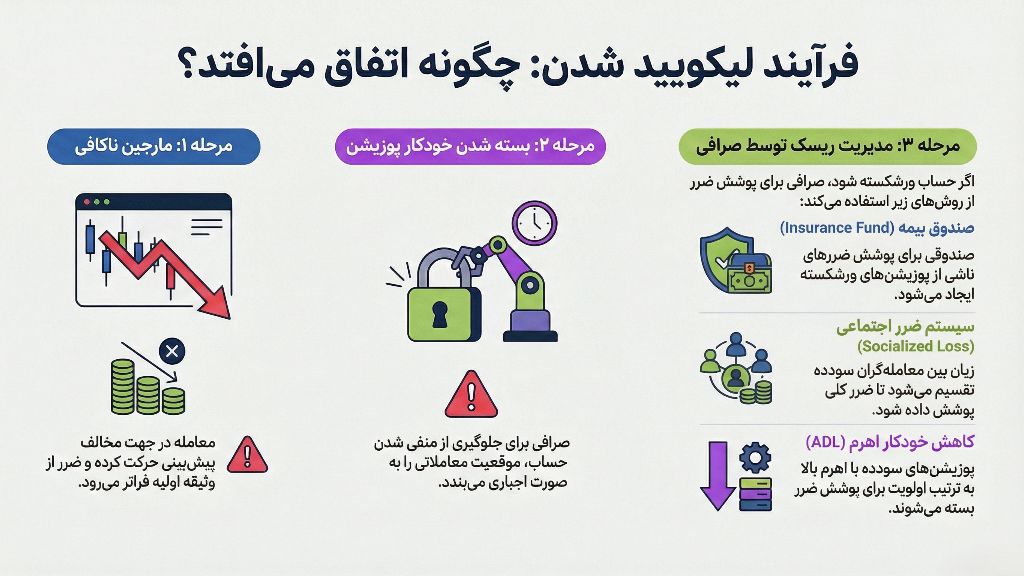

لیکویید شدن چگونه اتفاق میافتد؟

خیلی ساده: وقتی مارجین (پول) موجود در حساب شما دیگر زور تحمل ضرر معامله را نداشته باشد، زنگ خطر به صدا در میآید. بازار خلاف جهت پیشبینی شما حرکت کرده و لیکویید شدن در فیوچرز کلید میخورد.

در این لحظه، اگر خودتان حد ضرر نگذاشته باشید، صرافی مثل یک ناظم چوب به دست وارد عمل میشود! برای جلوگیری از ضرر خیلی سنگینتر (که ممکن است باعث بدهکاری شما به صرافی شود)، سیستم بهصورت خودکار معامله را میبندد و اصطلاحاً لیکویید شدن ارز دیجیتال رخ میدهد.

پول لیکویید شده کجا میرود؟ یا اگر بازار آنقدر سریع سقوط کند (Flash Crash) که حساب تریدر منفی شود، چه کسی پول طرفهای برنده معامله را میدهد؟ صرافیها برای مدیریت این مفهوم لیکویید شدن و پر کردن چالههای مالی، از سه مکانیزم استفاده میکنند:

صندوق بیمه (Insurance Fund)؛ ایربگ صرافی

این صندوق نقش ضربهگیر را دارد. وقتی تریدری لیکویید میشود (معمولاً در قیمتی کمی بهتر از قیمت ورشکستگی)، مابهالتفاوت آن به این صندوق واریز میشود. در مقابل، اگر کسی ورشکست شود و حسابش منفی شود، صندوق بیمه وارد عمل شده و ضرر را پوشش میدهد تا خیال تریدرهای برنده از دریافت سودشان راحت باشد.

سیستم ضرر اجتماعی (Socialized Loss)؛ روش رابینهودی معکوس!

این روش کمی قدیمی و البته ناعادلانه است. در برخی صرافیها اگر زور صندوق بیمه به ضررها نرسد، از این سیستم استفاده میکنند. در اینجا زیان ناشی از پوزیشنهای لیکویید شده، بین تریدرهایی که سود کردهاند تقسیم میشود. به زبان ساده، از سود شما کمی میتراشند تا چاله ضرر بقیه را پر کنند!

کاهش خودکار اهرم (Auto-Deleveraging – ADL)؛ جریمه پرریسکها

این سیستم مدرنتر است. اگر صندوق بیمه خالی شود، سیستم ADL فعال میشود و شروع به بستن پوزیشنهای تریدرهای مقابل میکند. اما چه کسانی؟ کسانی که بالاترین سود و بیشترین اهرم را دارند در اولویت صف قرار میگیرند. پس اگر دیدید پوزیشن پرسودتان ناگهان بسته شد، تعجب نکنید؛ احتمالا برای پوشش ضرر لیکویید شدن دیگران، قربانی ADL شدهاید.

پولی که در این صندوق بیمه ذخیره میشود حاصل لیکویید شدنهایی است که در قیمتی بهتر از قیمت ورشکستگی انجام شدهاند و انگیزهای مشکوک برای مدیریت فعالتر این سفارشها ایجاد میکند. با استفاده از سفارشات حد ضرر به راحتی میتوان از این وضعیت جلوگیری کرد، اگرچه اکثر معاملهگران در این کار کوتاهی میکنند.

چگونه میتوان از لیکویید شدن جلوگیری کرد؟

برای جلوگیری از لیکویید شدن راهکارهای متنوعی وجود دارد. این راهکار میتوانند به شما کمک کنند که به راحتی معاملات خود را مدیریت کنید و لیکویید نشوید. این راهکارها عبارت هستند از:

- استفاده محتاطانه از اهرم: سرمایهگذاران حرفهای معمولاً از اهرمهای پایینتر بهره میبرند تا فضای تنفس بیشتری در مقابل نوسانات داشته باشند.

- قرار دادن حد ضرر (Stop-Loss Orders): با تعیین مرحله خروج از معامله اگر قیمت حرکت کرد، جلوی ضرر را میگیریم.

- نگهداری مانده اضافی در حساب: وثیقه بیشتر به مانع زودهنگام لیکویید شدن تبدیل میشود.

- آگاهی از شرایط لیکویید شدن در صرافی: بعضی صرافیها مانند Bybit از صندوق بیمه برای حفظ دارایی معاملهگر تا حد مارجین اولیه استفاده میکنند.

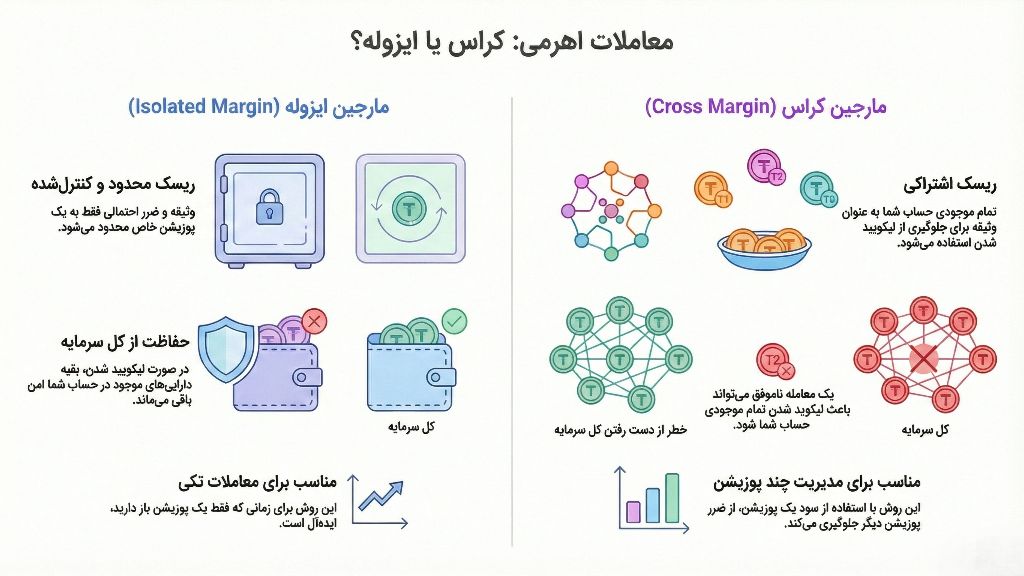

انواع معاملات اهرمی؛ کراس یا ایزوله؟

وقتی وارد معاملات فیوچرز میشوید، قبل از هر چیز باید زمین بازیتان را انتخاب کنید. دو روش اصلی برای مدیریت مارجین وجود دارد:

مارجین ایزوله (Isolated Margin)؛ قرنطینه کردن ضرر

در مارجین ایزوله یک دیوار امنیتی دور پوزیشن خود میکشید. یعنی تنها بخشی از سرمایه که مشخص کردهاید (مثلاً ۱۰۰ تتر) درگیر معامله میشود و بقیه موجودی کیف پولتان در امان است.

اگر بازار سقوط کند و لیکویید شوید، صرافی فقط همان ۱۰۰ تتر را برمیدارد و کاری به بقیه پولهای شما ندارد.

این روش برای مدیریت دقیق ریسک عالی است. البته حتی در این حالت هم میتوانید با تزریق دستی مارجین، نقطه لیکوئید شدن را جابهجا کنید، اما اختیار عمل دست شماست.

کراس مارجین (Cross Margin)؛ بازی با تمام دارایی

اینجا ماجرا کمی ترسناکتر است. در حالت کراس مارجین، تمام موجودی کیف پول فیوچرز شما حکم وثیقه را دارد. یعنی اگر پوزیشن وارد ضرر شود، سیستم به صورت خودکار از موجودی آزاد شما استفاده میکند تا جلوی لیکویید شدن ارز دیجیتال را بگیرد.

جمعبندی

لیکویید شدن اتفاق وحشتناکی نیست؛ یعنی قرار نیست که همیشه تحلیل و معامله شما درست باشد و همواره سود کنید. اما در نظر داشته باشید که روشهای برای پیشگیری و حتی جلوگیری از ضرر بیشتر در لیکویید شدن وجود دارد. اگر بتوانید بهدرستی تحلیل کنید، اهرم درست را انتخاب کنید و در نهایت، مدیریت ریسک را رعایت کنید، نهتنها میتوانید از لیکویید شدن جلوگیری کنید، بلکه میتوانید تا حد زیادی به سوددهی برسید.

اگر زمانی در این دام افتادید و گفتید ای داد، لیکویید شدم! نفس عمیق بکشید، همیشه نفس عمیق بکشید! درک اینکه دقیقا لیکویید شدن به چه معناست و چرا این اتفاق افتاد (اشتباه محاسباتی یا نوسان بازار)، اولین قدم برای بازگشت قدرتمندانه است. شاید هم این بازار به درد شما نمیخورد و بهتر است از آن خارج شوید.

مقالات مرتبط:

سوالات متداول

آیا امکان دارد حتی با وجود استاپلاس (Stop-Loss) باز هم لیکوئید شوم؟

بله. استاپلاس یک سفارش مشروط است و در شرایط نوسان شدید یا لغزش قیمت (Slippage) ممکن است سفارش دقیقا در قیمت مورد نظر اجرا نشود. در این حالت، اگر پوزیشن همچنان در ضرر باقی بماند و مارجین کافی نداشته باشید، لیکوئید شدن اتفاق میافتد.

چگونه میتوانم ریسک لیکوئید شدن را به حداقل برسانم؟

از اهرمهای پایین استفاده کنید (مثلا ×۲ یا ×۳ به جای ×۲۰).

همیشه استاپلاس تعیین کنید.

مقدار وثیقه (مارجین) بیشتری نسبت به حداقل لازم در حساب نگه دارید.

از پوزیشنهای کوچکتر شروع کنید و فقط درصد کمی از سرمایه کل خود را وارد معاملات پرریسک کنید.

شرایط و قوانین لیکوئید شدن صرافی خود را به دقت مطالعه کنید (چون در بایننس، بایبیت، رمزینکس و دیگر صرافیها ممکن است متفاوت باشد).

اصطلاح لیکوئید در ارز دیجیتال دقیقا به چه نکتهای اشاره دارد؟

منظور از لیکویید شدن، نقطه پایان تحمل ضرر برای صرافی است. مفهوم لیکویید شدن یعنی زمانی که وثیقه شما دیگر برای پوشش ضررهای احتمالی کافی نیست و سیستم برای جلوگیری از منفی شدن حساب، ترمز را میکشد.

دیدگاه های ثبت شده

با سلام و تشکر از مطالب ارزنده این سایت آموزش کامل لیکویید شدن را ممکن راهنمایی بفرمایید

سپاس از شما