در یک روز شلوغ در خیابان قدم میزنید. ناگهان، جمعیت زیادی را میبینید که با عجله به سمتی میروند. کنجکاو میشوید و شما هم همراه آنها حرکت میکنید. بعد از مدتی، همه در یک میدان جمع میشوند و منتظر میمانند. انگار قرار است اتفاق مهمی بیفتد.

این دقیقاً همان چیزی است که در بازارهای مالی، به آن «الگو پرچم» میگویند. مثل آن جمعیت شتابان، قیمتها گاهی سریع بالا یا پایین میروند. و درست مثل توقف در میدان، گاهی هم برای مدت کوتاهی آرام میگیرند. اما این آرامش معمولاً به معنای پایان ماجرا نیست. درست مثل وقتی که همه منتظرند ببینند چه خبر میشود، در بازار هم همه منتظرند ببینند قیمتها به کدام سمت حرکت خواهند کرد.

الگو پرچم به ما کمک میکند حدس بزنیم بعد از این توقف کوتاه، قیمتها احتمالاً به کدام سمت خواهند رفت. مثل اینکه شما از روی رفتار جمعیت حدس بزنید قرار است چه اتفاقی بیفتد. جالب است بدانید که این الگو در حدود ۷۰ درصد مواقع درست حدس میزند!

الگو پرچم چیست؟

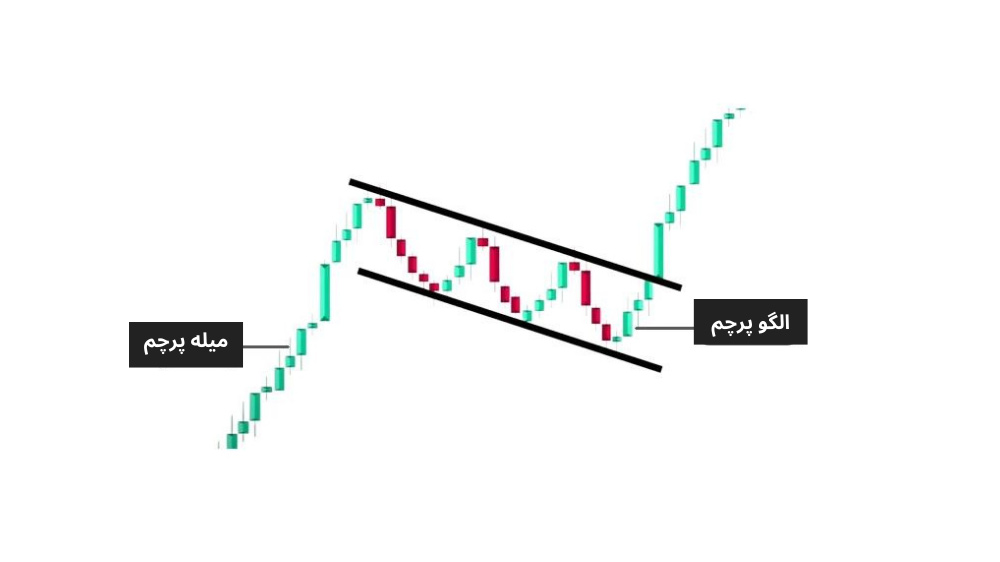

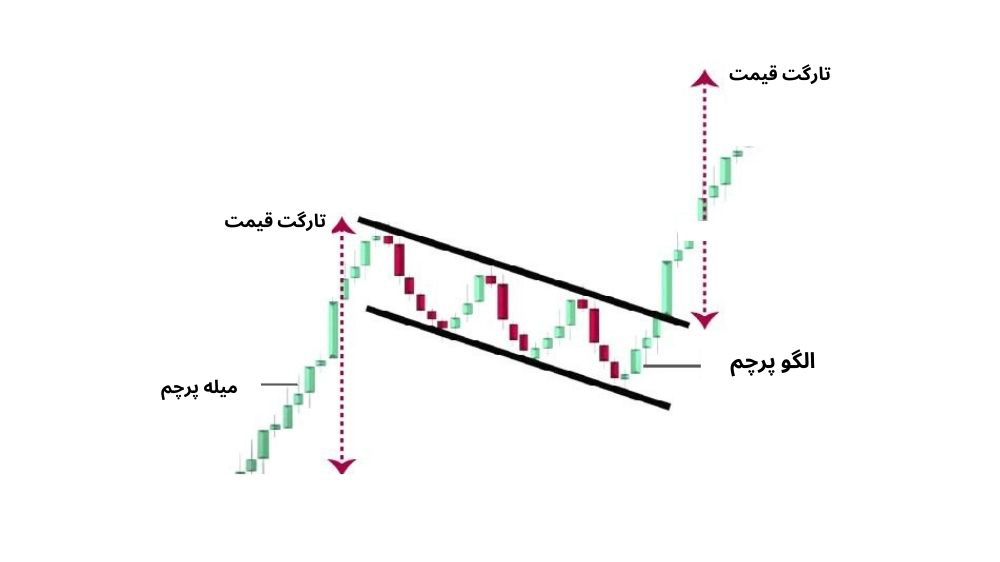

الگو پرچم یک الگوی نموداری رایج در تحلیل تکنیکال است که معاملهگران از آن برای پیشبینی ادامه یک روند موجود استفاده میکنند. این الگو از دو بخش اصلی تشکیل شده است:

- میله پرچم: الگو با یک حرکت قیمتی تند و قوی شروع میشود که به آن «میله پرچم» میگویند. این حرکت نشاندهنده قدرت روند اصلی است.

- مرحله تثبیت (پرچم): پس از این حرکت سریع، قیمت وارد یک مرحله تثبیت میشود. در این مرحله، قیمت در یک محدوده کوچک مستطیلی یا متوازیالاضلاع حرکت میکند که کمی در خلاف جهت حرکت اولیه شیب دارد. این بخش را «پرچم» مینامند.

الگو پرچم مانند یک مستطیل کوچک است که بین دو خط موازی محصور شده. این خطوط مثل دیوارهایی هستند که قیمت بین آنها حرکت میکند. این دوره تثبیت نشاندهنده یک وقفه موقت در روند است، زمانی که فعالان بازار نفسی تازه میکنند قبل از اینکه در جهت روند ادامه دهند.

چرا این الگو مهم است؟ چون به معاملهگران کمک میکند حدس بزنند قیمت بعداً به کدام سمت حرکت خواهد کرد. معاملهگران با شناسایی این الگو میتوانند تصمیم بگیرند چه زمانی وارد معامله شوند یا از آن خارج شوند،

ویژگیهای الگو پرچم چیست؟

الگوهای پرچم در بازار مالی شبیه یک استراحت کوتاه در میانه یک مسیر طولانی هستند. تصور کنید قیمت مثل یک دونده است که ابتدا با سرعت زیاد میدود (حرکت تند اولیه)، سپس برای نفس تازه کردن کمی آهستهتر حرکت میکند (پرچم).

این الگو میتواند نشاندهنده افزایش قیمت (صعودی) یا کاهش قیمت (نزولی) باشد. نکته مهم این است که در این استراحت کوتاه، قیمت نباید خیلی از مسیر اصلی خود دور شود. به عبارت دیگر، پرچم نباید از نیمه راه مسیر طی شده قبلی (میله پرچم) عقبتر برود.

در کل، الگوهای پرچم پنج ویژگی اصلی دارند:

۱. روند قبلی

الگوهای صعودی و نزولی ساختارهای مشابهی دارند، اما در جهت روند و الگوی حجم معاملات با هم تفاوت دارند. قیمت در الگوی صعودی، در روند قبلی افزایش و در دوره تثبیت کاهش مییابد، اما در الگوی نزولی، قیمت ابتدا کاهش یافته و در دوره تثبیت افزایش مییابد.

۲. کانال تثبیت

الگو پرچم همچنین با خطوط موازی روی منطقه تثبیت مشخص میشود. وقتی این خطوط همگرا میشوند، به آنها الگوی گوه میگویند. این الگوها از قابل اعتمادترین الگوهایی هستند که معاملهگران استفاده میکنند، زیرا زمینهای برای ورود به یک روند موجود و آماده را فراهم میکنند. این تشکیلات همگی مشابه هستند و در یک روند موجود ظاهر میشوند.

۳. الگوی حجم

حجم معاملات در الگو پرچم ساختار جالبی را دنبال میکند. این الگو شبیه موجهای دریاست که ابتدا بلند و سپس کوتاه میشوند. در ابتدا، حجم معاملات زیاد است، درست مثل موجهای بلند. اما بعد، در دوره تثبیت، حجم کم میشود، مانند موجهای کوچکتر.

فرض کنید معاملهگران اصلی بازار مثل دوندگانی هستند که پس از یک دوی سریع، کمی آهستهتر میدوند تا نفس تازه کنند. در این زمان، معاملهگران جدید وارد میدان میشوند و با انرژی تازه، روند را ادامه میدهند. این کار باعث میشود قیمتها سریعتر از حالت عادی بالا بروند.

۴. شکست و اهداف قیمت

شکست یعنی قیمت از دوره تثبیت در همان جهت روند قبلی خارج شده و الگو پرچم تأیید میشود. همچنین، هدف قیمت برای الگو پرچم با اندازهگیری طول میله پرچم و پیشبینی آن در جهت شکست محاسبه میشود.

چگونه الگو پرچم را به درستی ترسیم کنیم؟

تشخیص الگو پرچم در نمودارهای قیمت ممکن است در ابتدا کمی گیجکننده به نظر برسد، اما با کمی تمرین و توجه به نکات کلیدی، شما هم میتوانید این الگوها را به راحتی شناسایی کنید. بیایید این کار را مثل یک بازی جذاب در نظر بگیریم:

- به دنبال «کندل بزرگ» در نمودار بگردید.

- بعد از این کندل بزرگ، به دنبال «کندل کوچک» باشید.

- حالا با دقت نگاه کنید ببینید آیا این کندلهای کوچک در جهت مخالف کندلها بزرگ حرکت میکنند یا نه.

- گاهی اوقات بخش پرچم در الگوهای پرچم ممکن است با یک پرچم مثلثی یا یک مثلث صعودی یا نزولی کوچک اشتباه گرفته شود. در صورت تردید، این الگوها را کنار بگذارید و به دنبال الگوهای پرچمی باشید که از نظر بصری قابل قبولتر هستند.

انواع الگوهای پرچم کدامند؟

الگوهای پرچم بر اساس جهت روند و جهتگیری فاز تثبیت دستهبندی میشوند.

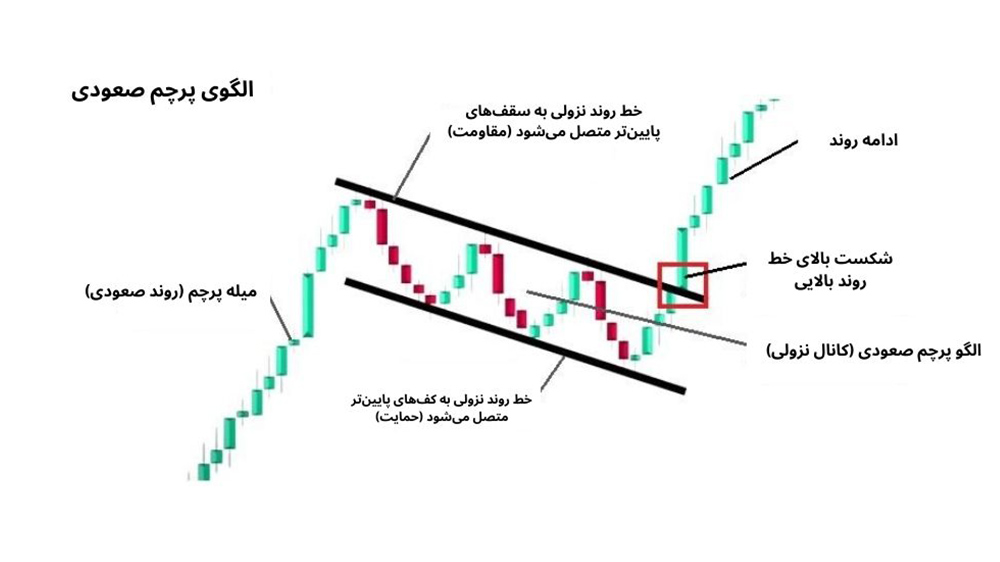

۱- الگو پرچم صعودی

الگو پرچم صعودی، مانند یک چراغ راهنمای سبز برای معاملهگران عمل میکند. این الگو به آنها میگوید که احتمالاً قیمت به بالا رفتن ادامه خواهد داد.

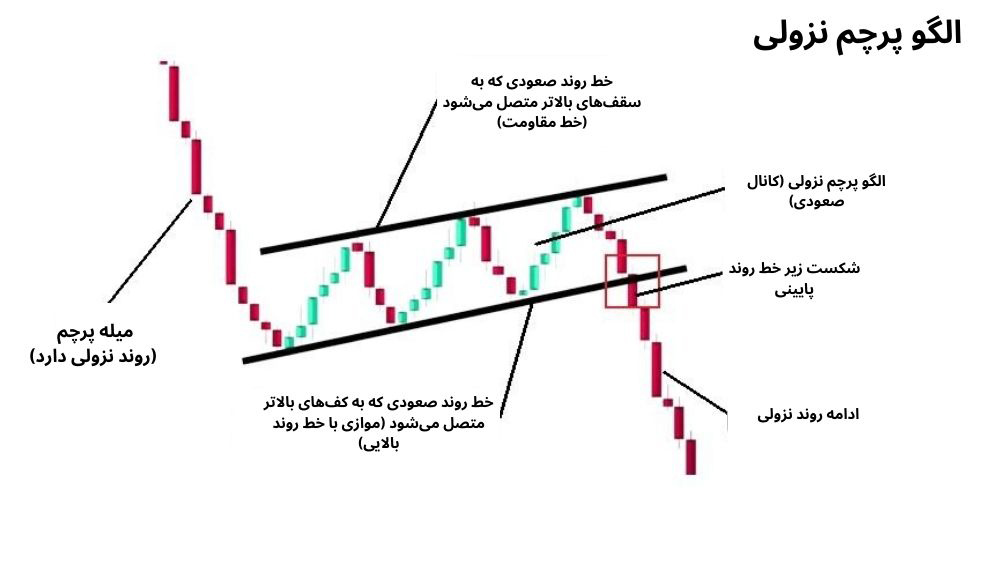

۲- الگو پرچم نزولی

الگو پرچم نزولی مانند یک هشدار برای معاملهگران عمل میکند، که به آنها میگوید قیمت احتمالا به پایین آمدن ادامه خواهد داد.

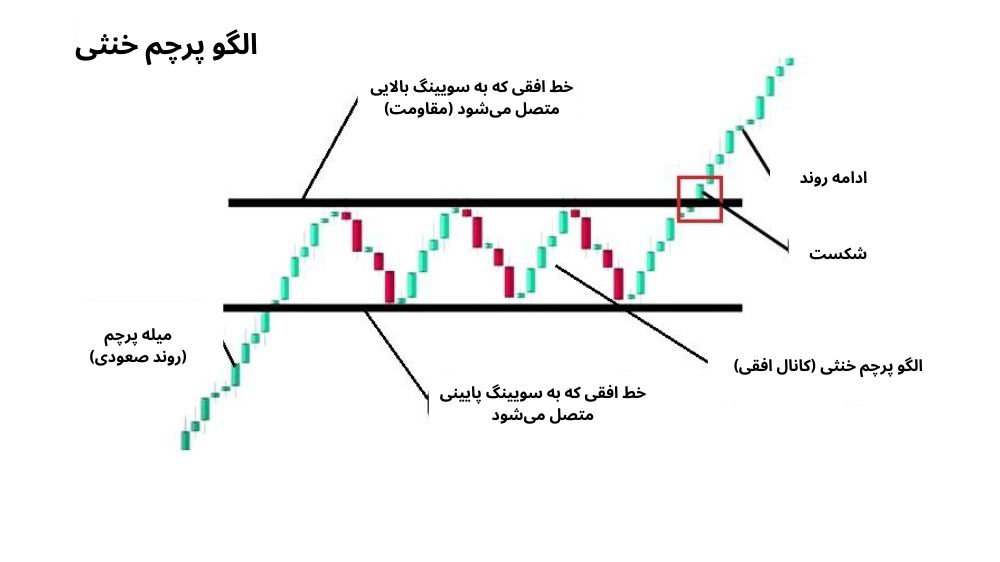

۳- الگو پرچم خنثی

الگو پرچم خنثی (الگوی مستطیل) که قیمت درون یک رنج مستطیل شکل به تعادل میرسد و پس از شکست روند قبلی را ادامه میدهد.

چگونه با الگو پرچم صعودی و نزولی معامله کنیم؟ آموزش کامل

همانند هر الگوی کندل استیک دیگر، یک قاعده کلی این است که صبر کنیم تا الگو کامل شود و تنها پس از آن وارد بازار شویم.

۱- معامله با الگو پرچم صعودی

الگو پرچم صعودی به معاملهگران پیشنهاد میکند که پس از شکست، یک معامله خرید (لانگ) را آغاز کنند. در ادامه، نکات کلیدی برای معامله با این الگو را بررسی میکنیم:

- نقطه ورود: رایجترین روش برای ورود به معامله، استفاده از قیمت بسته شدن شمع شکست است. این نقطه، تأییدی بر قدرت خریداران و احتمال ادامه روند صعودی است.

- تعیین حد ضرر: حد ضرر را میتوان در هر نقطهای از بدنه شمع شکست قرار داد. دلیل این امر آن است که هر حرکت قیمت به داخل بدنه این شمع، نشاندهنده ضعف الگو و لزوم خروج از بازار است.

- محاسبه حد سود: معاملهگران برای تعیین هدف قیمتی مناسب، فاصله قیمتی بین پایه و اوج میله پرچم را محاسبه کرده و این اندازه را به نقطه شکست اضافه میکنند. این روش، هدف منطقی برای سود را مشخص میکند.

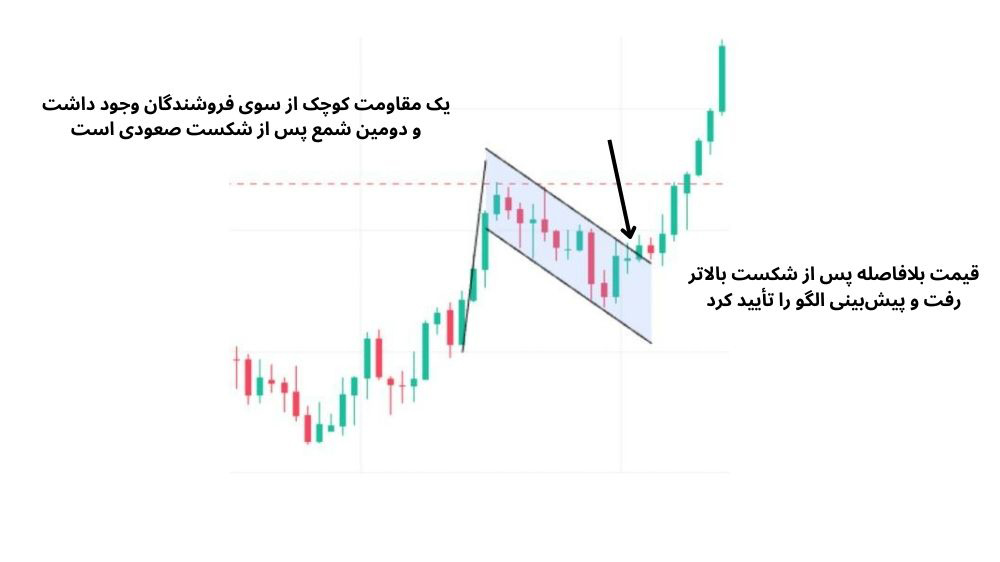

در تصویر زیر میبینید که یک مقاومت کوچک از سوی فروشندگان وجود داشت و دومین شمع پس از شکست صعودی است. با این حال، قیمت بلافاصله پس از آن بالاتر رفت و پیشبینی الگو را تأیید کرد.

مثال معامله با الگو پرچم صعودی روی نمودار

نمودار بالا شکست الگو پرچم صعودی را در نمودار ساعتی جفت ارز یورو/دلار نشان میدهد. شما میتوانید پس از شمع شکست (۱) یا دومین شمع پس از شکست (۲) یک موقعیت خرید باز کنید. توجه داشته باشید که شمع دوم صعودی و بلند است و میتواند تأییدی بر ادامه روند باشد.

- هدف سود (تیک پرافیت) برابر با طول میله پرچم (۳) خواهد بود و از خط روند بالایی اندازهگیری میشود.

- سطح حد ضرر (استاپ لاس) میتواند بر اساس نسبت ریسک به پاداش محاسبه شود.

- از آنجا که روند قوی است اما برای مدت طولانی برقرار نبوده، یک نسبت بالاتر مانند ۱:۳ بهتر عمل میکند.

- میتوانید سطح حد ضرر را درست زیر خط روند پایینی (۴) قرار دهد.

۲- معامله با الگو پرچم نزولی

وقتی یک پرچم نزولی در روند نزولی بازار ظاهر میشود، به ما میگوید که احتمالاً وقت فروش (short) است. معمولاً، قیمت بسته شدن شمعی که الگو را میشکند، نقطه خوبی برای ورود به معامله است.

اما یک نکته مهم: گاهی اوقات، این روند نزولی خیلی زود تمام میشود. مثلاً، ممکن است قیمت بعد از مدت کوتاهی شروع به حرکت افقی کند یا حتی صعودی شود.

برای اینکه اشتباه نکنیم، باید به چیزهای بیشتری در نمودار توجه کنیم. مثلاً، در نمونه بالا، بعد از شکست الگو فقط سه شمع نزولی تشکیل شد. شمع چهارم خیلی صعودی بود و «اینگالف صعودی» را ساخت که میگفت قیمت ممکن است برگردد و بالا برود.

مثال معامله با الگو پرچم نزولی روی نمودار

نمودار ساعتی جفت ارز یورو/دلار یک الگوی نزولی را نشان میدهد و شما میتوانید پس از شکست، در شمع دوم یا سوم (۱، ۲ یا ۳) اقدام به فروش کنید. البته انتخاب شما به فضای کلی بازار و میزان ریسکپذیریتان بستگی دارد.

دقت کنید که سطح حد سود برابر با طول میله پرچم (۴) خواهد بود و میتوانید از یک سفارش حد سود متحرک (تریلینگ تیک پرافیت) استفاده کند. البته سطح حد ضرر هم میتواند بر اساس نسبت ریسک به پاداش تعیین شود.

پس از الگو پرچم چه اتفاقی میافتد؟

بیایید ببینیم پس از شکلگیری این الگو چه اتفاقی میافتد:

- ادامه روند قبلی: پس از الگو پرچم، انتظار داریم قیمت در همان مسیر قبلی خود حرکت کند. مثلاً، اگر قبلاً روند صعودی بوده، احتمالاً باز هم صعودی خواهد بود.

- تأیید شکست: معاملهگران صبر میکنند تا قیمت از محدوده پرچم خارج شود. این خروج مثل یک چراغ سبز است که میگوید روند احتمالاً ادامه خواهد داشت.

- جهت حرکت: انتظار داریم که در پرچم نزولی، قیمت بیشتر کاهش یابد. همچنین، انتظار افزایش قیمت را در پرچم صعودی داریم.

- نحوه معامله: معاملهگران اغلب در جهت شکست معامله میکنند و برای محافظت از سرمایه خود، حد ضرر را در نقطه مناسبی قرار میدهند.

- حجم معاملات: هنگام شکست الگو، حجم معاملات زیاد میشود. این افزایش حجم مثل صدای بلندتر شدن موسیقی است که توجه بیشتری را جلب میکند.

- تأیید بیشتر: معاملهگران باهوش فقط به این الگو اکتفا نکرده و از روشهای دیگر هم برای اطمینان بیشتر استفاده میکنند.

۵ استراتژی معاملاتی با الگوهای پرچم

الگوهای پرچم را میتوان در استراتژیهای معاملاتی مختلفی به کار برد که در ادامه هر یک از آنها را بررسی میکنیم.

۱- استراتژی پرچم و میانگین متحرک

این استراتژی، الگوهای پرچم را با یک میانگین متحرک ترکیب میکند تا تأیید شکست را قویتر کند. در این روش معمولاً از میانگین متحرک ۵۰ یا ۲۰۰ استفاده میشود. ما در این مثال، میانگین متحرک نمایی ۲۰۰ را به کار بردهایم. شما میتوانید با استفاده از میانگین متحرک، با دیدن نحوه برخورد قیمت با این خط در طول شکلگیری پرچم، اطمینان بیشتری از ادامه روند پیدا کنید.

کپشن: حد ضرر خود را کمی آن طرفتر از میانگین متحرک قرار دهید

- ورود به معامله: منتظر بمانید تا قیمت به میانگین متحرک برسد. این خط میتواند نقش حمایت یا مقاومت را بازی کند. سپس، زمانی وارد معامله شوید که قیمت به میانگین متحرک رسیده و بعد از آن از الگو پرچم خارج شود.

- حد ضرر: حد ضرر خود را کمی آن طرفتر از میانگین متحرک قرار دهید. این کار میتواند به کاهش ریسک شما کمک کند.

- برداشت سود: اندازه میله پرچم را برای تعیین اهداف سود در نظر بگیرید و آن را به نقطه شکست اضافه کنید.

۲- استراتژی شکست و آزمایش مجدد پرچم

استراتژی شکست و آزمایش مجدد از بازگشت الگو پرچم به سطوح حمایت یا مقاومت قبلی استفاده میکند تا اطمینان از شکست را افزایش دهد. این سیگنال زمانی قویتر در نظر گرفته میشود که شکست قبلی نیز ناشی از یک پرچم بوده باشد، که نشاندهنده یک ادامه روند قوی است.

ورود به معامله:

- معاملهگران اغلب به دنبال این هستند که پرچم به منطقه حمایت یا مقاومت شکسته شده قبلی بازگردد.

- تأیید اضافی زمانی رخ میدهد که شکست قبلی نیز به دلیل یک پرچم بوده باشد.

- ورود معمولاً زمانی اتفاق میافتد که پرچم به حمایت یا مقاومت برسد و سپس شکست اتفاق بیفتد.

حد ضرر:

- حد ضرر معمولاً فراتر از بالاترین یا پایینترین نقطه پرچم تنظیم میشود.

برداشت سود:

- اهداف سود ممکن است بر اساس طول میله پرچم تعیین شوند.

۳- ورود با استفاده از پولبک قیمت

شما میتوانید از روش ورود با پولبک قیمت برای وارد شدن به یک موقعیت پس از شکست الگو پرچم استفاده کنید. قبل از ورود، بهتر است صبر کنید تا قیمت به سطح شکست بازگردد. این سطح معمولاً در پرچمهای صعودی و نزولی به عنوان حمایت یا مقاومت عمل میکند.

- شناسایی شکست: ابتدا، شکست از الگو پرچم را تشخیص دهید. در پرچم صعودی، قیمت از مرز بالایی پرچم عبور میکند. در پرچم نزولی، قیمت از مرز پایینی شکسته میشود.

- انتظار برای پولبک: پس از شکست، برای ورود صبر کنید تا قیمت به سطح شکست بازگردد. این بازگشت، آزمون مجدد شکست است. در پرچمهای صعودی، شکستها به عنوان حمایت و در پرچمهای نزولی به عنوان مقاومت عمل میکنند.

- تأیید حمایت یا مقاومت: وقتی قیمت به سطحی که از آن شکسته شده بازگشت، به دنبال نشانههایی باشید که نشان دهد آن سطح به عنوان حمایت یا مقاومت عمل خواهد کرد.

- ورود به معامله: وقتی شواهدی از پایداری سطح شکست دیدید، در جهت شکست وارد معامله شوید. اگر پرچم صعودی است، خرید کنید و اگر نزولی است، فروش کنید.

- تنظیم حد ضرر: برای محافظت از خود در برابر تغییرات قیمت، یک سفارش حد ضرر قرار دهید.

۴- استفاده از پرچمها برای عبور از سطوح کلیدی

الگوهای پرچم میتوانند به شما در یافتن مسیر خود در سطوح کلیدی حمایت و مقاومت بازار کمک کنند. این سطوح مهم هستند زیرا اغلب مانع حرکت قیمتها میشوند و وقتی شکسته میشوند، قیمتها تغییرات زیادی میکنند.

- یافتن سطوح کلیدی: سطوح کلیدی در نمودار، مانند خطوط نامرئی هستند که قیمت در آنجا معمولاً متوقف میشود یا تغییر جهت میدهد؛ در سطوح پایین (حمایت)، خریداران وارد میشوند و قیمت را بالا میبرند، و در سطوح بالا (مقاومت)، فروشندگان عرضه را افزایش داده و از صعود بیشتر قیمت جلوگیری میکنند.

- یافتن الگو پرچم: به دنبال الگوهای پرچم که در سطوح کلیدی ظاهر میشوند باشید. این الگوها نشاندهنده تثبیت قیمت پس از یک حرکت بزرگ هستند.

- تأیید حجم: اطمینان حاصل کنید که حجم در طول تشکیل میله پرچم افزایش مییابد زیرا علاقه زیاد به خرید یا فروش را نشان میدهد. حجم باید در فاز تثبیت (پرچم) کاهش یابد، که نشاندهنده یک وقفه کوتاه است.

- شکست قیمت: صبر کنید تا قیمت به طور قاطع و پایدار از سطح کلیدی عبور کند؛ در روند صعودی، قیمت باید بالای خط مقاومت بماند و در روند نزولی، زیر خط حمایت قرار گیرد، به طوری که این حرکت بیش از یک نوسان کوتاهمدت باشد.

- تأیید شکست: قیمت باید برای مدتی بالای سطح کلیدی باقی بماند، حجم معاملات افزایش یابد و الگوهای معکوس در جهت مخالف پس از شکست وجود نداشته باشد.

۴- استفاده از پرچمها برای معامله بریک اوت

الگوهای پرچم برای معامله شکستها (بریک اوت) مفید هستند زیرا به معاملهگران روشی منظم برای سودآوری از تغییرات بزرگ قیمت ارائه میدهند.

- تأیید الگو پرچم: اولین گام، شناسایی الگو پرچم است. هر دو بخش میله پرچم و پرچم حیاتی هستند، و میله پرچم نشاندهنده فشار خرید یا فروش قابل توجه است.

- شکست واضح: برای به حداقل رساندن سیگنالهای اشتباه، شکست باید واضح و قوی باشد.

- زمانبندی ورود: بهترین زمان برای ورود به بازار، یک شکست واضح همراه با حجم معاملات قوی است. میتوانید درست پس از شکست وارد معامله شوید یا منتظر بازگشت قیمت به سطح شکست بمانید.

- تعیین اهداف قیمتی: برای تعیین اهداف بازار، طول میله پرچم را مشخص کنید و آن را از نقطهای که قیمت شکست خورده، تخمین بزنید.

- نظارت بر معامله: پس از ورود به معامله، آن را زیر نظر داشته باشید. نقاط قوت و ضعف قیمت را بررسی کنید تا بتوانید برنامه هدفگذاری خود را تطبیق دهید. اگر قیمت زودتر از انتظار به هدف سود شما رسید، معامله را ببندید یا حد ضرر خود را تغییر دهید تا سود را تثبیت کنید.

نرخ موفقیت معامله با الگوهای پرچم چقدر است؟

الگوهای پرچم در مقایسه با سایر الگوهای نموداری، نرخ موفقیت بالاتری دارند. نرخ موفقیت الگو پرچم تقریباً ۷۰ درصد است. این درصد نشان میدهد که در حدود ۶۰ تا ۶۵ درصد موارد، پس از تکمیل الگو، قیمت در جهت مورد انتظار حرکت میکند.

همچنین، نرخ موفقیت الگو پرچم صعودی با ۶۷.۱۳ درصد، مشابه یک کانال موازی افقی همراه با یک صعود عمودی قوی به نظر میرسد. ناگفته نماند که شکستهای کاذب و توانایی معاملهگر در شناسایی و تفسیر صحیح الگو، بر موفقیت الگو پرچم در معاملات تأثیر خواهد گذاشت.

اگرچه الگوهای پرچم نرخ موفقیت نسبتاً بالایی دارند، اما این به معنای تضمین سود در هر معامله نیست. معاملهگران باید همواره به نکات زیر توجه کنند:

- شناسایی دقیق الگو: توانایی تشخیص صحیح الگو پرچم از سایر الگوها بسیار مهم است.

- تأیید شکست: انتظار برای تأیید شکست قبل از ورود به معامله میتواند ریسک را کاهش دهد.

- مدیریت ریسک: استفاده از حد ضرر و مدیریت اندازه معامله برای محافظت از سرمایه ضروری است.

- در نظر گرفتن شرایط کلی بازار: الگوهای پرچم باید در زمینه روندهای بزرگتر و شرایط کلی بازار تفسیر شوند.

اشتباهات معامله گران هنگام معامله با الگو پرچم

اکثر تریدرها الگو پرچم را درست به کار نمیگیرند و همین موضوع باعث ضرر میشود.

۱- ورود زودهنگام به معامله

- اشتباه: معاملهگران قبل از تأیید کامل الگو وارد معامله میشوند.

- راه حل: صبر کنید تا الگو کاملاً شکل بگیرد و شکست رخ دهد، سپس وارد معامله شوید.

۲- شناسایی نادرست الگو

- اشتباه: اشتباه گرفتن الگو پرچم با سایر الگوها.

- راه حل: ویژگیهای الگو پرچم را به خوبی بشناسید و با استفاده از ابزارهای تحلیل تکنیکال، آن را تأیید کنید.

۳- ضعف در مدیریت ریسک

- اشتباه: عدم استفاده از حد ضرر یا اندازهگیری نامناسب حجم معامله.

- راه حل: همیشه از حد ضرر استفاده کنید و حجم معامله را متناسب با سرمایه خود تنظیم کنید.

۴- نادیده گرفتن شرایط کلی بازار

- اشتباه: تمرکز صرف بر الگو پرچم بدون توجه به روند کلی بازار.

- راه حل: الگو پرچم را در زمینه روندهای قوی صعودی یا نزولی بازار بررسی کنید.

۴- تکیه بیش از حد بر الگوی پرچم

- اشتباه: نادیده گرفتن سایر شاخصهای تکنیکال یا عوامل بنیادی بازار.

- راه حل: الگو پرچم را همراه با سایر ابزارهای تحلیلی استفاده کنید تا تصمیمات معاملاتی آگاهانهتری بگیرید.

جمعبندی

الگو پرچم، به عنوان یکی از ابزارهای کارآمد تحلیل تکنیکال، به معاملهگران کمک میکند تا وقفههای کوتاهمدت در روندهای قوی بازار را شناسایی کرده و برای حرکتهای بعدی قیمت آماده شوند. این الگو با دقت تقریبی ۷۰ درصد در پیشبینی جهت حرکت قیمت، از دو بخش اصلی میله پرچم و خود پرچم تشکیل شده است.

برای استفاده موفق از آن، صبر در انتظار تأیید شکست، مدیریت ریسک دقیق، و ترکیب با سایر ابزارهای تحلیلی ضروری است. همچنین، با تمرین و کسب تجربه در شناسایی و تحلیل این الگو در نمودارهای مختلف، میتوانید مهارت خود را افزایش داده و استراتژی معاملاتی خود را بهبود بخشید، اما همواره باید به یاد داشت که هیچ الگویی کامل نیست و معامله باید همیشه با احتیاط و هوشمندی انجام شود.

سؤالات متداول

پرچم صعودی به چه معناست؟

پرچم صعودی نشاندهنده ادامه یک روند صعودی موجود پس از یک دوره کوتاه تثبیت است. این الگو شامل یک حرکت تند رو به بالا است که به دنبال آن یک دوره تثبیت مستطیلی با شیب نزولی میآید.

معنای پرچم نزولی چیست؟

پرچم نزولی نشاندهنده ادامه یک روند نزولی است. این الگو شامل یک کاهش شدید قیمت (میله پرچم) است که به دنبال آن یک مرحله تثبیت مستطیلی با شیب صعودی میآید.

تفاوت بین الگو پرچم نزولی و الگو پرچم صعودی چیست؟

الگوی نموداری پرچم صعودی در طول یک روند صعودی با یک تثبیت شیبدار رو به پایین شکل میگیرد، در حالی که پرچم نزولی در یک روند نزولی با یک تثبیت شیبدار رو به بالا شکل میگیرد. تفاوت اصلی در جهت روند و شیب مرحله تثبیت است.

چگونه یک پرچم صعودی را شناسایی کنیم؟

برای شناسایی الگو پرچم صعودی، به دنبال یک حرکت قوی قیمت رو به بالا باشید که به دنبال آن یک تثبیت در بین خطوط روند موازی با شیب نزولی میآید. تأیید این الگو زمانی رخ میدهد که قیمت از خط روند بالایی عبور کند.

چگونه میتوان سیگنالهای الگوهای پرچم صعودی و نزولی را تأیید کرد؟

برای تأیید سیگنالهای الگوهای پرچم، میتوانید از دو روش اصلی استفاده کنید: اول، بررسی حجم معاملات هنگام شکست قیمت از الگو، که افزایش آن نشاندهنده اعتبار شکست است. دوم، استفاده از شاخصهای روند مانند باندهای بولینگر، میانگینهای متحرک و سطوح فیبوناچی برای تأیید جهت کلی بازار.

نظرات کاربران