شاخص مکدی (MACD) یا همان همگرایی و واگرایی میانگین متحرک ابزاری قوی برای معاملهگران است. این اندیکاتور به شما کمک میکند تا تغییرات مهم در قیمت ارزهای دیجیتال مختلف را بهتر ببینید.

اندیکاتور MACD مثل یک دوربین قوی عمل میکند که جزئیات حرکت قیمت را نشان میدهد. چه تازهکار باشید چه باتجربه، درک عملکرد مکدی میتواند به شما در گرفتن تصمیمهای بهتر کمک کند. همانطور که میگویند دانایی توانایی است و یادگیری اندیکاتور MACD شما را در معاملات تواناتر میکند. در ادامه این مقاله از صرافی ارز دیجیتال رمزینکس به کاربردها و نحوه عملکرد مکدی میپردازیم.

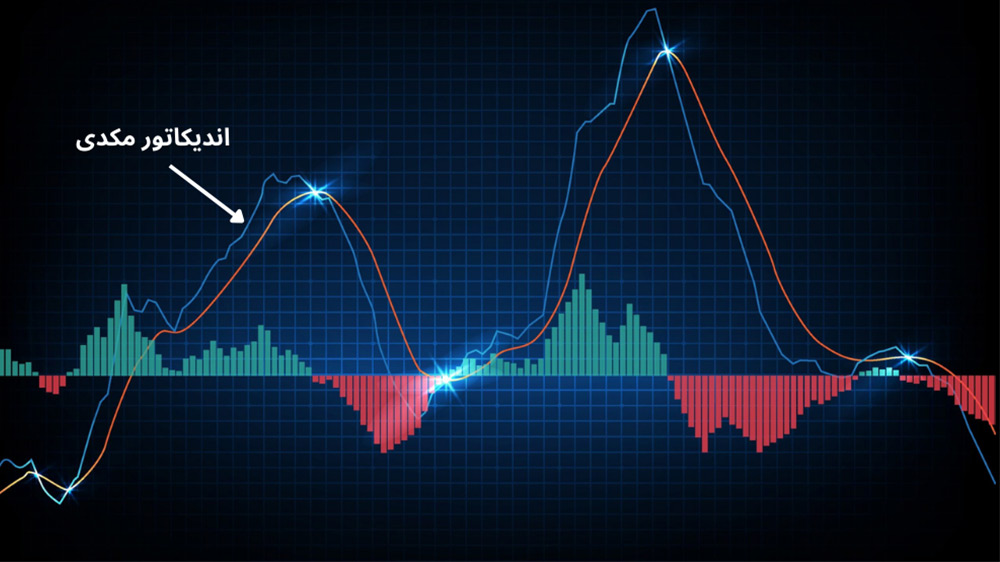

اندیکاتور MACD چیست؟

اندیکاتور مکدی یا میانگین متحرک همگرایی-واگرایی، یکی از محبوبترین ابزارهای تحلیل تکنیکال در بازارهای مالی است. این اندیکاتور به معاملهگران کمک میکند تا روندهای قیمتی، قدرت روند و نقاط ورود و خروج مناسب را شناسایی کنند.

کپشن: مکدی مانند یک دماسنج برای بازار عمل میکند و به ما میگوید که آیا روند بازار از حد معمول خود خارج شده است یا خیر.

اصل کار MACD بر پایه تفاوت بین دو میانگین متحرک نمایی (EMA) است:

- یک میانگین متحرک نمایی ۲۶ روزه (کندتر)

- یک میانگین متحرک نمایی ۱۲ روزه (سریعتر)

اندیکاتور MACD این دو میانگین را از هم کم میکند تا خط اصلی MACD را بسازد. سپس یک خط سیگنال که میانگین متحرک نمایی ۹ روزه از خود MACD است، روی نمودار رسم میشود.

در واقع، مکدی مانند یک دماسنج برای بازار عمل میکند و به ما میگوید که آیا روند بازار از حد معمول خود خارج شده است یا خیر.

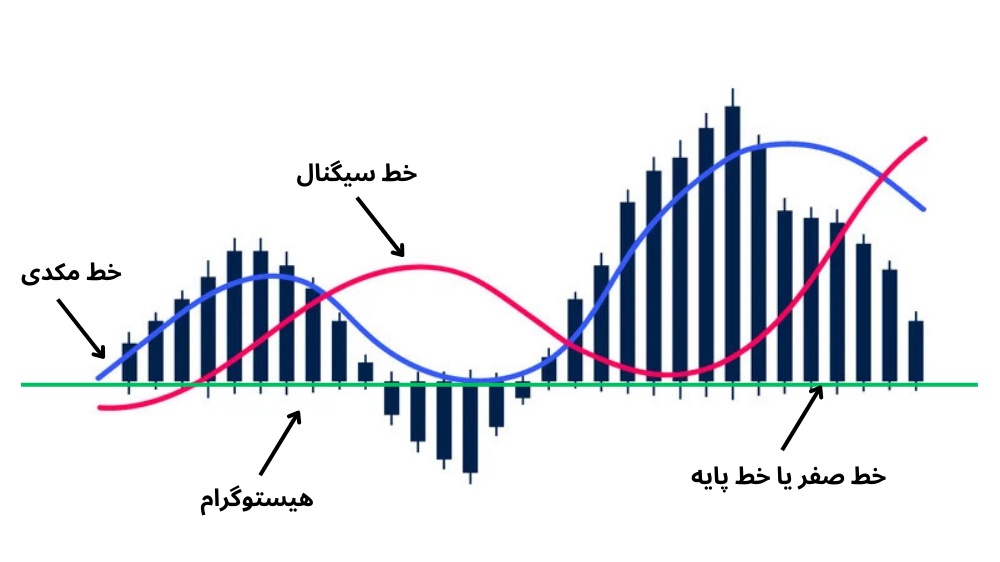

اجزای اصلی اندیکاتور MACD چیست؟

اندیکاتور MACD از سه جزء اصلی تشکیل شده است که عبارتند از:

۱- خط مکدی (آبی)

این خط قلب این اندیکاتور است و برای سنجش مومنتوم و جهت قیمت ارزها استفاده میشود. خط مکدی از تفاضل میانگین متحرک نمایی ۲۶ دورهای از میانگین متحرک نمایی ۱۲ دورهای محاسبه میشود. اهمیت خط MACD در توانایی آن برای نمایش همزمان روند قیمت و مومنتوم است که به معاملهگران اجازه میدهد فرصتهای خرید و فروش احتمالی را پیشبینی کنند.

- خط MACD صعودی نشاندهنده افزایش مومنتوم صعودی است و میتواند زمان مناسبی برای خرید باشد.

- خط MACD نزولی نشاندهنده مومنتوم نزولی است و فرصت احتمالی فروش را نشان میدهد.

۲- خط سیگنال (قرمز)

خط سیگنال که معمولا میانگین متحرک نمایی ۹ دورهای از خط MACD است، به عنوان ماشه برای سیگنالهای مکدی عمل میکند. مقایسه این خط با خط MACD به معاملهگران کمک میکند تا سیگنالهای احتمالی خرید و فروش را بر اساس تقاطعها شناسایی کنند.

- وقتی خط MACD بالا خط سیگنال را قطع میکند، یک سیگنال صعودی است که نشان میدهد احتمالا زمان مناسبی برای خرید است.

- برعکس، وقتی خط MACD از پایین خط سیگنال را قطع میکند، یک سیگنال نزولی است که زمان فروش را نشان میدهد.

۳- هیستوگرام (نمودار میلهای)

هیستوگرام اندیکاتور مکدی فاصله بین خط MACD و خط سیگنال را اندازهگیری میکند. در واقع، هیستوگرام زمانی که خط MACD بالای خط سیگنال است (صعودی) مثبت و زمانی که خط MACD زیر خط سیگنال است (نزولی) منفی است. این بخش از اندیکاتور مکدی به معاملهگران کمک میکند تا قدرت مومنتوم را درک و برگشتهای احتمالی را پیشبینی کنند.

- هیستوگرام مثبت در حال گسترش نشاندهنده افزایش مومنتوم صعودی است.

- هیستوگرام منفی در حال گسترش نشاندهنده افزایش مومنتوم نزولی است.

- هیستوگرام در حال کوچک شدن نشاندهنده یک برگشت احتمالی یا تضعیف روند است.

فرمولهای محاسبه اندیکاتور MACD: راهنمای جامع

بیایید به بررسی دقیق فرمول های محاسبه MACD بپردازیم:

۱- فرمول محاسبه خط MACD

ریاضیات پشت MACD نسبتا ساده اما در صورت استفاده مؤثر، بسیار قدرتمند است. همانطور که گفتیم، میانگینهای متحرک نمایی (EMA) بر اساس قیمتهای پایانی یک دارایی محاسبه میشوند. دورههای استاندارد برای محاسبه دو EMA معمولا ۱۲ دوره (سریعتر) و ۲۶ دوره (کندتر) هستند.

فرمول خط مکدی: EMA ۱۲ روزه – EMA ۲۶ روزه

خط MACD بالا و پایین خط صفر نوسان میکند و این همان چیزی است که تقاطعهای خط مرکزی را نشان میدهد و به معاملهگران میگوید که EMA ۱۲ روزه و ۲۶ روزه در حال تغییر موقعیت نسبی خود هستند.

۲- فرمول محاسبه خط سیگنال MACD

خط سیگنال به طور پیشفرض، از میانگین متحرک نمایی ۹ روزه خط اصلی محاسبه میشود.

فرمول خط سیگنال: EMA ۹ روزه خط MACD

اگرچه همیشه دقیق نیستند، اما زمانی که خط MACD و خط سیگنال یکدیگر را قطع میکنند، این رویدادها معمولا به عنوان سیگنالهای برگشت روند تلقی میشوند، به ویژه زمانی که در نقاط انتهایی نمودار MACD (بسیار بالا یا بسیار پایین خط صفر) اتفاق میافتند.

۳- فرمول محاسبه هیستوگرام MACD

هیستوگرام چیزی بیش از یک ثبت بصری از حرکات نسبی خط MACD و خط سیگنال نیست. محاسبه آن به سادگی با کم کردن یکی از دیگری انجام میشود:

فرمول هیستوگرام MACD: خط MACD – خط سیگنال

به جای افزودن یک خط متحرک سوم، هیستوگرام به صورت یک نمودار میلهای نمایش داده میشود که خواندن و تفسیر آن را از نظر بصری آسانتر میکند. توجه داشته باشید که میلههای هیستوگرام ارتباطی با حجم معاملات ارز ندارند.

نکات کلیدی و مهم درباره MACD

- شناسایی روند: وقتی MACD بالای خط صفر است، روند صعودی و وقتی زیر آن است، روند نزولی محسوب میشود.

- قدرت روند: فاصله MACD از خط صفر نشاندهنده قدرت روند است. هرچه این فاصله بیشتر باشد، روند قویتر است.

- سیگنالهای معاملاتی: تقاطع خط MACD و خط سیگنال میتواند نشانهای برای ورود یا خروج از معامله باشد.

- واگرایی: اگر قیمت و MACD در جهات مخالف حرکت کنند، احتمال تغییر روند و قیمت ارز دیجیتال وجود دارد.

- شاخص تاخیری: MACD بر اساس دادههای تاریخی محاسبه میشود، پس نسبت به تغییرات قیمت با تأخیر واکنش نشان میدهد.

اعداد و تنظیمات اندیکاتور MACD

اغلب در نمودار MACD، سه عدد را برای تنظیمات آن مشاهده میکنید. این اعداد مانند رمز و راز مکدی هستند که باید آنها را بشکافیم تا به درک عمیقتری از این اندیکاتور برسیم. بیایید با هم این اعداد را بررسی کنیم:

- میانگین متحرک سریعتر: اولین عدد، تعداد دورههایی است که برای محاسبه میانگین متحرک سریعتر استفاده میشود.

- میانگین متحرک کندتر: دومین عدد، تعداد دورههایی است که برای محاسبه میانگین متحرک کندتر به کار میرود.

- میانگین متحرک تفاضل: سومین عدد، تعداد میلههایی است که برای محاسبه میانگین متحرک تفاضل بین دو میانگین متحرک سریعتر و کندتر استفاده میشود.

مثال: اگر در تریدینگ ویو، تنظیمات MACD را به صورت «۱۲، ۲۶، ۹» مشاهده کنید (که تنظیمات پیشفرض است)، این اعداد را اینگونه تفسیر میکنیم:

- عدد ۱۲: نشاندهنده میانگین متحرک ۱۲ میله (Bar) قبلی است.

- عدد ۲۶: میانگین متحرک ۲۶ میله قبلی را نشان میدهد.

- عدد ۹: میانگین متحرک تفاضل بین دو میانگین متحرک بالا را در ۹ میله محاسبه میکند.

این اعداد به ما میگویند که MACD چگونه روند قیمت را در کوتاهمدت، میانمدت و بلندمدت بررسی میکند. اندیکاتور MACD با صبر و حوصله، تغییرات قیمت را در بازههای زمانی مختلف زیر نظر میگیرد تا تصویر دقیقتری از روند بازار به ما ارائه دهد.

سیگنالهای MACD: راهنمای جامع

بیایید به بررسی دقیق سیگنالهای مکدی بپردازیم:

۱- همگرایی و واگرایی

- همگرایی: زمانی رخ میدهد که میانگینهای متحرک به سمت یکدیگر حرکت میکنند.

- واگرایی: زمانی اتفاق میافتد که میانگینهای متحرک از یکدیگر دور میشوند.

میانگین متحرک کوتاهتر (۱۲ روزه) سریعتر است و مسئول بیشتر حرکات MACD است. میانگین متحرک بلندتر (۲۶ روزه) کندتر و کمتر نسبت به تغییرات قیمت در دارایی زیربنایی واکنش نشان میدهد.

۲- نوسان خط MACD

خط MACD بالا و پایین خط صفر (خط مرکزی) نوسان میکند. این تقاطعها نشان میدهند که EMA ۱۲ روزه، EMA ۲۶ روزه را قطع کرده است. البته جهت آن به جهت تقاطع میانگین متحرک بستگی دارد.

- MACD مثبت: نشان میدهد که EMA ۱۲ روزه بالای EMA ۲۶ روزه است. مقادیر مثبت با دور شدن بیشتر EMA کوتاهتر از EMA بلندتر افزایش مییابد. این به معنای افزایش مومنتوم صعودی است.

- MACD منفی: نشان میدهد که EMA ۱۲ روزه زیر EMA ۲۶ روزه است. مقادیر منفی با دور شدن بیشتر EMA کوتاهتر به پایین EMA بلندتر افزایش مییابد. این به معنای افزایش مومنتوم نزولی است.

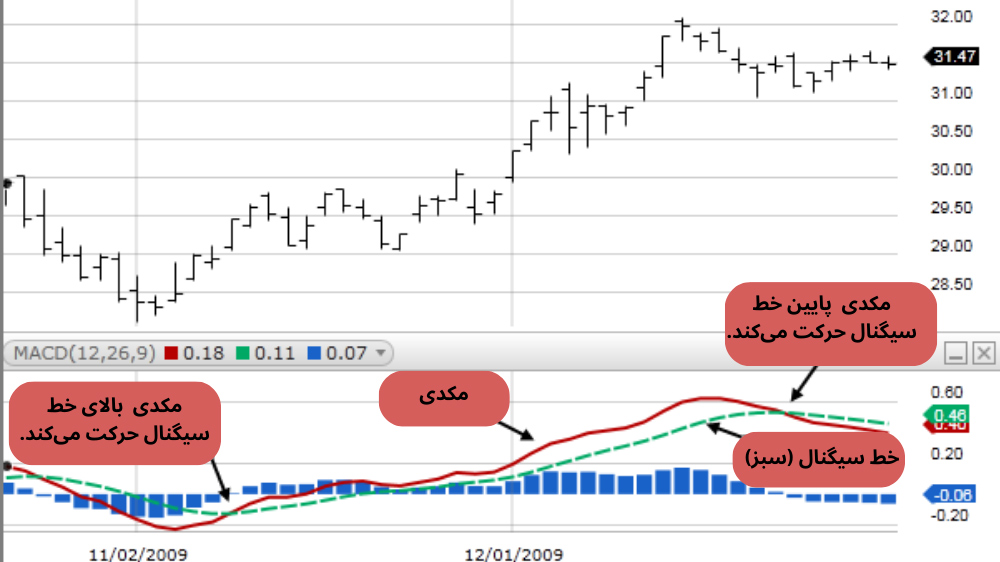

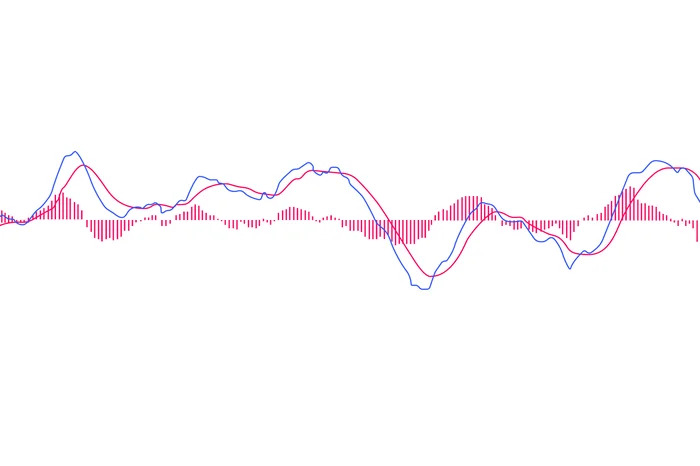

۳- سنجش مومنتوم و قدرت روند

اندیکاتور مکدی با استفاده از خط مکدی و خط صفر به عنوان نقاط مرجع، مومنتوم یا قدرت روند را اندازهگیری میکند:

- خط آبی = MACD

- خط قرمز = خط سیگنال

- میلههای آبی = هیستوگرام

نتیجه نهایی:

- وقتی خط MACD از بالای خط صفر عبور میکند، این نشاندهنده یک روند صعودی است.

- وقتی خط MACD از زیر خط صفر عبور میکند، این نشاندهنده یک روند نزولی است.

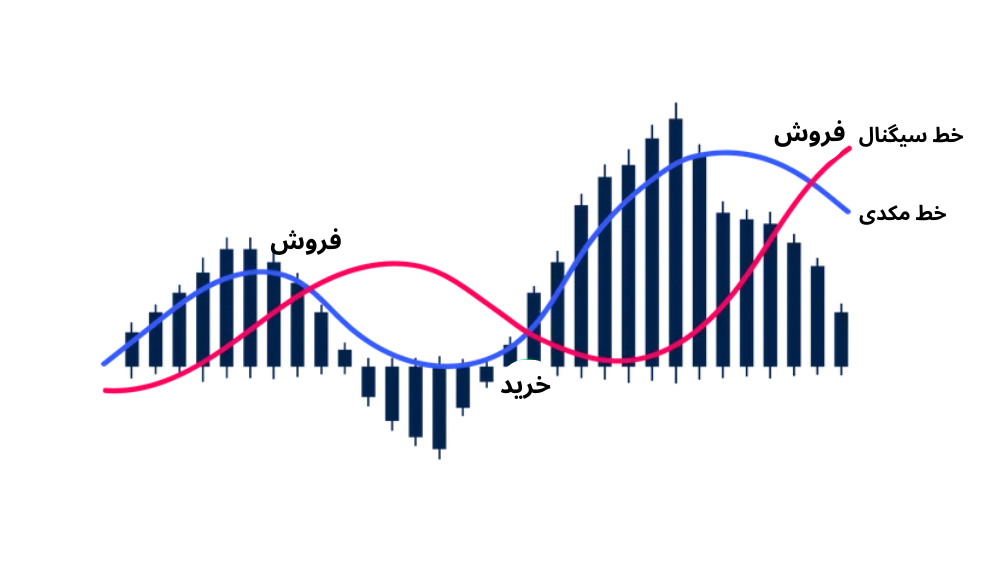

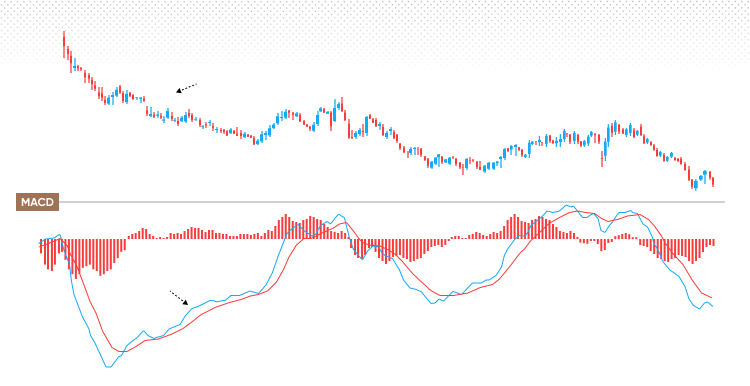

۴- سیگنالهای خرید و فروش

علاوه بر این، MACD سیگنالهای خرید یا فروش را زمانی که دو خط MACD یکدیگر را قطع میکنند، به شرح زیر ارائه میدهد:

کپشن: سیگنالهای خرید یا فروش زمانی که دو خط MACD یکدیگر را قطع میکنند.

- وقتی خط MACD از بالای خط سیگنال عبور میکند، نشانه خرید ارز دیجیتال است.

- وقتی خط MACD از زیر خط سیگنال عبور میکند، نشانه فروش ارز دیجیتال است.

چگونه از اندیکاتور MACD به درستی استفاده کنیم؟

پیشگیری بهتر از درمان است و هنگام استفاده از اندیکاتور MACD برای تصمیمگیریهای معاملاتی، سه نکته مهم وجود دارد که باید همیشه در نظر داشته باشید.

۱. تایمفریمهای مختلف و سیگنالهای کاذب

گاهی اوقات، اندیکاتور MACD ممکن است در نمودار ۱۵ دقیقهای یک سیگنال معاملاتی بدهد، اما همان سیگنال در نمودار ۴ ساعته مشکوک به نظر برسد. برای اطمینان از اعتبار سیگنالها:

- قبل از پیروی از سیگنالها، مناطق حمایت و مقاومت را شناسایی کنید.

- از میانگینهای متحرک در کنار MACD استفاده کنید تا تأیید بیشتری داشته باشید.

۲. تنظیمات MACD

تنظیمات پیشفرض مکدی (۱۲، ۲۶ و ۹) برای بسیاری از معاملهگران حرفهای کند به نظر میرسد و ممکن است باعث ورود و خروج دیر هنگام به معاملات شود. برای بهبود عملکرد:

تنظیمات را سفارشی و در یک حساب دمو آزمایش کنید.

برخی تنظیمات جایگزین برای آزمایش:

- ۸، ۲۱، ۵

- ۳، ۱۷، ۵

- ۳، ۱۰، ۱۶

هدف این است که ببینید کدام تنظیمات بهترین تطابق را با نقاط برگشت در نمودار شما دارد. البته بهتر است ابتدا در یک حساب آزمایشی این تنظیمات را امتحان کنید و سپس با اطمینان بیشتری آنها را در حساب واقعی خود به کار ببرید.

۳. دو قله و دو دره

الگوهای دو قله و دو دره معمولا در پایان یک حرکت قوی صعودی یا نزولی در بازار شکل میگیرند. نکات مهم در این مورد:

اگر قیمت با سرعت بالا و با مقاومت کم صعود و سپس به یک منطقه مقاومت برخورد و شروع به نزول کند، احتمالا پس از کاهش، دوباره برای آزمایش منطقه مقاومت، بالا خواهد رفت. هر چه مومنتوم (شتاب حرکت) قویتر باشد، چه صعودی و چه نزولی، اعتبار سیگنال کمتر خواهد بود.

کاربرد اندیکاتور مکدی در کریپتو و بازار ارز دیجیتال

در ادامه جفت ارز XRP/EUR را با اندیکاتور مکدی تحلیل میکنیم:

- خط MACD قبل از ساعت ۰۶:۰۰، (خط آبی) به زیر خط سیگنال سقوط میکند. این حرکت نشاندهنده مومنتوم نزولی (bearish) است. به عبارت دیگر، در این لحظه، فشار فروش بر XRP نسبت به یورو افزایش یافته است.

- اما این وضعیت دوام چندانی ندارد زیرا خط MACD به سرعت دوباره از خط سیگنال عبور میکند و به بالای آن میرود. این حرکت نشاندهنده تغییر جهت به سمت مومنتوم صعودی (bullish) است.

این الگو نشان میدهد که بازار XRP/EUR در این بازه زمانی نوسانی بوده است. ابتدا یک فشار فروش کوتاهمدت وجود داشته، اما به سرعت خریداران وارد بازار شده و روند را معکوس کردهاند.

برای معاملهگران، چنین الگویی حاکی از فرصتهای معاملاتی است. برای مثال:

- معاملهگران محافظهکار ممکن است منتظر تأیید روند صعودی بمانند و پس از عبور خط MACD از خط سیگنال به سمت بالا، وارد معامله خرید شوند.

- معاملهگران ریسکپذیرتر شاید این الگو را نشانهای از پایان روند نزولی کوتاهمدت تلقی کرده و در نقطه پایینتر (زمانی که MACD زیر خط سیگنال است) اقدام به خرید کنند.

نحوه استفاده از MACD در معاملات

استراتژی معاملاتی MACD در سادهترین حالت، از نقطه تقاطع خط سیگنال برای ورود یا خروج از معامله استفاده میکند. این روش اگرچه میتواند سودآور باشد، اما همیشه موفق نیست. از آنجایی که هر گردی گردو نیست، هر سیگنال MACD هم لزوما فرصت خوبی برای معامله نیست.

گاهی اوقات، خط MACD و خط سیگنال ممکن است چندین بار پشت سر هم یکدیگر را قطع کنند. اگر بخواهید با هر تقاطع وارد معامله شوید، در واقع، چند معامله ضررده پشت سر هم دارید. به همین دلیل، معاملهگران باتجربه معمولا MACD را با روشهای دیگر تحلیل بازار ترکیب میکنند. این کار مثل استفاده از چند ابزار مختلف برای ساختن یک خانه است؛ هر ابزار نقش خاص خودش را دارد و با هم، نتیجه بهتری میدهند.

مثال استفاده از مکدی در ترید

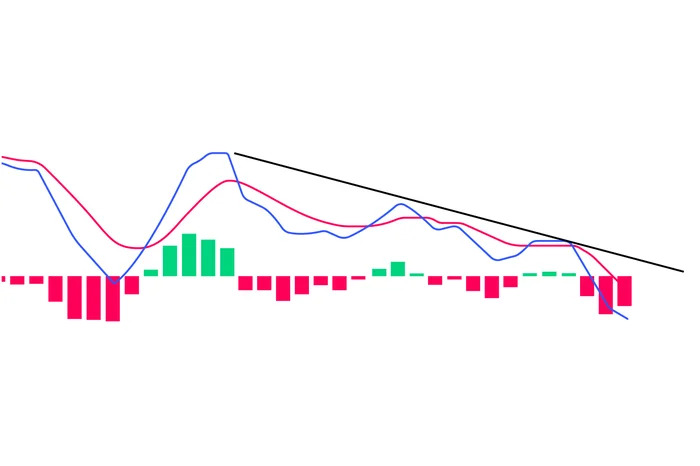

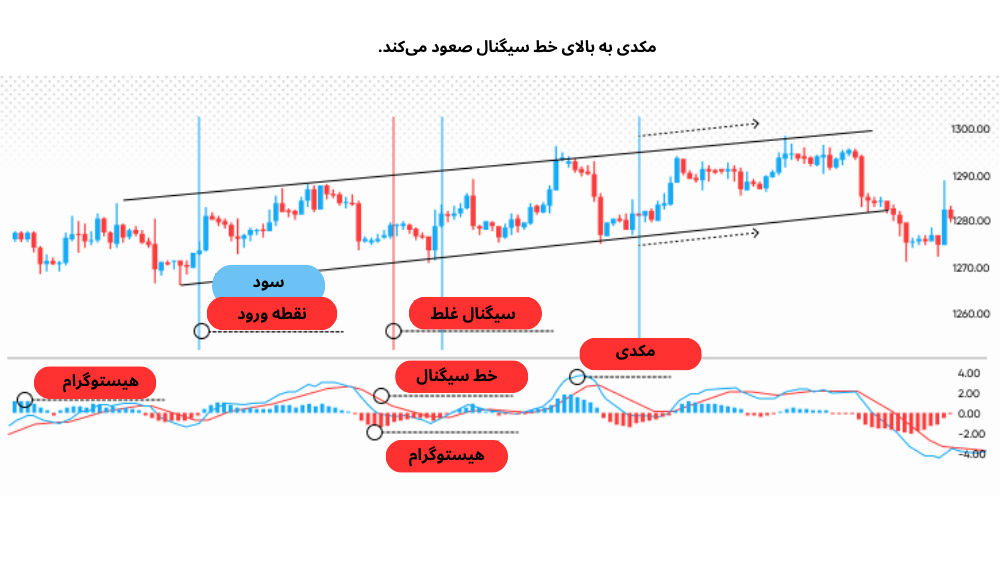

در مثال زیر، میبینیم که چقدر مشخص کردن مناطق حمایت و مقاومت هنگام بررسی اعتبار نشانههای MACD مفید است.

واضح است که وقتی قیمت به یک منطقه قوی حمایت میرسد، میتوانیم با اطمینان بیشتری بگوییم که علامت MACD قابل اعتماد است.

اگر به آخرین حرکت صعودی نگاه کنید، میبینید که MACD یک نشانه خرید به ما میدهد، اما همانطور که قیمت به منطقه مقاومت نزدیک میشود، به سمت پایین تغییر جهت میدهد. اگر منطقه مقاومت را ترسیم نکرده و یک معامله خرید باز کرده بودید، با یک کندل نزولی قوی میشدید.

مثال استفاده از اندیکاتور MACD و واگرایی آن در ترید

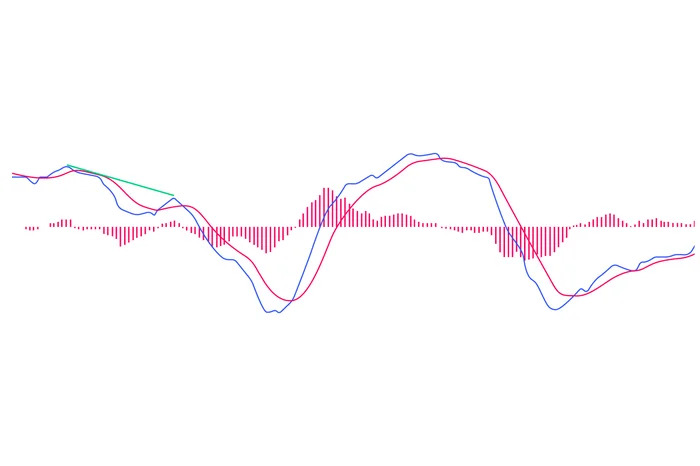

بسیاری از معاملهگران سیگنالهای قیمتی ایجاد شده توسط تقاطع (Cross) را نادیده میگیرند و تنها از MACD در ترکیب با واگرایی استفاده میکنند. همانطور که عاقل به کنایت فهمد و نادان به صراحت، این معاملهگران نیز به دنبال نشانههای ظریفتری هستند. آنچه آنها به دنبالش هستند عبارت است از:

- یک دوره کاهش مومنتوم در حالی که قیمت افزایش مییابد

- یک دوره افزایش مومنتوم در حالی که قیمت کاهش مییابد

چگونه این واگرایی را تشخیص دهیم؟

بیایید به یک مثال نگاه کنیم. نمودار زیر پوند استرلینگ را در یک روند صعودی در برابر ین ژاپن نشان میدهد. در سمت چپ نمودار، میبینید که یک الگوی دو قله در حال شکلگیری است، جایی که قله دوم بالاتر از قله اول است.

با این حال، اگر مستقیما به پایین و به MACD نگاه کنید، میبینید که مومنتوم در حال ضعیف شدن است. بنابراین، حتی اگرچه قیمت در حال افزایش است، میتوانیم از واگرایی بین قیمت و مومنتوم پیشبینی کنیم که یک حرکت نزولی در راه است.

در واقع، کمی بعد از اینکه خرسها (فروشندگان) کنترل را به دست میگیرند، خط قرمز از خط آبی عبور میکند و به زیر خط افقی میرود؛ قیمت از میانگین متحرک نمایی (EMA) ۵۰ دورهای عبور میکند و به شدت اصلاح میشود.

بنابراین میبینیم که وقتی مومنتوم شکست میخورد، گاهی به سرعت تردید ایجاد شده و تغییر در احساسات بازار باعث یک برگشت میشود. به طور کلی، هر چه بازه زمانی که به آن نگاه میکنید بزرگتر باشد، برگشت بزرگتر خواهد بود.

اندیکاتورهایی که با MACD کار میکنند؟

همه میدانیم که یک دست صدا ندارد و در تحلیل تکنیکال نیز استفاده از یک اندیکاتور به تنهایی کافی نیست. ترکیب MACD با سایر اندیکاتورهای تریدینگ ویو به تحلیل دقیقتر و تصمیمگیری بهتر کمک میکند. در ادامه، به بررسی چند اندیکاتور مهم اشاره میکنیم:

۱. شاخص قدرت نسبی (RSI)

- قدرت حرکت قیمت دارایی را اندازهگیری میکند.

- شرایط اشباع خرید یا اشباع فروش را در بازار تأیید میکند.

- ترکیب RSI با MACD میتواند سیگنالهای قویتری برای ورود یا خروج از معاملات ایجاد کند.

۲. میانگینهای متحرک

- میانگینهای متحرک، حرکت قیمت دارایی را هموار میکنند.

- به معاملهگران کمک میکنند تا سطوح حمایت و مقاومت را شناسایی کنند.

- استفاده از میانگینهای متحرک در کنار MACD میتواند روندهای بلندمدت را بهتر نشان دهد.

۳. باندهای بولینگر

- باندهای بولینگر میتوانند برای شناسایی شکستهای احتمالی قیمت و برگشتها استفاده شوند.

- ترکیب باندهای بولینگر با MACD میتواند نقاط ورود و خروج دقیقتری را مشخص کند.

۴. بازگشتهای فیبوناچی (Fibonacci Retracement)

- بازگشتهای فیبوناچی سطوح حمایت و مقاومت احتمالی را تعیین میکنند.

- استفاده از فیبوناچی در کنار MACD میتواند به تعیین نقاط هدف قیمت کمک کند.

استراتژیهای معاملاتی با اندیکاتور MACD: راهنمای عملی

درک نظری MACD خوب است، اما استفاده عملی از آن در معاملات، مهارت واقعی است. بیایید به بررسی برخی مثالهای معاملاتی با استفاده از اندیکاتور MACD بپردازیم:

۱. معامله بر اساس تقاطعهای مکدی (crossovers)

- سیگنال صعودی: وقتی MACD از خط سیگنال بالاتر میرود، معاملهگران این را نشانهای صعودی میدانند و ممکن است تصمیم به خرید دارایی بگیرند، به امید افزایش قیمت.

- سیگنال نزولی: در مقابل، وقتی MACD به زیر خط سیگنال میافتد، این یک نشانه نزولی است و معاملهگران ممکن است برای سود بردن از کاهش قیمت، اقدام به فروش استقراضی کنند.

نکته مهم: در عمل، سیگنالهای تقاطع MACD باید با سایر تحلیلهای تکنیکال و بنیادی تکمیل شوند. مثلا، برای تایید یک سیگنال خرید، علاوه بر تقاطع صعودی MACD، میتوانیم منتظر شکسته شدن یک سطح مقاومت قیمتی نیز باشیم.

۲. معامله بر اساس واگراییهای MACD

واگرایی صعودی: وقتی قیمت دارایی در حال کاهش است اما MACD در حال افزایش، این میتواند نشان دهد که فاز نزولی ممکن است به پایان برسد و یک رالی صعودی قیمت در راه باشد.

واگرایی نزولی: وقتی قیمت ارز در حال افزایش است اما MACD در حال کاهش، روند صعودی فعلی ممکن است در حال پایان یافتن باشد و یک اصلاح نزولی قیمت رخ دهد.

۳. معامله با استفاده از هیستوگرام MACD

هیستوگرام نیز میتواند در استراتژی معاملاتی MACD مفید باشد:

- اندازه میلهها: اگر قیمت دارایی سریع حرکت کند، میلههای هیستوگرام بزرگتر خواهند بود و اگر آهستهتر حرکت کند، کوتاهتر خواهند بود.

- فاصله خطوط میانگین متحرک: با افزایش اندازه میلهها، خطوط میانگین متحرک از هم دورتر میشوند و با کوچک شدن میلهها، به هم نزدیکتر میشوند.

- پیشبینی تقاطع: این سیگنالها به شما این فرصت را میدهد که علائم وقوع یک تقاطع را پیشبینی کنید.

اندیکاتور MACD در مقابل اندیکاتور RSI

هر دو اندیکاتور MACD و RSI ابزارهای قدرتمندی در تحلیل تکنیکال هستند، اما روشهای متفاوتی برای ارزیابی مومنتوم بازار دارند.

| ویژگی | MACD | RSI |

| روش محاسبه | تفاضل دو میانگین متحرک نمایی | میانگین افزایش و کاهش قیمت |

| محدوده | نامحدود | ۰ تا ۱۰۰ |

| سطوح اشباع | ندارد | معمولاً ۷۰ (اشباع خرید) و ۳۰ (اشباع فروش) |

| نوع اندیکاتور | هم روند و هم مومنتوم | اسیلاتور مومنتوم |

| اجزا | خط MACD، خط سیگنال، هیستوگرام | یک خط |

| تأخیر | بیشتر | کمتر |

| حساسیت به نوسانات | کمتر | بیشتر |

| کاربرد اصلی | شناسایی تغییرات روند | شناسایی شرایط اشباع خرید/فروش |

| سیگنالهای معاملاتی | تقاطع خطوط، واگرایی | عبور از سطوح اشباع، واگرایی |

| دوره پیشفرض | ۱۲، ۲۶، ۹ | ۱۴ |

| عملکرد در بازار رنج | ضعیف | خوب |

| نمایش قدرت روند | بله | خیر |

- اندیکاتور RSI بر اساس تغییرات قیمت نسبت به سطوح اخیر عمل میکند و سطوح مشخصی برای اشباع خرید و فروش دارد.

در مقابل، MACD رابطه بین دو میانگین متحرک نمایی را اندازهگیری میکند و سطوح ثابتی برای اشباع خرید یا فروش ندارد.

هر دو اندیکاتور میتوانند واگراییها و سیگنالهای تغییر روند را ارائه دهند، اما گاهی اوقات ممکن است نتایج متضادی داشته باشند.

معایب مکدی چیست؟

در اینجا لیستی از معایب و محدودیتهای MACD را بررسی میکنیم:

- امکان ایجاد سیگنالهای کاذب برگشت قیمت

- عملکرد ضعیف در بازارهای رنج (sideways markets)

- تمایل به حرکت به سمت خط صفر در بازارهای بدون روند مشخص

- تاخیر در سیگنالدهی (به عنوان یک اندیکاتور پسرو)

- احتمال ورود دیرهنگام به معاملات، خصوصا در موقعیتهای خرید

- ایجاد واگراییهای کاذب مثبت، به ویژه در الگوهای تحکیم قیمت مانند محدوده یا مثلث

- حساسیت به کاهش مومنتوم قیمت، حتی در غیاب یک برگشت واقعی

- نیاز به تأیید توسط سایر اندیکاتورها مانند DMI و ADX برای اطمینان از وجود روند

- عدم کارایی به تنهایی در تشخیص قدرت روند

- احتمال نادیده گرفتن روندهای قوی در صورت استفاده نادرست

- پیچیدگی در تفسیر سیگنالها برای معاملهگران مبتدی

- عدم توانایی در پیشبینی دقیق نقاط برگشت قیمت

- حساسیت به نوسانات کوتاهمدت قیمت که ممکن است منجر به سیگنالهای اشتباه شود

- نیاز به تنظیمات دقیق برای عملکرد بهینه در بازارهای مختلف

- عدم کارایی یکسان در تمام ابزارهای معاملاتی و بازههای زمانی

۳ نکته مهم برای بهبود مهارتهای معاملاتی با MACD

بهبود معاملات با استفاده از اندیکاتور MACD نیازمند تمرین و پالایش است. در اینجا چند نکته برای افزایش مهارت شما را لیست کردهایم:

- آزمایش استراتژیهای خود در گذشته: از دادههای تاریخی استفاده کنید تا ببینید استراتژیهای مبتنی بر MACD شما چگونه عمل میکردند. این کار به شما کمک میکند بدون خطر از دست دادن پول واقعی، روشهای خود را بهتر کنید.

- ترکیب MACD با سایر اندیکاتورها: هیچ اندیکاتوری نباید به تنهایی استفاده شود. MACD را با سایر ابزارهای تکنیکال مانند RSI یا باندهای بولینگر ترکیب کنید تا سیگنالها را تایید کرده و دقت را افزایش دهید.

- به روز ماندن با شرایط بازار: اثربخشی MACD میتواند با شرایط بازار تغییر کند. بررسی منظم و تنظیم استراتژیهای خود در پاسخ به اطلاعات جدید میتواند به نتایج بهتری منجر شود.

نحوه تطبیق MACD در شرایط مختلف بازار

تنظیم تنظیمات MACD بر اساس نوسانات بازار و ویژگیهای روند میتواند به طور قابل توجهی اثربخشی آن را افزایش دهد.

- استفاده از EMAهای کوتاهتر در بازارهای پرتحرک: کاهش طول EMA ها (مثلا استفاده از EMA ۵ دورهای به جای ۱۲) میتواند MACD را نسبت به تغییرات سریع قیمت حساستر کند.

- افزایش دورههای EMA در بازارهای کم تحرک: برای کاهش سیگنالهای کاذب در بازارهای کم نوسان، دورههای EMA را افزایش دهید تا دادهها را بیشتر هموار کند.

- تنظیم آستانههای هیستوگرام MACD: سطوح آستانه هیستوگرام MACD را متناسب با سطوح نوسان و تحمل ریسک خود سفارشی کنید. با این کارحساسیت MACD را طوری تنظیم میکنید که با شرایط خاص بازار و سبک معاملاتی شما هماهنگ باشد.

نتیجهگیری

اندیکاتور MACD یکی از پرکاربردترین و قدرتمندترین ابزارهای تحلیل تکنیکال است که به معاملهگران کمک میکند روندها، قدرت آنها و نقاط ورود و خروج مناسب را شناسایی کنند. این اندیکاتور از تفاضل دو میانگین متحرک نمایی تشکیل شده و شامل سه جزء اصلی است: خط MACD، خط سیگنال و هیستوگرام.

مزیت اصلی MACD در توانایی آن برای نمایش همزمان روند و مومنتوم قیمت است. با این حال، مانند هر ابزار دیگری، MACD نیز محدودیتهایی دارد، از جمله احتمال ایجاد سیگنالهای کاذب و عملکرد ضعیف در بازارهای رنج.

در نتیجه، برای استفاده موثر از MACD، توصیه میکنیم آن را با سایر اندیکاتورها و روشهای تحلیلی ترکیب کنید، تنظیمات آن را با شرایط بازار تطبیق دهید و استراتژیهای خود را در حسابهای آزمایشی تست کنید.

سوالات متداول

آیا میانگین متحرک همگرایی واگرایی (MACD) یک اندیکاتور پیشرو یا پسرو است؟

MACD از دادههای تاریخی قیمت استفاده میکند و به همین دلیل همیشه با «تاخیر» همراه است. در نتیجه، اندیکاتور MACD به عنوان یک اندیکاتور پسرو طبقهبندی میشود. از طرف دیگر، برخی از معاملهگران ترجیح میدهند از جنبه هیستوگرام MACD برای تشخیص زمان وقوع تغییر واقعی در روند استفاده کنند. در این زمینه، MACD میتواند به عنوان یک اندیکاتور پیشرو برای تغییرات آینده در روندها در نظر گرفته شود. این دوگانگی MACD را به ابزاری منحصر به فرد تبدیل میکند که میتواند هم برای تأیید روندهای موجود و هم برای پیشبینی تغییرات آینده استفاده شود.

تاریخچه MACD چیست؟

اندیکاتور میانگین متحرک همگرایی واگرایی (MACD) توسط جرالد اپل حدود سال ۱۹۷۷ اختراع شد. هدف او ایجاد یک اندیکاتور ساده و قابل خواندن بود. اپل با ترکیب مفاهیم میانگینهای متحرک و همگرایی/واگرایی، توانست ابزاری قدرتمند برای تحلیل روند و مومنتوم بازار ایجاد کند.

چگونه با استفاده از MACD روندها را بخوانیم؟

خواندن روندها با استفاده از MACD نسبتاً ساده است. وقتی خط MACD از بالای خط صفر عبور میکند، نشاندهنده یک روند صعودی است، در حالی که عبور از زیر خط صفر، یک روند نزولی را نشان میدهد. همچنین، وقتی خط MACD از بالای خط سیگنال عبور میکند، میتواند به عنوان یک نشانه برای خرید تلقی شود، در حالی که عبور از زیر خط سیگنال، نشانهای برای فروش است.

منابع: اوآندا ۱ | اینوستوپدیا ۲ | کپیتال ۳ | استاک استوترید ۴

نظرات کاربران