پرایس اکشن چیست؟

پرایس اکشن به «حرکت قیمت دارایی مالی در طول زمان» اشاره دارد. در واقع این مفهوم، به مطالعه نحوه رفتار قیمتها در بازارهای مالی با تمرکز بر تجزیهوتحلیل الگوهای قیمت، روندها و رفتار بازار بدون استفاده از شاخصها یا سایر ابزارهای تحلیل تکنیکال میپردازد. معاملهگران پرایس اکشن معتقدند که تمام اطلاعات لازم برای تصمیمگیری در معاملات را میتوان در خود قیمت یافت؛ چون قیمت منعکسکننده اقدامات جمعی و احساسات فعالان بازار است.

معاملهگران با تجزیه و تحلیل الگوهای قیمت و شکلگیری کندل استیک تلاش میکنند تا حرکات آتی قیمت را پیش بینی کنند و براساس این مشاهدات تصمیمات معاملاتی بگیرند. معاملات پرایس اکشن معمولا در بازارهای مالی مختلف از جمله سهام، فارکس، کالاها و ارزهای دیجیتال استفاده میشود.

معرفی پرایس اکشن ICT

امروزه یکی از محبوبترین فلسفههای تجاری، روش تحلیل تکنیکال ICT است که افراد زیادی از آن استفاده میکنند. این سبک معاملاتی صرفاً مبتنی بر قیمت است و از اندیکاتورهای پیروی از روند یا حرکت استفاده نمیکند. سبک معاملاتی ICT متعلق به یک تاجر معروف به نام مایکل هادلستون است که بیش از ۲۰ سال تجربه در تجارت بازارها دارد.

پرایس اکشن ICT بر تحلیل تکنیکال نمودار متکی بوده و بر این باور استوار است که میتوان تا حدودی مناطق خاصی را شناسایی کرد. این کار با تجزیه و تحلیل مواردی از جمله عملکرد قیمت، سطوح حمایت و مقاومت و همچنین بلوکهای سفارش امکانپذیر میشود.

تکنیک ICT بر هفت مفهوم کلیدی استوار است:

- نقدینگی: مقدار پول در بازار در یک زمان مشخص.

- جابهجایی: حرکت قیمت در یک بازه زمانی مشخص.

- تغییر ساختار بازار: زمانی که روند قیمت تغییر میکند.

- انگیزه: قدرت خریداران یا فروشندگان در بازار.

- شکاف ارزش منصفانه: تفاوت بین قیمت فعلی و قیمتی که معاملهگران انتظار دارند قیمت در نهایت به آن برسد.

- ورود بهینه تجارت: بهترین زمان برای ورود به یک معامله.

- محدوده قیمت متعادل: محدوده قیمتی که در آن قیمت اغلب در نوسان است.

هر معاملهگر باید این مفاهیم را بشناسد تا بتواند از سبک ICT پرایس اکشن استفاده کند. در ادامه، نکات کلیدی تحلیل تکنیکال ICT را مورد بحث قرار میدهیم.

پیشنهاد خواندنی: پرایس اکشن RTM چیست؟

۱. نقدینگی (Liquidity)

اولین و اساسیترین مفهوم در روش تجارت ICT نقدینگی است. نقدینگی به دو صورت است؛ سمت خرید و سمت فروش. ناحیهای در نمودار که معاملهگران کوتاهفروش (Short Sell)، بیشترین احتمال را دارد که سفارشات توقف خود را در آن ثبت کنند، نقدینگی سمت خرید مشخص میشود. نقدینگی سمت فروش برعکس است؛ سطحی را در نمودار نشان میدهد که معاملهگران با سوگیری طولانیمدت (Long-Biased)، توقف خود را در آن قرار میدهند.

نقدینگی سمت خرید و نقدینگی سمت فروش معمولاً در دامنه نوسانات قیمت (نزدیک به بالا و پایین الگوهای قیمت) یافت میشوند؛ چون معمولاً در اینجاست که اکثر معاملهگران سفارشات توقف ضرر خود را تنظیم میکنند یا تصمیم میگیرند از معامله خارج شوند.

مفهوم نقدینگی، حیاتیترین بخش تحلیل تکنیکال ICT است؛ چون تا حدی تلاش میکند رفتار معاملاتی اسمارت مانی (Smart Money) را تقلید کند. اسمارتمانی با تنظیم سفارشات خود در سطوحی با تعداد بالایی از سفارشات توقف ضرر معاملهگران، احتمال بیشتری برای انجام سفارشات خود دارد. همچنین توانایی پیشبینی اینکه اسمارت مانی قرار است در آینده چه کاری انجام دهد، به معاملهگران پرایس اکشن ICT بینشی مناسب نسبت به روند آینده میدهد.

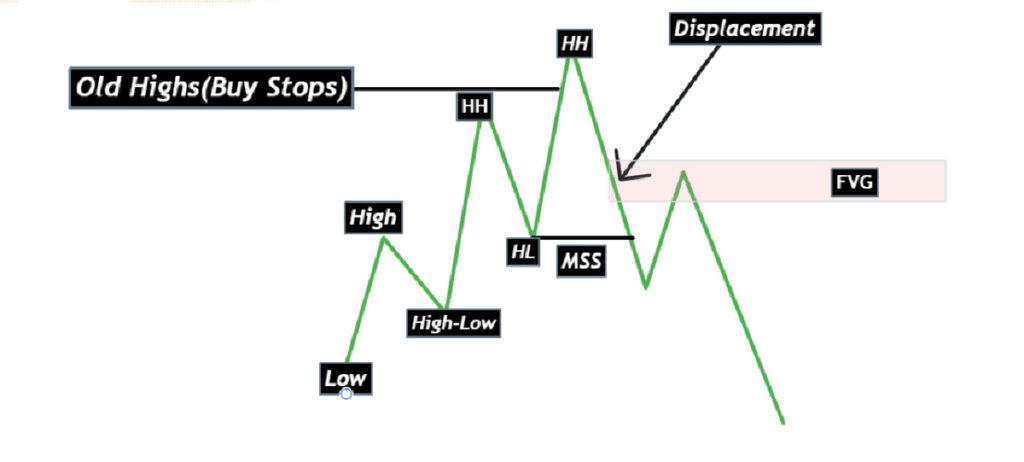

۲. جابهجایی (Displacement)

جابهجایی، حرکت شدید و ناگهانی قیمت به بالا یا پایین است که در نمودار به صورت گروهی از شمعهای بلند متوالی با فتیلههای کوچک در یک جهت ظاهر میشود.

در معاملات ICT، جابهجایی دو نکته مهم دارد:

- جابهجایی معمولا نشاندهنده افزایش ناگهانی اما قدرتمند در فشار خرید یا فروش است. این اتفاق اغلب زمانی رخ میدهد که قیمت به سطح نقدینگی رسیده باشد.

- جابهجایی تقریبا همیشه باعث ایجاد دو چیز میشود: تغییر ساختار بازار و شکاف ارزش منصفانه.

پیشنهاد خواندنی: تحلیل تکنیکال با تریدینگ ویو به زبان ساده

۳. تغییر ساختار بازار (Market Structure Shift)

معاملهگران پرایس اکشن ICT با تغییر ساختار بازار به نقطهای از نمودار اشاره میکنند که روند فعلی شکسته شده است. به عبارت دیگر، این پایینترین نقطه از یک پایینتر پایینتر پس از یک سری از اوجها و پایینهای بالاتر (در یک روند صعودی) یا بالاترین نقطه یک اوج بالاتر است که به دنبال یک سری از پایینترین و اوجهای پایینتر میآید.

معاملهگران فناوری اطلاعات و ارتباطات، تغییر ساختار بازار را بهعنوان اولین شاخص تغییر روند میبینند و در صورت تایید، اغلب از این نقطه در نمودار بهعنوان پایه معاملات خود استفاده میکنند.

۴. انگیزه (Inducement)

انگیزهها در افراطیترین روندهای ضد روند در یک روند در مقیاس بزرگتر یافت میشوند. معاملهگران ICT این حرکات را ناشی از اقدامات شکار استاپ ضرر در بازههای زمانی پایینتر میدانند – درست حدس زدید – Smart Money. معاملهگران ICT معاملات خود را بر این باور استوار میکنند که بهمحض رسیدن به سطح انگیزه و ورود نقدینگی اضافی به بازار، قیمت دوباره معکوس میشود و به روند اصلی خود ادامه میدهد.

۵. شکاف ارزش منصفانه (Fair Value Gap)

شکاف ارزش منصفانه (Fair Value Gap)، یک الگوی نموداری است که اغلب پس از شکست سطح نقدینگی و معکوس شدن روند ایجاد میشود. معاملهگران پرایس اکشن ICT از این الگو برای شناسایی فرصتهای معاملاتی استفاده میکنند. شکاف ارزش منصفانه به صورت دنبالهای از سه شمع با شمع بزرگتر در مرکز و شکافی بین فتیلههای آن و شمعهای مجاور ظاهر میشود. این شکاف نشاندهنده اختلاف قیمت بین قیمت بسته شدن شمع اول و قیمت باز شدن شمع دوم است. شکافهای ارزش منصفانه تمایل دارند در آینده پر شوند. معاملهگران ICT از این ویژگی برای تعیین نقاط ورود و خروج خود استفاده میکنند.

پیشنهاد خواندنی: اسکالپ چیست؟

۶. ورود بهینه تجارت (Optimal Trade Entry)

ورودیهای تجارت بهینه بهترین مکانها را برای ورود به معامله نشان میدهند و با استفاده از ابزار ترسیم فیبوناچی میتوان آنها را شناسایی کرد. در بیشتر موارد، یک ورودی تجارت بهینه جایی بین ۶۱.۸% و ۷۸.۶% اصلاح دامنه گسترش خواهد بود. پس از اینکه “تغییر ساختار بازار” رخ داد و یک مرحله جدید از پرایس اکشن شکل گرفت، جهشی که بهدنبال قسمت جدید ایجاد میشود، اغلب فرصتی برای گرفتن موقعیت در جهت قدم جدید ایجاد میکند. این سطوح اصلاحی فیبوناچی را میتوان برای شناسایی نقطهای که در آن پوزیشن جدید باید اتفاق بیافتد، استفاده کرد.

۷. محدوده قیمت متعادل (Balanced Price Range)

محدوده قیمت، تعادل یک شکاف ارزش منصفانه دوگانه است که میتواند بهعنوان آهنربایی برای قیمت قبل از ادامه حرکت بالاتر یا پایینتر عمل کند. در طول محدوده قیمت متعادل، نتیجه یک حرکت تهاجمی به سمت بالا است که بلافاصله با یک حرکت تهاجمی به سمت پایین اتفاق میافتد. شرایط دیگری هم وجود دارد که بهصورت یک حرکت تهاجمی به سمت پایین که بلافاصله با یک حرکت تهاجمی به سمت بالا دنبال میشود، پیشمیآید. پیشبینی تریدرهایی که با استراتژی معاملاتی ICT ترید میکنند، از این نوسان این است که قیمت احتمالا بهمحض شکسته شدن محدوده قیمت تعادل، روند اصلی خود را ادامه خواهد داد.

استراتژی اوردر بلاک ICT

در فارکس یا هر بازار دیگری، بلوک سفارش یا اوردر بلاک ICT (Order Block) سطوح قیمتی مهمی را نشان میدهد که در آن ما حرکات قابل توجه و تهاجمی قیمت را مشاهده میکنیم. این سطوح توسط شرکتهای بزرگ که به صورت استراتژیک سفارشات خود را قرار میدهند، مشخص میشوند؛ که اغلب منجر به حرکت شدید بازار از آن نقاط میشود.

برای تاثیر گذاشتن بر بازار در جهتی خاص، اسمارت مانی یا صندوقهای تامینی، سفارشهایی به ارزش میلیاردها دلار را در سطوح قیمتی خاص اجرا میکنند. با این حال، همه سفارشات آنها بلافاصله پر نمیشود. در نتیجه، اسمارت مانی برای اجرای سفارش معلق (Pending Order)، به این سطوح مراجعه میکند و منجر به حرکت بیشتر در جهت دلخواه میشود. اوردر بلاک را میتوان در هر چارچوب زمانی شناسایی کرده و به دو نوع اصلی طبقهبندی کرد: بلوکهای سفارش صعودی و بلوک های سفارش نزولی.

پیشنهاد خواندنی: روش های تشخیص روند صعودی و نزولی بازار رمز ارزها

۱. اوردر بلاک صعودی (خرسی)

یک اوردر بلاک صعودی قبل از اینکه قیمت یک حرکت صعودی قابل توجه و تهاجمی را تجربه کند، به عنوان آخرین کندل رو به پایین شناخته میشود. این شرایط، یک سطح کلیدی را نشان میدهد که در آن معاملهگران نهادی، سفارشات خرید قابلتوجهی را ارائه میدهند و باعث میشود بازار از آن نقطه بهشدت تقویت شود.

۲. اوردر بلاک نزولی (گاوی)

از سوی دیگر، یک اوردر بلاک نزولی با آخرین شمع در حال بسته شدن به سمت بالا، قبل از اینکه قیمت تحت یک حرکت نزولی شدید و نیرومند قرار گیرد، مشخص میشود. این شرایط، نشاندهنده سطح بحرانی است که در آن شرکتکنندگان بزرگ بازار مانند معاملهگران نهادی، سفارشهای فروش قابلتوجهی را ارائه میدهند که منجر به زوال قابل توجهی در بازار میشود.

۳. استفاده از اوردر بلاک در معاملات

با شناسایی و تجزیه و تحلیل این بلوکهای صعودی و نزولی، معاملهگران میتوانند بینشهایی را در مورد الگوهای بازگشت یا ادامهدار بهدست آورند و از آنها بهعنوان نقاط ورود یا خروج برای معاملات خود استفاده کنند.

پیشنهاد خواندنی: آربیتراژ چیست و چگونه میتوان از آن کسب سود کرد؟

چگونه از پرایس اکشن ICT استفاده کنیم؟

- اصول اولیه را بیاموزید: با مفاهیم و اصول قیمتگذاری پرایس اکشن پیشرفته ICT آشنا شوید. این شناخت شامل درک ساختار بازار، سطوح حمایت و مقاومت، خطوط روند و الگوهای کندل است.

- تجزیه و تحلیل ساختار بازار: برای استفاده از پرایس اکشن پیشرفته ICT، ساختار کلی بازار را مطالعه کنید؛ از جمله شناسایی نوسان اوج و نوسان پایین. این موضوع به شما کمک میکند جهت روند و مناطق بالقوه حمایت و مقاومت را تعیین کنید.

- شناسایی سطوح کلیدی: به دنبال سطوح حمایت و مقاومت قابل توجه در نمودار قیمت باشید. این سطوح میتوانند بهعنوان نقاط ورود یا خروج بالقوه برای معاملات شما عمل کنند. توجه کنید که قیمت وقتی به این سطوح میرسد چگونه واکنش نشان میدهد.

- از الگوهای کندل استیک استفاده کنید: برای استفاده از تحلیل تکنیکال ICT الگوهای کندل استیک را تجزیه و تحلیل کنید تا بینشی در مورد احساسات بازار و جزئیات بهدست آورید.

- گنجاندن تایم فریمها: استفاده از تایم فریمهای متعدد را در نظر بگیرید تا دیدگاه وسیعتری از بازار بهدست آورید. تایم فریمهای بالاتر میتواند به شناسایی روند کلی کمک کند؛ در حالی که تایم فریمهای پایینتر قادر هستند نقاط ورود و خروج دقیقتری را ارائه دهند.

- ترکیب با سایر شاخصها: تحلیل تکنیکال ICT را میتوان با ترکیب آن با سایر شاخصهای فنی مانند میانگینهای متحرک، نوسانگرها یا تحلیل حجم افزایش داد. این مسئله میتواند به تایید سیگنالها و افزایش احتمال معاملات موفق کمک کند.

- تمرین و اصلاح: صرافی رمزینکس توصیه میکند بهطور مداوم درک خود را از پرایس اکشن ICT تمرین و اصلاح کنید. به یاد داشته باشید، تسلط بر پرایس اکشن ICT به زمان و تمرین نیاز دارد. مهم است که سبک معاملاتی خود را توسعه دهید و آن را با تحمل ریسک و اهداف تجاری خود تطبیق دهید.

پیشنهاد خواندنی: آشنایی با الگوی کندل استیک پوشاننده صعودی در تحلیل تکنیکال ارزهای دیجیتال

انواع ستاپ معاملاتی ICT

۱. استاپ هانت

قیمت یک دارایی میتواند حرکتهای شدیدی را در زمانی که ضررهای توقف زیادی ایجاد میشود تجربه کند؛ دقیقا به همین دلیل است که معاملهگران به استاپ هانت میپردازند. استراتژی استاپ هانت یکی از ستاپهای ICT شمرده میشود و زمانی پیشمیآید که نقدینگی کافی برای سفارشات مخالف وجود نداشته باشد. در این حالت، قیمت بهخاطر تامین نقدینگی به حد ضرر تعیین شده توسط معاملهگر میرسد؛ در نتیجه پس از خروج از بازار، روند قیمت معکوس میشود و دوباره به سمت هدف معاملاتی آنها حرکت میکند.

نوسانات قیمت برای معاملهگران مفید است چون فرصتهای معاملاتی بالقوه ارائه میدهد. به عنوان مثال، فرض کنید سهام شرکت ABC در ۵۰.۳۶ دلار معامله میشود و بهنظر میرسد که در حال کاهش است. ممکن است بسیاری از معاملهگران توقف ضرر خود را زیر ۵۰ دلار یعنی ۴۹.۹۹ دلار قرار دهند؛ به این دلیل که همچنان بتوانند سهام خود را حفظ کرده و از حرکت صعودی سود ببرند و در عین حال سیر نزولی را هم محدود کنند.

اگر قیمت به زیر ۵۰ دلار کاهش یابد، معاملهگران انتظار دارند میزان قابل توجهی از سفارشات فروش را به همراه داشته باشد؛ چون توقف ضرر زیادی ایجاد میشود. این امر باعث کاهش قیمت میشود و به برخی از معاملهگران این فرصت را میدهد که از این کاهش، سود ببرند و شاید حتی موقعیت صعودی را در بازگشت مورد انتظار به محدوده قبلی، باز کنند.

نکتهای که باید به آن توجه کنید آن است که استاپ هانت با نقدینگی رابطه معکوسی دارد؛ یعنی هر چه میزان نقدینگی کمتر شود، احتمال وقوع استاپ هانت بیشتر است. معاملهگران قادر هستند با استفاده از استراتژی ICT از استاپ هانت بهعنوان یک ستاپ معاملاتی استفاده کنند و سود داشته باشند.

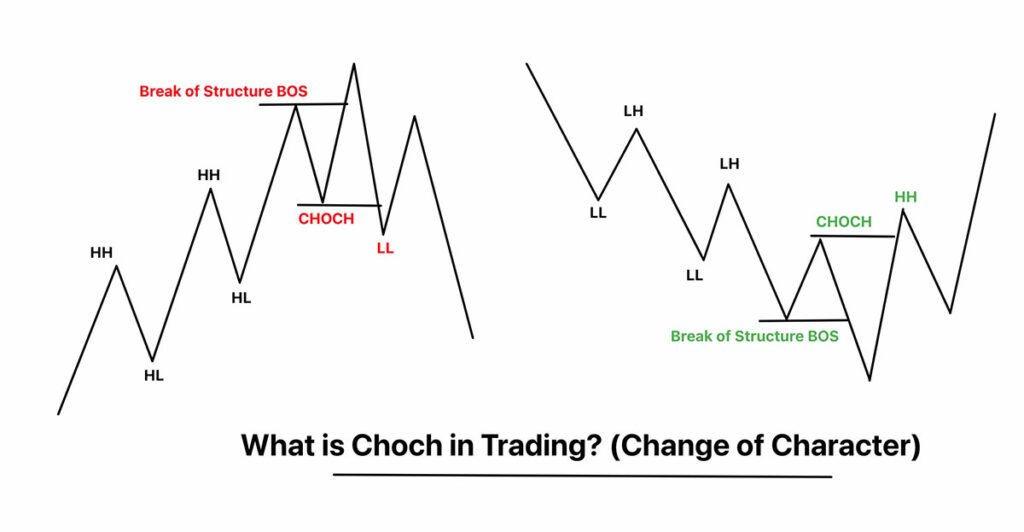

۲. CHOCH

عبارت CHOCH خلاصه شدهی Change Of Character بهشمار میرود که به معنی تغییر در ساختار بازار است. این تغییر ساختاری زمانی رخ میدهد که منطقه تقاضا یا عرضه جزئی نتواند پایدار بماند. این حالت اغلب یک سیگنال بالقوه برای یک معکوس کوتاه مدت یا حتی بلند مدت داراییها، سهام یا ارزها است. میتوان گفت CHOCH یک الگوی معکوس روند ارزشمند برای معاملهگرانی است که به دنبال شناسایی لحظاتی هستند که رفتار معمولی بازار تغییر میکند.

برای شناسایی موقعیت مناسب برای استفاده از CHOCH، به درک خوبی از ساختار بازار و شکست ساختار بازار نیاز دارید. برای اینکه یک الگوی CHOCH اتفاق بیافتد، باید یک روند ثابت وجود داشته باشد؛ تا در نهایت شرایط تغییر کند و این ستاپ معاملاتی ICT بهکار بیاید.

پیشنهاد خواندنی: معاملات اهرمی و مارجین چیست؟

مدیریت ریسک در پرایس اکشن ICT

مدیریت ریسک موثر در مسیر آموزش پرایس اکشن ICT میتواند موارد بسیاری را در معاملات تضمین کند. همچنین به معاملهگران کمک کند تا در بازارهای مالی غیرقابلپیشبینی حرکت کرده و درعینحال از سرمایه خود محافظت کنند. در این بخش، صرافی رمزینکس به اصول و استراتژیهای اصلی که معاملهگران پرایس اکشن ICT برای مدیریت موثر ریسک میتوانند بهکارگیرند، میپردازد.

۱. تنظیم دستورات توقف ضرر

یک مکانیسم دفاعی استراتژیک و همچنین یکی از ارکان اساسی مدیریت ریسک در ترید با ICT، قرار دادن دستورات توقف ضرر است. معاملهگران از این دستورات برای تعیین حداکثر ضرر قابل قبول در یک معامله استفاده میکنند. بهعنوان مثال، اگر یک معاملهگر سطح نقدینگی را شناسایی کند و بر اساس یک روند معکوس پیشبینیشده وارد معامله شود، ممکن است دستور توقف ضرر را درست فراتر از سطح نقدینگی تنظیم کند. این رویکرد، ضررهای بالقوه را محدود کرده و تضمین میکند که حرکات نامطلوب بازار منجر به فرسایش سرمایه قابلتوجهی نمیشود.

۲. اندازه موقعیت

تطبیق معاملات با تحمل ریسک یکی از مواردی است که معاملهگران ICT باید آن را در نظر بگیرند. این موضوع شامل تعیین مقدار مناسب سرمایه برای تخصیص به یک تجارت خاص بر اساس مشخصات ریسک آن شمرده میشود. بهعنوان مثال، اگر معاملهگری یک حساب معاملاتی ۱۰۰۰۰ پوندی داشته باشد و مایل به ریسک ۲ درصدی در یک معامله باشد، با تنظیم اندازه موقعیت خود بر این اساس ضرر احتمالی خود را به ۲۰۰ پوند محدود میکند. این رویکرد دقیق، از ریسک بیش از حد جلوگیری میکند و پایداری حساب تجاری را افزایش میدهد.

۳. متنوعسازی

گسترش دادن ریسک در میان داراییها، تنوعبخشی یک استراتژی مدیریت ریسک است که توسط معاملهگران پرایس اکشن ICT برای پخش ریسک در داراییها یا بازارهای مختلف استفاده میشود. هدف معاملهگران با تمرکز نکردن تمام سرمایهگذاریها در یک ابزار واحد، کاهش تاثیر حرکات نامطلوب در یک بازار خاص است. برای مثال، تریدری که از تحلیل تکنیکال ICT استفاده میکند، ممکن است با معامله جفت ارزهای مختلف یا سایر ابزارهای مالی، پرتفوی خود را متنوع کند و ریسک کلی را در هر بازار واحد کاهش دهد.

۴. نسبت ریسک به پاداش

مفهوم نسبت ریسک به پاداش در معامله با ICT به معاملهگران کمک میکند تا دوام یک تجارت را ارزیابی کنند. نسبتی که معمولا مورد استفاده قرار میگیرد ۱ به ۲ است؛ به این معنی که برای هر ۱ پوند در معرض خطر (همانطور که توسط دستور توقف ضرر تعیین میشود)، معاملهگر قصد دارد ۲ پوند سود بالقوه بهدست آورد. معاملهگران پرایس اکشن ICT با اطمینان از اینکه سود بالقوه بیشتر از ضررهای احتمالی است، شانس خود را برای حفظ تراز کلی افزایش میدهند؛ حتی اگر همه معاملات منجر به سود نشوند.

۵. انطباق با شرایط بازار

ماهیت پویای بازارهای مالی نیازمند رویکردی انعطافپذیر برای مدیریت ریسک است. معاملهگران پرایس اکشن ICT عقیده دارند که شرایط بازار میتواند تغییر کند و استراتژی کنترل ریسک هم باید با بازار منطبق باشد. بهعنوان مثال در طول دورههای افزایش نوسان، معاملهگران ممکن است دستورات توقف ضرر گستردهتری را برای در نظر گرفتن افزایش نوسانات قیمت انتخاب کنند و پارامترهای مدیریت ریسک خود را با پویایی بازار تطبیق دهند.

۶. نظارت و ارزیابی مستمر

مدیریت ریسک یک فرایند مداوم برای معاملهگران استراتژی معاملاتی ICT بهشمار میآید. نظارت و ارزیابی مستمر معاملات، شرایط بازار و عملکرد کلی پرتفوی امری ضروری است. در واقع، بررسیهای منظم به معاملهگران اجازه میدهد تا هرگونه تغییر مورد نیاز در استراتژیهای مدیریت ریسک خود را شناسایی کنند. بهعنوان مثال، اگر یک استراتژی تجاری خاص به طور مداوم منجر به زیان بیشتر از حد انتظار شود، معاملهگران ممکن است رویکرد خود را دوباره ارزیابی کنند و اصلاحات لازم را برای افزایش کاهش ریسک انجام دهند.

پیشنهاد خواندنی: سوئینگ تریدینگ چیست؟ بهترین استراتژیهای سوئینگ ترید

مزیتهای پرایس اکشن ICT

- آموزش جامع تجارت: تحلیل تکنیکال ICT یک برنامه آموزش ترید جامع را ارائه میدهد که جنبههای مختلف معاملات قیمت را پوشش میدهد. طی انجام معاملات مختلف، تریدرها میتوانند در مورد ساختار بازار، جریان سفارش، مدیریت ریسک و سایر مفاهیم اساسی بیشتر بیاموزند.

- تمرکز بر تجارت نهادی: تحلیل تکنیکال ICT بر درک رفتار معاملهگران نهادی و چگونگی تاثیر آنها بر حرکت قیمت تمرکز دارد. در این مسیر معاملهگران یاد میگیرند که پویاییهای بازار را تجزیه و تحلیل کنند و سطوح کلیدی را که معاملهگران نهادی احتمال ورود یا خروج از آنها را دارند، شناسایی کنند.

- تاکید بر تحلیل تکنیکال: پرایس اکشن ICT بر استفاده از ابزارهای تحلیل تکنیکال برای تحلیل پرایس اکشن تاکید دارد. در واقع معاملهگران یاد میگیرند که سطوح حمایت و مقاومت، خطوط روند، الگوهای نمودار و سایر شاخصهای فنی را برای تصمیمگیری آگاهانه در معاملات شناسایی کنند.

- استراتژیهای مدیریت ریسک: ترید با ICT، استراتژیهای مدیریت ریسک موثری را برای محافظت از سرمایه آموزش میدهد. معاملهگران یاد میگیرند که سطوح توقف ضرر مناسب را تنظیم کرده، اندازه موقعیت را مدیریت کنند و احساسات را کنترل کنند؛ تا در نتیجه زیان را به حداقل و سود را به حداکثر برسانند.

- حمایت از جامعه معاملهگرها: ICT دارای یک جامعه قوی از معاملهگران است که بینشهای خود را به اشتراک میگذارند، ایدههای خود را تجارت کرده و از یکدیگر حمایت میکنند. در واقع معاملهگران میتوانند از دانش و تجربه جمعی جامعه بهرهمند شوند.

- رویکرد بلندمدت: تحلیل تکنیکال ICT، معاملهگران را تشویق میکند تا رویکردی بلندمدت برای تجارت داشته باشند و از سفتهبازی کوتاه مدت اجتناب کنند. معاملهگران یاد میگیرند که روی تصویر بزرگتر تمرکز کنند و براساس تجزیه و تحلیل بازه زمانی بالاتر، تصمیمات معاملاتی را اتخاذ کنند.

- انضباط روانشناختی: تحلیل تکنیکال ICT بر اهمیت انضباط روانی در تجارت تاکید میکند. معاملهگران یاد میگیرند که احساسات را کنترل کنند، به برنامههای معاملاتی خود پایبند باشند و از تصمیمگیریهای تکانشی اجتناب کنند.

معایب پرایس اکشن ICT

در حالی که ICT و رویکرد پرایس اکشن آن دارای چندین مزیت است، برخی از معایب بالقوه هم وجود دارد که باید در نظر گرفته شوند. برای معاملهگران مهم است که این اشکالات بالقوه را با دقت در نظر گرفته و ارزیابی کنند تا متوجه شوند آیا رویکرد ICT با اهداف تجاری، ترجیحات و تحمل ریسک آنها مطابقت دارد یا خیر. در ادامه، این معایب را لیست کردهایم.

- پیچیدگی: روش تجارت ICT میتواند پیچیده باشد و ممکن است به زمان و تلاش قابل توجهی برای درک و پیادهسازی کامل نیاز داشته باشد. معاملهگران ممکن است به زمان قابل توجهی برای یادگیری مفاهیم و تکنیکهای مختلف آموزش داده شده توسط ICT نیاز داشته باشند.

- تکیه بر تجزیه و تحلیل فنی: پرایس اکشن ICT بهشدت به ابزارها و شاخصهای تحلیل تکنیکال برای تجزیه و تحلیل عملکرد قیمت متکی است. این رویکرد ممکن است برای همه معاملهگران مناسب نباشد؛ چون برخی ممکن است رویکرد مبتنی بر تحلیل بنیادی یا ترکیبی از هر دو تحلیل تکنیکی و فاندامنتال را ترجیح دهند.

- تمرکز محدود بر مبانی: رویکرد پرایس اکشن ICT در درجه اول بر تجزیه و تحلیل حرکات قیمت و ساختار بازار متمرکز است. ممکن است بر تحلیل فاندامنتال که شامل تجزیه و تحلیل دادههای اقتصادی، رویدادهای خبری و سایر عواملی است که میتوانند بر قیمتهای بازار تاثیر بگذارند، تاکید زیادی نداشته باشد.

- عدم شخصیسازی: پرایس اکشن ICT یک روش خاص را ارائه میدهد که ممکن است به راحتی برای سبکها یا ترجیحات تجاری فردی قابل تنظیم نباشد. معاملهگرانی که رویکرد انعطافپذیرتری را ترجیح میدهند، ممکن است سازگاری ICT با نیازهای خاص خود را چالشبرانگیز بدانند.

- تکیه بر دادههای تاریخی: تجزیه و تحلیل پرایس اکشن، متکی بر دادههای تاریخی برای شناسایی الگوها و روندها است. با این حال، تغییرات قیمتهای گذشته ممکن است همیشه بهطور دقیق حرکات قیمتهای آینده را پیشبینی نکند؛ چون شرایط و پویایی بازار میتواند در طول زمان تغییر کند.

- نیاز به داشتن انضباط روانی: مانند بسیاری از استراتژیها، پرایس اکشن پیشرفته ICT مستلزم آن است که معاملهگران دارای نظم روانی بالا و توانایی کنترل احساسات خود باشند. این مسئله میتواند برای برخی از معاملهگران چالش برانگیز باشد؛ چون احساسات اغلب میتوانند در تصمیمگیری منطقی تداخل ایجاد کنند.

- دسترسی محدود به منابع: منابع آموزش ICT ممکن است در مقایسه با سایر روشهای تجاری کمتر باشند. این امر میتواند دسترسی معاملهگران به اطلاعات و پشتیبانی لازم برای اجرای کامل پرایس اکشن ICT را دشوارتر کند.

آیا ترید با پرایس اکشن ICT سودآور است؟

جواب سوال بالا، یک پاسخ میلیون دلاری است! نکته این است که روش تجارت ICT برای برخی از معاملهگران سودآور است اما برای بسیاری سودآور نخواهد بود. ICT فقط ماهیت یادگیری یک استراتژی معاملاتی است که میتواند تعدادی از افراد کارساز باشد.

معاملهگر A به احتمال زیاد همیشه نتایج معاملاتی متفاوتتری نسبت به معاملهگر B دارد؛ بنابراین بله، اگر روشهای پرایس اکشن ICT را طی ماههای متوالی تمرین، آزمایش و مطالعه کنید، به احتمال زیاد سودآور هستند. با این وجود اگر انتظار دارید در مدت زمان کوتاهی بدون تمرین و دانش از استراتژیها استفاده کنید و یک شبه سودآوری داشته باشید، این اتفاق نمیافتد.

سخن پایانی

پرایس اکشن ICT روزبهروز محبوبتر شده و احتمالا اطلاعات تکمیلتری برای آن منتشر خواهد شد. این روش معاملاتی تنها یکی از روشهایی است که مورد استفاده افراد باتجربه قرار گرفته و رضایتمندی زیادی هم بههمراه داشته است. در این مقاله تلاش کردیم تا از ابعاد مختلفی، به بررسی پرایس اکشن ICT بپردازیم و آن را از به شما معرفی کنیم. در ضمن، اگر میخواهید از آخرین قیمت ارزهای دیجیتال باخبر باشید، از صرافی رمزینکس کمک بگیرید.

سوالات متداول

منظور از نقدینگی در سبک پرایس اکشن ICT چیست؟

به حد ضررها و یا اُردرهای ورود پشت پیوتها، نقدینگی گفته میشود.

بهترین دوره آموزشی پرایس اکشن ICT کدام است؟

انتخاب بهترین دوره پرایس اکشن ICT برای فارکس و بازارهای مالی تا حد زیادی به سطح فعلی تخصص، سبک معاملاتی و حوزههای خاص مورد علاقه شما بستگی دارد.

پرایس اکشن ICT روی چه المانهایی تمرکز دارد؟

دورههای ICT به تمرکز بر عملکرد قیمت یا همان پرایس اکشن، ساختار بازار و روانشناسی معاملهگران، بدون اتکای شدید به شاخصها، شناخته میشوند.

منابع: tradingriot | trendspider | pippenguin

اولین نفری باشید که نظر می دهید